Recessione: e se fosse un “no landing”?

Storicamente, l’esito della guerra tra Fed e inflazione è stata la recessione. E se stavolta fosse diverso? Se non avessimo recessione e nemmeno “soft landing”? Negli Stati Uniti, i dati macro sembrano contraddire qualsiasi previsione di recessione e l’ipotesi di un “no landing” appare oggi meno pazzesca. In questo quadro, ha senso aggiungere rischio in portafoglio?

Nel 2022 si è parlato molto di recessione, o “hard landing”, ovvero uno scenario in cui per abbassare l’inflazione, la Federal Reserve (Fed) alza i tassi d’interesse fino a provocare una recessione, facendo aumentare la disoccupazione. Oggi, di fronte a dati macro che contraddicono le previsioni più pessimistiche per l’economia americana, un numero sempre maggiore di analisti ha abbracciato uno scenario di “soft landing”, che è il target della banca centrale americana, oppure di “no landing”, che fino a qualche mese fa sembrava un’ipotesi pazzesca.

Ci troveremmo in uno scenario di “soft landing” se la Fed riuscisse ad abbassare l’inflazione senza far aumentare enormemente la disoccupazione o causare una recessione. Invece, uno scenario di “no landing” si configurerebbe se l’economia continuasse a crescere indipendentemente dal risultato della politica della Fed sull’inflazione.

L’ipotesi di un nuovo ciclo economico

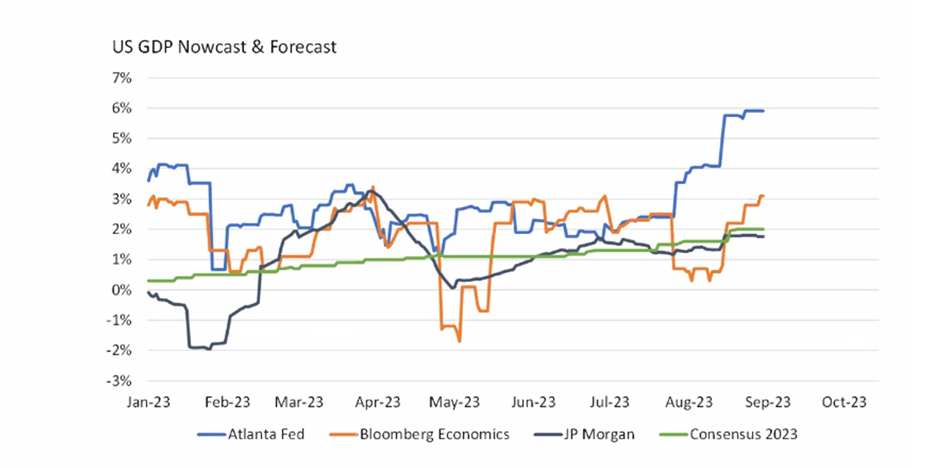

“In effetti, dopo la lieve flessione nella prima metà del 2022 l’economia statunitense ha ripreso a correre con una media del 2% - 2,5%”, ragiona Alessandro Tentori, CIO di AXA Investment Managers Italia. “Gli ultimi dati a disposizione suggeriscono addirittura un’accelerazione nel terzo trimestre, come fa l’indicatore Nowcast della Federal Reserve di Atlanta”.

La previsione di crescita del Pil americano della Fed di Atlanta per il terzo trimestre è addirittura vicina al 6%, spiega Tentori, e il consenso per l’anno in corso è aumentato al 2%.

Fonte: AXA IM, Bloomberg, agosto 2023

Non solo l’economia americana non è andata in recessione, come il consenso aveva previsto (noi inclusi), ma negli ultimi tempi ha ripreso a crescere. Se non ci fosse un “landing”, sottolinea Tentori, “si avvererebbe l’ipotesi che siamo all’alba di un nuovo ciclo economico”.

Avremmo quindi lo scenario probabile di un’inflazione viscosa, persistente, al di sopra del target delle banche centrali, per domare la quale sarebbero necessari tassi d’interesse più alti della media degli ultimi dieci anni.

Buoni dati macro

Gli ultimi dati sull’inflazione statunitense, risalita leggermente a luglio al 3,2% (dal 3% di giugno), confermano il suo rallentamento rispetto al 9% dell’estate di un anno prima. Il mercato del lavoro, con una disoccupazione al 3,8% ad agosto, è vicino alla piena occupazione.

Inoltre, i risultati societari del secondo trimestre mostrano che l’81% delle aziende dello S&P ha sorpreso al rialzo circa le aspettative sugli utili. La maggior parte ha dimostrato resilienza e capacità di far fronte alla stretta monetaria.

I settori più sensibili ai tassi d’interesse hanno già visto una correzione significativa, soprattutto negli Stati Uniti. Negli ultimi tempi, tuttavia, i dati sono in risalita. “C’è stata una rivalutazione degli asset al ribasso, ma ora il mercato sembra riprendersi”, spiega Tentori. È invece ancora in fase di correzione in eurozona e in Cina. Pensiamo all’immobiliare. Non si dovrebbe ripetere la crisi del 2008, in quanto manca quella stretta relazione tra il sistema bancario e il real estate come c’era negli anni 2008-2009.

Il rallentamento in eurozona

In eurozona, dove la Banca centrale europea (Bce) ha cominciato la stretta con un certo ritardo rispetto alla Fed e gli aumenti dei prezzi dell’energia hanno avuto un maggior impatto, i dati macroeconomici oggi suggeriscono una dinamica differente rispetto agli Stati Uniti. Infatti, le stime del consenso sul Pil dell’area euro sono stabili intorno a 0,5% da un po’ di tempo.

Con un’inflazione stabile al 5,3% (dati Eurostat per agosto) la Bce intende proseguire con i rialzi dei tassi, mentre i segnali di un rallentamento della crescita si moltiplicano così come le dissonanze all’interno del Consiglio direttivo della banca centrale.

Aggiungiamo rischio, ma restiamo cauti sulla duration

“In questo contesto, come dicevamo già a inizio anno, un approccio cauto sul rischio di duration potrebbe essere la scelta vincente”, conclude Tentori. “Preferiamo prendere rischio di credito o rischio azionario rispetto al rischio di tasso”.

Le performance da inizio anno hanno premiato questa scelta, basti pensare che l’indice Global High Yield da inizio anno ha fatto 6,6% mentre il benchmark di riferimento, il Global Aggregate Index, ha fatto zero (dati Bloomberg, 5 settembre 2023).

Nell’ipotesi di uno scenario “no landing”, ad AXA IM puntiamo su una strategia che miri a catturare le opportunità della ripresa globale in atto. Riteniamo inoltre rischioso puntare tutto sul Btp, specie in un periodo di inflazione appiccicosa e tassi in rialzo. Innanzitutto, perché il profilo di rischio del Btp non viene percepito dal piccolo risparmiatore. Esiste un rischio Italia in quanto al momento il rating S&P è BBB. Poi c’è un rischio dal punto di vista del rendimento, come su tutto il reddito fisso, ragione per cui anche se il Btp rende oltre il 4% non dobbiamo abbandonare il concetto di diversificazione, quanto mai importante oggi.

Con un rischio di credito leggermente minore si può investire in yield più alti rispetto al Btp utilizzando il mercato dei corporate europei.

Aggiornati sui mercati in modo veloce, ma approfondito

Partecipa al webinar in diretta con Alessandro Tentori, CIO AXA IM Italia, ogni martedì alle 11.00

IscrivitiDisclaimer

AXA IM e BNP Paribas Asset Management stanno progressivamente fondendo e semplificando le loro entità legali per creare una struttura unificata. AXA Investment Managers è entrata a far parte del Gruppo BNP Paribas nel luglio 2025. A seguito della fusione di AXA Investment Managers Paris e BNP Paribas Asset Management Europe e delle rispettive holding, avvenuta il 31 dicembre 2025, le società combinate operano ora sotto il marchio BNP Paribas Asset Management Europe.

Prima dell’investimento in qualsiasi fondo gestito o promosso da BNP Paribas Asset Management o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di BNP Paribas Asset Management. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta, anche fuori sede, o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di BNP Paribas Asset Management o di società ad essa affiliate. L’investimento in qualsiasi fondo gestito o promosso da BNP Paribas Asset Management o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché BNP Paribas Asset Management impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. BNP Paribas Asset Management declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

BNP Paribas Asset Management non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di BNP Paribas Asset Management delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di BNP Paribas Asset Management e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

BNP Paribas Asset Management può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

BNP Paribas Asset Management si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

Redatto da BNP Paribas Asset Management Europe. © BNP Paribas Asset Management 2026. Tutti i diritti riservati.