Robotica e AI: perché hanno sorpassato le aspettative del mercato

Operazioni di ricerca e soccorso, messa in sicurezza, pulizia, selezione: sono i compiti che sempre più spesso vengono svolti da robot, intelligenze artificiali (AI) che sostituiscono o collaborano con l’uomo. Nell’ambito degli investimenti tematici, le società che abbiamo in portafoglio riconducibili ai settori della robotica e dell’economia digitale hanno consistentemente superato le aspettative.

Sempre più spesso al centro di operazioni delicate oggi non vediamo esseri umani, ma robot. Sono stati usati per cercare superstiti sotto le macerie di edifici, entrare in edifici in fiamme o in luoghi contaminati. Alcuni esempi recenti? Per recuperare i detriti della fatale implosione del sommergibile Titan è stato utilizzato un robot in grado di muoversi sui fondali dell’Oceano Atlantico. A New York, alcuni mesi fa, le forze di polizia hanno utilizzato un robot per cercare superstiti tra le macerie del crollo di un garage senza mettere in pericolo le vite dei soccorritori. Venendo all’Italia, esempi innovativi di utilizzo di robot li abbiamo avuti dopo il terremoto in Emilia Romagna, nel maggio 2012 e in Lazio nel 2016, per fare rilievi nelle chiese danneggiate e pericolanti.

La tecnologia continua a fare grandi passi avanti, e i settori della robotica e dell’Intelligenza Artificiale (AI) non sono a corto di soluzioni innovative. Si pensi anche ai problemi legati all’ambiente. Proprio in questi giorni, nel Regno Unito si è parlato di una start up, Greyparrot, che ha sviluppato un sistema di Intelligenza Artificiale (AI) per detectare tra i rifiuti quelli che sono riciclabili e renderne più efficiente l’intera gestione.

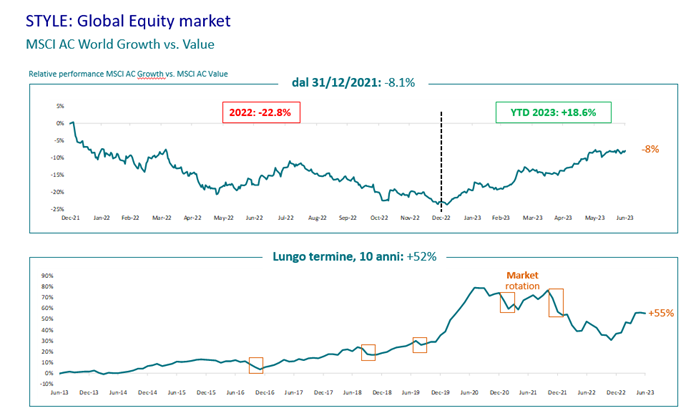

Nel lungo periodo il settore Growth ha sovraperformato il Value

Sul fronte della performance finanziaria, dopo un 2022 di ribassi, nella prima parte di quest’anno è arrivata a sorpresa una performance interessante dei titoli tecnologici.

“Noi siamo investitori growth, investiamo a lungo termine (3-5 anni o più) e non intendiamo cambiare il nostro portafoglio perché restiamo fedeli alle nostre convinzioni e quindi a titoli growth di società di elevato valore,” spiega Geoffroy Citerne, Senior Equity Investment Specialist di AXA IM.

“Il 2022 è stato un anno difficile, che ha visto i titoli growth sottoperformare significativamente i titoli value, poi quest’anno c’è stata una rotazione a favore dei titoli growth”, continua Citerne. Ma, aggiunge, “negli ultimi dieci anni, come si vede dal grafico qui sotto, il modello growth ha sovraperformato il value”.

Fonte: Thomson Reuters Eikon al 30/06/2023, su base giornaliera. Performance in USD. I rendimenti passati non sono indicativi di quelli futuri.

Questa performance dei tecnologici continuerà nei prossimi mesi? “Stiamo ancora navigando in acque turbolente, il mercato resta concentrato sul breve termine per cui ogni commento della Fed viene accuratamente analizzato e i mercati sono pronti a reagire”, argomenta Citerne. Per ora, il team di gestione di AXA IM non ha visto nessun rallentamento dell’attività. “Molte società growth sono andate oltre le aspettive del mercato, i bilanci societari sono piuttosto solidi e in buona salute”.

Secondo Citerne, possiamo aspettarci che anche la prossima stagione degli utili sia positiva dal momento che i fondamentali stanno migliorando per il settore. Del resto, le imprese stanno anche pianificando tenendo conto di possibili scenari più negativi.

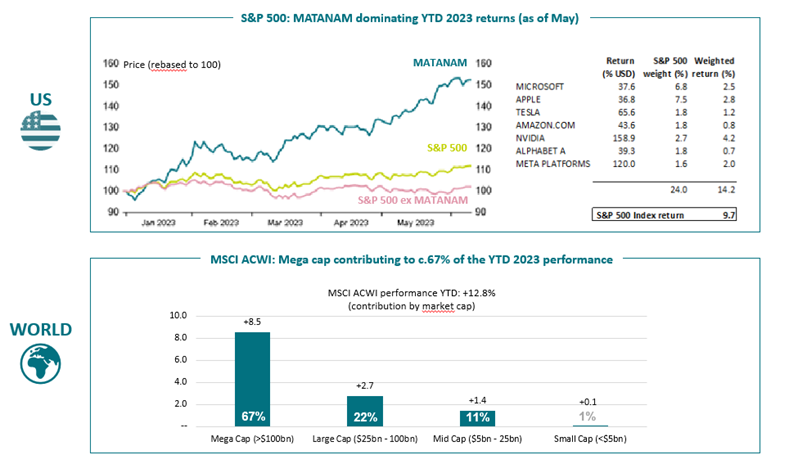

La performance del mercato è dominata dalle “mega cap”

Da inizio anno, la performance è stata trainata da un ristretto gruppo di titoli, delle “mega cap”, Microsoft, Apple, Tesla, Amazon, Nvidia, Alphabet e Meta (MATANAM). Questi titoli hanno sovraperformato l’indice S&P 500 da inizio anno a maggio (vedi grafico).

Fonte: AXA IM, FactSet. Grafico in alto: valuta in USD, al 31/05/2023. Grafico in basso: valuta in USD al 29/06/2023. A solo scopo illustrativo.

Emerge chiaramente che la performance, anche a livello mondiale, sia stata trainata da una sorta di “ristretta leadership”, nota Citerne. Per i prossimi mesi “siamo abbastanza ottimisti” perché dalle società arrivano previsioni per il resto dell’anno che sono piuttosto “ragionevoli”.

Inoltre, sottolinea Citerne, “il messaggio arrivato dalla Fed è che siamo vicini alla fine del ciclo dei rialzi, l’inflazione sta rallentando, e questo contesto è positivo per titoli growth a lungo termine”. In questo contesto, conclude, “le società in cui investiamo sono probabilmente ben posizionate per brillare”.

L’importanza di una selezione titoli attiva

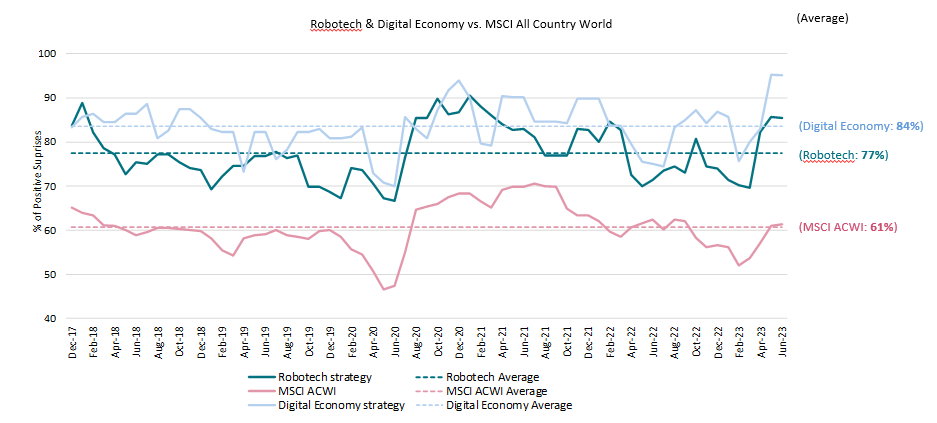

I nostri titoli, accuratamente selezionati, hanno tendenzialmente sovraperformato le aspettative del consensus dal punto di vista degli utili. Il grafico qui sotto mostra la percentuale del nostro portafoglio che sta battendo le aspettative del mercato circa gli utili.

Fonte: AXA IM, FactSet, Bloomberg al 30/06/2023. I rendimenti passati non sono indicativi di quelli futuri.

Spiega il gestore: “dal grafico si vede come i nostri Robotech e Digital Economy hanno consistententemente sovraperformato le aspettative”, facendo meglio dell’indice di riferimento MSCI World.

La differenza tra le nostre strategie Digital Economy e Robotech

La strategia AXA WF Digital Economy si concentra soprattutto sull’esperienza digitale nel suo complesso, e su settori quali i media, i servizi fintech e la logistica. Ha un’esposizione quasi inesistente ai semiconduttori, per cui ha un basso grado di sovrapposizione agli indici tecnologici tradizionali. In sostanza, questa strategia investe nelle società che stanno anticipando i cambiamenti dell’economia digitale e che contribuiscono alla sua intera creazione di valore, dalla scoperta del prodotto o del servizio fino alla consegna. Il nostro fondo, gestito attivamente, cerca inoltre di investire in società che svolgono un ruolo di “facilitatori” per le imprese di tipo tradizionale che vogliono entrare nell’economia digitale.

La strategia AXA WF Robotech si concentra soprattutto sulle applicazioni industriali della tecnologia, in ambito manifatturiero, sanitario, o nel settore automotive. I temi principali in cui investe sono:

Fonte: AXA IM 2023. A solo scopo illustrativo.

I semiconduttori sono uno dei driver di performance del nostro fondo AXA WF Robotech e continueranno a rappresentare un settore chiave in cui investire perché sono necessari a sviluppare robot sempre più intelligenti e sofisticati. Il loro utilizzo va dai circuiti di AI all’industria dei veicoli elettrici.

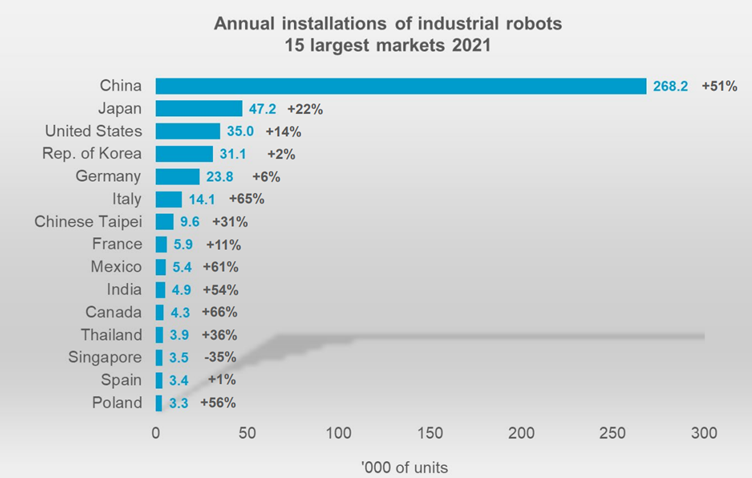

Italia al quinto posto al mondo per nuovi robot installati

L’Italia si trova al quinto posto per nuovi robot installati nel 2021, tra i quindici mercati più grandi nel mondo, con un tasso di crescita del 65%, come mostra il grafico elaborato dall’International Federation of Robotics (IFR):

Fonte: World Robotics, 2022.

Il settore dell'Intelligenza artificiale in Italia è cresciuto del 32% in un anno, per un valore di 500 milioni di euro. Queste cifre dimostrano che anche in uno scenario economico negativo ci sono buone aree di crescita dove investire.

Visita il nostro Fund Center

Per ulteriori informazioni sui prodotti menzionati nel contenuto (performance, documenti correlati, ecc.), visita il nostro Fund Center.

Oggi la tecnologia offre ai consumatori connessi un accesso senza precedenti a beni e servizi in tutto il mondo. Ma cosa significa l'ascesa dell'e-commerce per le aziende e gli investitori?

Scopri di piùInvestire nella robotica e nell'automazione - L'uso della robotica da parte delle imprese – e quali le sue implicazioni per gli investitori.

Scopri di piùInformazioni importanti

I fondi menzionati fanno capo ad AXA WORLD FUNDS, SICAV di diritto lussemburghese UCITS IV approvata dalla CSSF, iscritta al "Registre de Commerce et des Sociétés" con numero B. 63.116, avente sede legale al 49, avenue J.F Kennedy L-1885 Lussemburgo, armonizzata ai sensi della direttiva 2009/65/CE le cui azioni sono ammesse alla commercializzazione in Italia. La Società è gestita da AXA Investment Managers Paris, società di diritto francese, con sede legale in Tour Majunga - La Défense 9 - 6, place de la Pyramide - 92800 Puteaux, iscritta al Registro delle imprese di Nanterre con il numero 353 534 506, e società di gestione di portafogli autorizzata dall’AMF con n. GP 92-008 in data 7 aprile 1992.

Rischi principali: AXA WF Robotech

Il capitale del Fondo non è garantito. Il Fondo investe nei mercati finanziari e utilizza tecniche e strumenti soggetti a variazioni improvvise e significative, che possono determinare utili o perdite sostanziali.

- Rischio di controparte: rischio di fallimento, insolvenza, mancato pagamento o mancata consegna di una delle controparti del Fondo, con conseguente inadempienza a livello di pagamento o consegna.

- Rischio geopolitico: gli investimenti in titoli emessi o quotati in paesi differenti possono comportare l'applicazione di standard e regolamenti diversi. Gli investimenti possono essere influenzati da oscillazioni dei tassi di cambio, variazioni di leggi o restrizioni applicabili a tali investimenti, variazioni delle normative sul controllo dei cambi o volatilità dei prezzi.

- Impatto di eventuali tecniche come quelle dei derivati: alcune strategie di gestione comportano rischi specifici, ad esempio rischio di liquidità, rischio di credito, rischio di controparte, rischio legale, rischio di valutazione, rischio operativo e rischi connessi agli attivi sottostanti. L'utilizzo di tali strategie può anche comportare l'effetto leva, che potrebbe aumentare l'entità dei movimenti di mercato sul Fondo e tradursi in un rischio significativo di perdita. Ulteriori spiegazioni sui rischi associati a un investimento in questo Fondo sono disponibili nel prospetto informativo.

- I dati ESG utilizzati nel processo d'investimento sono basati su metodologie ESG che si fondano in parte su dati di terzi e che, in alcuni casi, sono sviluppate internamente. Hanno carattere soggettivo e possono variare nel tempo. Benché siano state intraprese diverse iniziative, la mancanza di definizioni armonizzate può rendere eterogenei i criteri ESG. Pertanto, è difficile confrontare tra loro le diverse strategie d'investimento che utilizzano criteri e informative ESG. Le strategie che integrano criteri ESG e quelle che tengono conto di criteri di sviluppo sostenibile possono utilizzare dati ESG apparentemente simili, ma che dovrebbero essere distinti in quanto i rispettivi metodi di calcolo possono differire.

Rischi principali: AXA WF Digital Economy

- Rischio di perdita del capitale: la perdita di capitale può essere determinata dall’esposizione diretta, dall’esposizione a controparti o dall’esposizione indiretta (es. l’esposizione ad asset sottostanti tramite l’uso di derivati, operazioni di prestito titoli e pronti contro termine).

- Rischio dei mercati emergenti: alcuni dei titoli selezionati nella strategia possono comportare un livello di rischio maggiore rispetto a quello generalmente associato a investimenti simili in mercati tradizionali, soprattutto a causa di fattori politici e normativi, come di seguito illustrato.

- Rischio degli investimenti globali: gli investimenti esteri possono risentire delle oscillazioni dei tassi di cambio, di cambiamenti a livello legislativo o di restrizioni applicabili agli investimenti, nonché all’evolversi delle normative sul controllo dei cambi.

- Rischio di investimenti nell’universo delle small e micro cap: gli investimenti nell’universo delle società a bassa e micro capitalizzazione comportano un rischio specifico di liquidità. La possibile assenza di un mercato liquido può ridurre la capacità del comparto di acquistare o vendere l’investimento a prezzo vantaggioso. Il NAV del comparto potrebbe esserne penalizzato.

- Rischio degli investimenti in specifici settori o asset class: alcuni comparti concentrano i propri investimenti in specifiche asset class (commodity, immobiliare) o in società che operano in specifici settori dell’economia (ad esempio la sanità, i servizi e i beni di prima necessità, le telecomunicazioni o l’immobiliare) e sono pertanto soggetti ai rischi associati alla concentrazione degli investimenti in tali classi e settori. Questo tipo di strategia può produrre conseguenze negative se le classi di attività o i settori d’investimento si svalutano o diventano meno liquidi.

Disclaimer

Comunicazione di marketing: Prima dell’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave per gli investitori (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di AXA Investment Managers. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione. Maggiori informazioni sulla politica dei reclami di AXA IM sono al seguente link: https://www.axa-im.it/avvertenze-legali/gestione-reclami. La sintesi dei diritti dell'investitore in inglese è disponibile sul sito web di AXA IM https://www.axa-im.com/important-information/summary-investor-rights.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di AXA Investment Managers o di società ad essa affiliate, né la raccomandazione di una specifica strategia d'investimento o una raccomandazione personalizzata all'acquisto o alla vendita di titoli. L’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché AXA Investment Managers impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. AXA Investment Managers declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

AXA Investment Managers non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di AXA Investment Managers delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di AXA Investment Managers e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

AXA Investment Managers può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

AXA Investment Managers si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

A cura di AXA IM Paris – Sede Secondaria Italiana, Corso di Porta Romana, 68 - 20122 - Milano, sito internet www.axa-im.it.

© 2025 AXA Investment Managers. Tutti i diritti riservati.