Tassi alti: quanto può resistere il debito italiano?

L’inflazione alleggerisce il rapporto debito-Pil, aiutando i conti pubblici, ma impoverisce i cittadini. L’Italia resta alle prese con i suoi storici problemi di bassa crescita e scarsa produttività. Dopo la crisi delle banche americane e del Credit Suisse, le banche centrali sono a un bivio: continuare la stretta anti-inflazione o mettere in pausa i rialzi?

Debito record al 146,4% del Pil, deficit al 7,9% e pressione fiscale in crescita al 43,9%. Non sono particolarmente incoraggianti le recenti previsioni del Centro Studi di Confindustria sui dati macro di quest’anno per l’Italia: il debito continua a crescere rispetto al 144,7% dell’anno scorso, e nel 2024 proseguirà la sua corsa arrivando al 147,9%, con la pressione fiscale a sua volta in aumento al 44,7%. Il tutto in un contesto di stretta monetaria contro l’inflazione, con stime che parlano di 2-2,4 miliardi di euro di maggior spesa per interessi l’anno per ogni mezzo punto di aumento dei tassi (la Bce in meno di un anno li ha aumentati di tre punti e mezzo, e non è finita). Quanto potrà resistere l’Italia in un contesto di tassi alti, inflazione elevata e bassa crescita?

Se la crescita nominale corre più dei tassi

«Il nostro Paese può resistere fino a quando la crescita nominale (crescita reale più inflazione) resta più alta dei tassi - spiega Alessandro Tentori, Chief Investment Officer di AXA IM Italia - . Il problema si presenta per esempio quando hai un’inflazione del 6% e una crescita negativa del 10%, quindi una discesa in termini reali del 4%. Nel 2012 l’Italia si è ritrovata in recessione e con tassi alti, per la crisi di sfiducia nel nostro Paese e l’aumento verticale dello spread, anche se l’inflazione era bassa: il risultato fu una raffica di downgrade delle agenzie di rating e un lungo Purgatorio».

In questo momento, quindi, il carovita sta almeno in parte “salvando” i conti pubblici italiani: sì perché se oggi per esempio l’inflazione fosse a zero, la crescita si attestasse all’1% ma i rendimenti del titoli di Stato decennali (i BTp) restassero al 4%, il rapporto debito-Pil aumenterebbe di tre punti percentuali l’anno.

L’effetto carovita sul rapporto debito/Pil

Spieghiamolo anche con altre parole. Nel rapporto debito/Pil, il prodotto interno lordo al denominatore non è il Pil reale (ossia quello depurato dall’inflazione), bensì il Pil nominale, che tiene in considerazione il carovita. Quindi, se aumenta l’inflazione, allora cresce il Pil nominale e, come conseguenza dell’effetto denominatore, scende il rapporto debito/Pil.

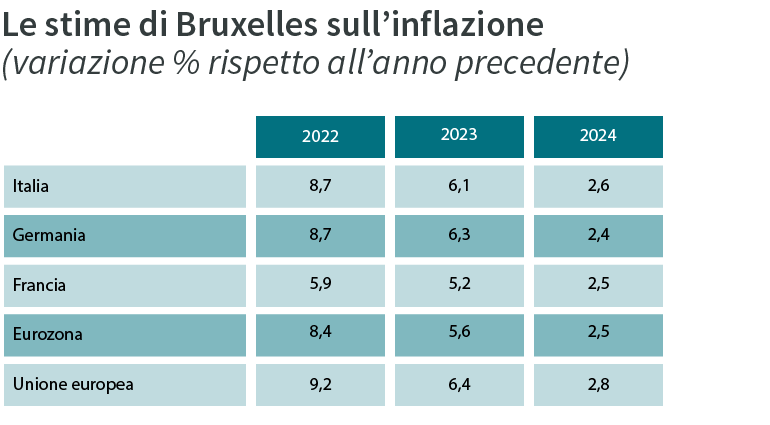

Fonte: Commissione europea, Previsioni economiche invernali 2023 (13 febbraio 2023)

L’inflazione impoverisce i cittadini

Tutto bene dunque? Nossignore. «Quando l’inflazione è alta i cittadini perdono potere d’acquisto - continua Tentori - anche se si abbassa nello stesso tempo il debito procapite. Un’altra strada più “sana” per abbattere il debito è quella della crescita in termini reali, ma purtroppo questo è un binario sul quale il vagone Italia arranca. Afflitto da un debito sempre più alto, da una crescita anemica e ora dal ritorno dell’inflazione, il nostro Paese vede impoverirsi la classe medio-bassa. E meno male che possiede una moneta forte come l’euro, altrimenti rischierebbe un destino sudamericano, con una valuta sempre più debole».

Detto in altri termini, il carovita mantiene sotto controllo il rapporto debito/Pil (che comunque secondo le stime di Confindustria e di altri istituti di ricerca è destinato a crescere) ma impoverisce i cittadini. Alleggerisce il debito pubblico ma allo stesso tempo pure la ricchezza privata degli italiani.

Il nodo della produttività

«Anche sul fronte della produttività del lavoro, misurata con il metro dell’output per ore lavorate, secondo i dati del Conference Board l’Italia è il vagone di coda delle economie avanzate - continua l’economista di AXA IM - : si ritrova allo stesso livello del dicembre del 2000, mentre tutti gli altri Paesi mostrano performance migliori, dalla Germania alla Francia, dagli Stati Uniti al Giappone».

Tassi alti, ma per quanto tempo?

Intanto il percorso di stretta monetaria di Fed e Bce resta avvolto dal mistero, in attesa di capire se i recenti problemi di alcune banche (Silicon Valley Bank e Credit Suisse tra tutte) rappresentino solo episodi isolati o il sintomo di un malessere molto più esteso. «Tutti gli scenari restano validi: per esempio, ancora rialzi dei tassi per domare un’inflazione molto coriacea, soprattutto sui generi alimentari o in Europa per le pressioni salariali», puntualizza Tentori.

E’ probabile che si sia vicini a un traguardo almeno temporaneo nei rialzi, ma che i tassi resteranno a livelli alti per un periodo lungo. «Negli Stati Uniti c’è una forte spinta politica contro il caro prezzi, trainata dall’amministrazione Biden, e la Fed che giustamente sceglie di combattere l’inflazione anziché la disoccupazione. Bisogna vedere se per portare a casa il risultato basterà la politica monetaria o sarà necessario anche sincronizzarla con quella fiscale, calibrando bene gli interventi (cosa sempre difficile)».

Attenzione a titoli di Stato long term e azioni tech

Investire in questo contesto non è facile. «E’ necessaria cautela su tutti gli asset sensibili ai tassi - conclude l’economista di AXA IM - : attenzione quindi a obbligazionario con scadenze lunghe, in particolare titoli di Stato, ma anche azionario “growth”, a partire dai titoli tecnologici. A livello geografico invece sono ancora da privilegiare gli Stati Uniti, che non presentano i problemi di frammentazione europei».

Aggiornati sui mercati in modo veloce, ma approfondito

Partecipa al webinar in diretta con Alessandro Tentori, CIO AXA IM Italia, ogni martedì alle 11.00

IscrivitiDisclaimer

AXA IM e BNP Paribas Asset Management stanno progressivamente fondendo e semplificando le loro entità legali per creare una struttura unificata. AXA Investment Managers è entrata a far parte del Gruppo BNP Paribas nel luglio 2025. A seguito della fusione di AXA Investment Managers Paris e BNP Paribas Asset Management Europe e delle rispettive holding, avvenuta il 31 dicembre 2025, le società combinate operano ora sotto il marchio BNP Paribas Asset Management Europe.

Prima dell’investimento in qualsiasi fondo gestito o promosso da BNP Paribas Asset Management o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di BNP Paribas Asset Management. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta, anche fuori sede, o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di BNP Paribas Asset Management o di società ad essa affiliate. L’investimento in qualsiasi fondo gestito o promosso da BNP Paribas Asset Management o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché BNP Paribas Asset Management impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. BNP Paribas Asset Management declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

BNP Paribas Asset Management non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di BNP Paribas Asset Management delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di BNP Paribas Asset Management e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

BNP Paribas Asset Management può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

BNP Paribas Asset Management si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

Redatto da BNP Paribas Asset Management Europe. © BNP Paribas Asset Management 2026. Tutti i diritti riservati.