Tassi: Fed vicina al traguardo?

I mercati scommettono su una pausa della stretta monetaria, mentre le banche centrali mettono in guardia circa la volontà di proseguire con i rialzi. Ma Fed e Bce affrontano rischi diversi, con la seconda ancora lontana dal traguardo. La riapertura dell’economia cinese potrebbe alimentare nuove pressioni inflazionistiche. Motivo in più per proseguire la stretta monetaria?

«Questo è esattamente il grande interrogativo di oggi - spiega Alessandro Tentori, Chief Investment Officer di AXA IM Italia - e il recente rimbalzo delle commodities industriali (come rame, nickel, ferro, titanio, piombo, alluminio) potrebbe rappresentare un antipasto di quello che ci aspetta nei prossimi mesi». La Cina pesa per quasi un quarto del Pil globale ed è il maggior importatore di materie prime al mondo. Si conferma uno dei grandi protagonisti dell’economia globale, l’unico di rilevanza sistemica assieme agli Stati Uniti: una riapertura così rapida cambia le carte in tavola per tutti, perché rimette in gioco l’immensa capacità produttiva e di consumo del paese asiatico.

Nuovi colli di bottiglia?

Non solo. Il contributo della ripartenza cinese all’inflazione globale rischia di essere sia diretto, per l’aumento delle importazioni, che indiretto, per le strozzature delle catene di fornitura. «Nel momento in cui l’economia del Dragone torna a marciare a pieni giri, infatti, una parte delle materie prime oggi destinata all’Europa viene dirottata in Cina - continua Tentori - il che potrebbe creare nuovi colli di bottiglia nella supply chain globale, come ai tempi del Covid. Anche qui abbiamo un primo segnale: l’indice Pmi cinese di dicembre, sondaggio condotto tra i direttori acquisti delle aziende, indica che i tempi di consegna delle merci si stanno allungando molto». Un effetto strozzatura che potrebbe gettare altra benzina sul fuoco del carovita.

Rischio salari per l’Europa

Anche per questo i banchieri centrali sono determinati a proseguire i rialzi dei tassi d’interesse. In particolare la Banca centrale europea (Bce), che nel Vecchio continente è alle prese con due grossi problemi rispetto alla Federal Reserve (Fed), come ha messo nero su bianco la stessa Bce nel suo ultimo Bollettino. Il primo è rappresentato dalla corsa dei salari, che rischiano di accelerare oltre la soglia del 3%, considerata pericolosa da Francoforte perché in grado di dare nuova linfa all’inflazione. Negli ultimi decenni il 3% è stato superato solo una volta, tra il giugno 2008 e il marzo 2009, toccando un picco del 3,66% nel dicembre 2008.

Un carovita coriaceo

Il secondo problema dell’Europa è la qualità dell’inflazione. «Per due terzi è da offerta, quindi esogena - spiega l’economista di AXA IM Italia - legata agli shock sul prezzo dell’energia o a strozzature logistiche, e di conseguenza più difficile da pilotare alzando i tassi di interesse. Per domarla potrebbe essere necessaria una stretta più violenta rispetto a un’inflazione da domanda, quella predominante negli Stati Uniti».

I rincari dei supermercati

A questo mix di rischi si aggiunge poi un nuovo ingrediente, segnalato da un’analisi del Corriere della Sera: nel 2022 la grande distribuzione aveva cercato di assorbire parte dell’impennata dei prezzi degli alimentari, sacrificando i profitti per non perdere quote di mercato. A fronte di rincari medi di oltre il 25%, i supermercati italiani ne avevano “ribaltato” sui consumatori solo l’8,75%. Ma nei primi dieci giorni di gennaio, secondo fonti dell’industria, i produttori alimentari hanno presentato ai distributori ben 434 richieste di aumenti (in media del 16,6%): è già un quarto di tutte le richieste registrate l’anno scorso. Di questo passo, le catene di supermercati saranno presto costrette ad aumentare i prezzi, alimentando ulteriormente il carovita.

I dilemmi delle banche centrali

Per tutti questi motivi la Bce è costretta a tenere la barra dritta, anche perché è più indietro rispetto alla Fed nel percorso dei rialzi. Washington invece può permettersi un certo pragmatismo: oltreoceano l’inflazione sta rallentando, essendo più sensibile alle variazioni dei tassi d’interesse rispetto a quella europea.

Tra qualche mese la Fed dovrebbe quindi fermare i rialzi, passando alla terza fase della lotta all’inflazione. Se infatti la prima fase è caratterizzata dalla velocità della stretta (la cosiddetta fase “how fast”), la seconda è legata al punto d’arrivo dei tassi (“how high”) e la terza alla sua durata (“how long”). La Bank of Canada è già passata al terzo stadio, annunciando una pausa di riflessione per valutare i dati macro su economia e inflazione. «Bisogna infatti capire qual è il tasso nominale giusto, quello che permette di controllare il carovita, modulando di conseguenza la politica monetaria», spiega Tentori.

Bce ancora a metà strada

L’Europa deve invece ancora fare un po’ di strada prima di fermarsi. «Al momento i mercati stanno prezzando due rialzi da 50 punti (in febbraio e marzo) e uno o due da 25 (tra maggio e giugno) - sottolinea l’economista - quindi con tassi dei depositi Bce che potrebbero fermarsi a giugno-luglio intorno a 3,25-3,50%, per poi restare a lungo su quei livelli. Attenzione però, perché se si verificano accelerazioni dei salari, strozzature delle supply chain cinesi o un nuovo aumento dei prezzi delle materie prime la Bce potrebbe proseguire ulteriormente la stretta, portando i tassi ancora più in alto».

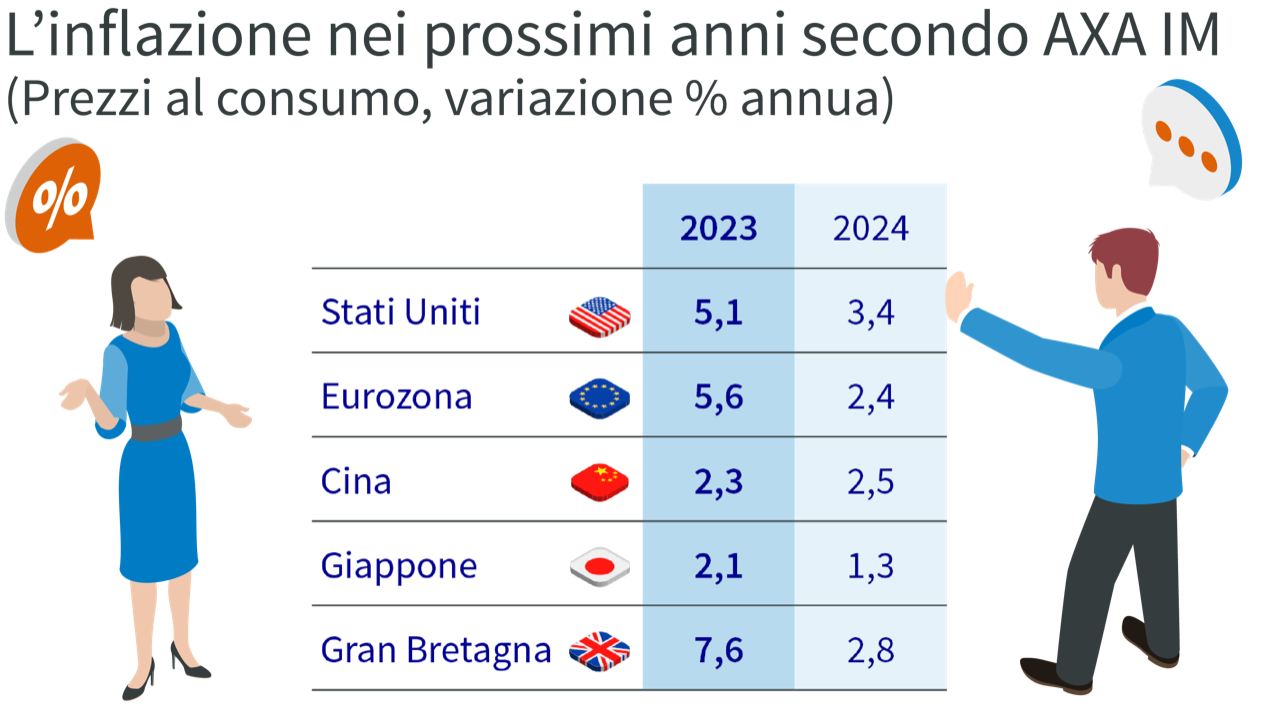

Fonte: AXA IM, 31 dicembre 2022

Attenzione ai facili ottimismi

Qualche consiglio per gli investitori. Il 2023 è iniziato con rialzi delle Borse, diffondendo un certo ottimismo anche per il resto dell’anno. Ma è davvero il momento di inforcare gli occhiali rosa? «Il rally di gennaio si deve a due motivi principali - chiarisce Tentori - : innanzitutto, i portafogli erano scarichi e il sentiment sull’equity molto negativo, con i grandi gestori sottopesati come ha confermato l’ultimo sondaggio di Bank of America».

In secondo luogo, la riapertura a sorpresa della Cina ha irrobustito le stime sul Pil mondiale. «Ma stiamo attenti perché le “good news” per l’economia possono rivelarsi “bad news” per i mercati: se si riesce a evitare una recessione le banche centrali sono ancora più motivate a continuare la stretta, per fronteggiare il rischio di una nuova vampata dei prezzi».

E’ probabile che non rivedremo la forte volatilità del 2022, con violente oscillazioni delle Borse, conclude l’economista di AXA IM Italia. Però restano mille incognite sulla dinamica di inflazione, salari e crescita economica. In buona parte ancora non prezzate dai mercati.

Aggiornati sui mercati in modo veloce, ma approfondito

Partecipa al webinar in diretta con Alessandro Tentori, CIO AXA IM Italia, ogni martedì alle 11.00

IscrivitiDisclaimer

AXA IM e BNP Paribas Asset Management stanno progressivamente fondendo e semplificando le loro entità legali per creare una struttura unificata. AXA Investment Managers è entrata a far parte del Gruppo BNP Paribas nel luglio 2025. A seguito della fusione di AXA Investment Managers Paris e BNP Paribas Asset Management Europe e delle rispettive holding, avvenuta il 31 dicembre 2025, le società combinate operano ora sotto il marchio BNP Paribas Asset Management Europe.

Prima dell’investimento in qualsiasi fondo gestito o promosso da BNP Paribas Asset Management o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di BNP Paribas Asset Management. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta, anche fuori sede, o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di BNP Paribas Asset Management o di società ad essa affiliate. L’investimento in qualsiasi fondo gestito o promosso da BNP Paribas Asset Management o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché BNP Paribas Asset Management impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. BNP Paribas Asset Management declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

BNP Paribas Asset Management non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di BNP Paribas Asset Management delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di BNP Paribas Asset Management e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

BNP Paribas Asset Management può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

BNP Paribas Asset Management si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

Redatto da BNP Paribas Asset Management Europe. © BNP Paribas Asset Management 2026. Tutti i diritti riservati.