US high yield: ecco perché sta sovraperformando l’IG

Il mercato High Yield statunitense continua a generare valore per gli investitori, sovraperformando (da inizio anno) le asset class obbligazionarie di qualità superiore come lo US Investment Grade o i Treasury. I default restano storicamente bassi e le società ad alto rendimento hanno ancora ampio margine per far fronte alle esigenze di finanziamento a breve termine. Chi cerca rendimenti simili all’equity potrebbe considerare una strategia high yield.

Si è detto che il 2023 non è stato l’anno dei bond. Ma questo non è vero per tutto l’obbligazionario. “Il mercato in aggregato è in negativo, ma ci sono dei settori che offrono ‘pockets’ di valore”, spiega Alessandro Tentori, CIO di AXA Investment Managers Italia.

Per esempio, il settore del credito e in particolare l’high yield statunitense. Questo mercato continua a sfidare le aspettative degli investitori, molti dei quali si aspettavano nel 2023 una flessione più immediata dell'economia a stelle e strisce. La view prevalente era che, con oltre 500 punti base di aumenti dei tassi d’interesse dall’inizio del 2022 per frenare l’inflazione, insieme al probabile esaurimento del “tesoretto” delle famiglie (l’eccesso di risparmio accumulato nel periodo successivo all’inizio della pandemia di Covid-19), sia le imprese che i consumatori avrebbero iniziato a ridurre le spese, aprendo la strada a una contrazione economica e a una ripresa dei default nel mercato high yield. Ciò ha portato molti investitori a favorire asset class di qualità superiore in vista dell’anno in corso.

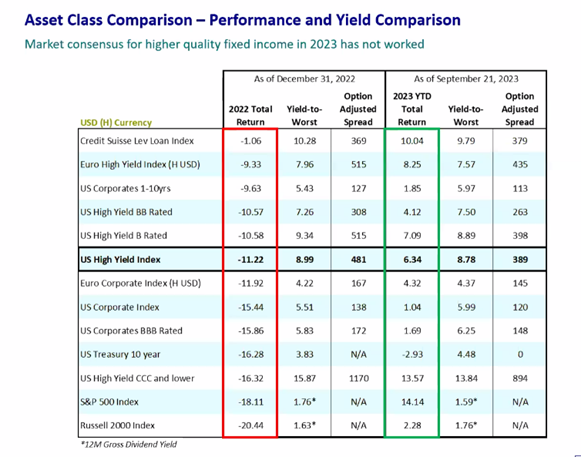

L’High Yield statunitense ha sovraperformato l’Investment Grade da inizio anno

Ma la recessione non è arrivata, e nemmeno i default. “Quello che ha davvero sorpreso quest’anno è stato il rendimento del segmento high yield” commenta Mike Graham, Head of US High Yield e Senior US HY Portfolio Manager ad AXA IM. “Questo total return ha sorpreso molti dei nostri clienti e investitori dal momento che il consenso era che il debito di elevata qualità, il debito IG, avrebbe sovraperformato l’high yield”. Invece è accaduto il contrario.

Fonte: ICE BofA, S&P Dow Jones Indices, FTSE Russell. A solo scopo illustrativo. I rendimenti passati non sono garanzia di eguali rendimenti futuri.

Migliorano le stime sul Pil americano

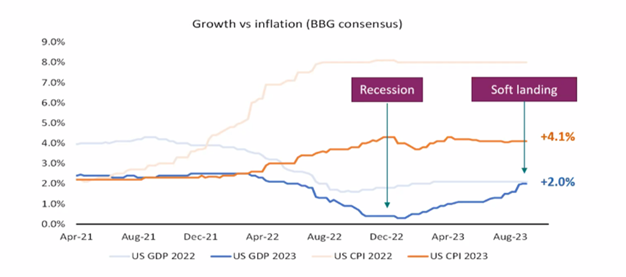

Finora, la narrazione di una recessione causata dai rialzi della Federal Reserve (Fed) non ha avuto i risultati previsti e il mercato high yield statunitense ha risposto positivamente a un'economia che continua a mostrare segnali di resilienza.

Attualmente, la recessione per i prossimi dodici mesi è data tra il 15% e il 45%. Lo scenario di un atterraggio morbido dell’economia (“soft landing”) viene visto come scenario di base (tra il 55% e l’85%).

Nessuno parla apertamente di “no landing”, che sarebbe l’inizio di un nuovo ciclo e si verificherebbe se l’economia continuasse a crescere indipendentemente dal risultato della politica della Fed sull’inflazione.

Fonte: AXA IM, Bloomberg, 18/09/2023.

Un nuovo scenario

Con l’inflazione complessiva in forte calo negli Stati Uniti, attualmente al 4%, le aspettative del mercato per un “atterraggio morbido” sono progressivamente aumentate. Ciò ha portato il mercato high yield statunitense a registrare una performance del +7,2% da inizio anno1, sovraperformando le asset class obbligazionarie di qualità superiore come l’Investment Grade (IG) statunitense (+3,0%), i Treasury (+0,6%) e tassi di liquidità a breve termine 0-3 mesi (+3,2%) (Fonte: ICE BofA).

Anche se la Fed rimane cauta su come segnalare ai mercati dove potrebbero andare i tassi, crediamo che siamo alla fine – o molto vicini alla fine – del ciclo di rialzi. Questo è stato in genere un punto di ingresso molto favorevole per gli investitori high yield.

“Vediamo ancora un sacco di opportunità nel mercato high yield nonostante i tassi d’interesse più alti”, commenta Peter Vecchio, Senior US High Yield Portfolio Manager di AXA IM.

I tassi di interesse saranno mediamente più alti rispetto al livello degli ultimi 15-20 anni. Le banche centrali potrebbero intervenire con maggiore frequenza sui tassi nel caso in cui l’inflazione non restasse costantemente al di sotto del target. L’inflazione è scesa, ma a questi livelli per le banche centrali è ancora intollerabile.

Dove trovare rendimento oggi?

Per chi oggi vuole avere un po’ più di rendimento la nostra proposta è una soluzione che investe in spread e cerca rendimenti simili a quelli dell’equity, ma con meno rischio.

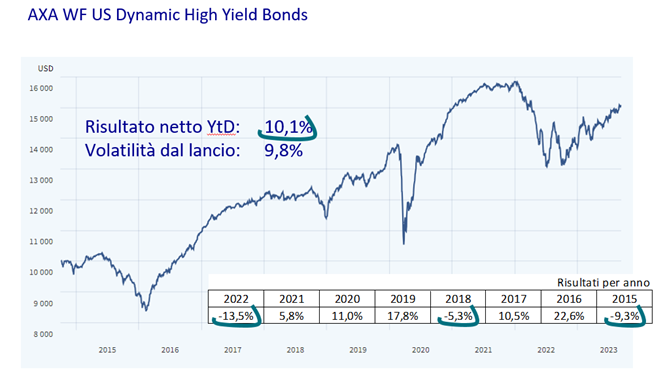

AXA WF US Dynamic High Yield Bonds è una strategia con la quale cerchiamo opportunità nella parte del mercato che offre rendimento più elevato – e potrebbe essere la soluzione idonea per investitori disposti a prendere un po’ più di rischio.

Questa la performance della strategia dal lancio. Come si vede dal grafico, da inizio anno ha guadagnato oltre il 10%:

Fonte: AXA IM, dati in USD al netto dei costi della classe A USD (LU1105449950) al 31/08/2023. Lanciato il 03/10/2014. I rendimenti passati non sono garanzia di uguali rendimenti futuri.

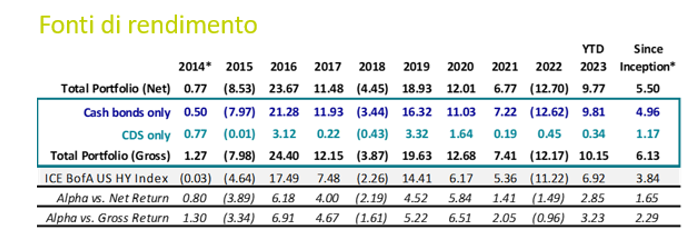

La nostra filosofia d’investimento

Possiamo sintetizzare in questo modo la filosofia d’investimento della strategia:

- Vendiamo protezione (via CDS). Quando abbiamo una view rialzista vendiamo Credit Default Swap su titoli obbligazionari in portafoglio; incassiamo una cedola periodica a fronte di un obiettivo di limitare le perdite; in caso di improvviso storno del mercato high yield la vendita di CDS è molto richiesta e di conseguenza le nostre posizioni si mantengono molto liquide.

- Compriamo protezione (via CDS). Quando abbiamo una view negativa del mercato possiamo comprare CDS per sostenere il portafoglio.

- Compriamo obbligazioni US High Yield

AXA IM al 31/07/2023. Dati del GIPS Composite a 5 anni.

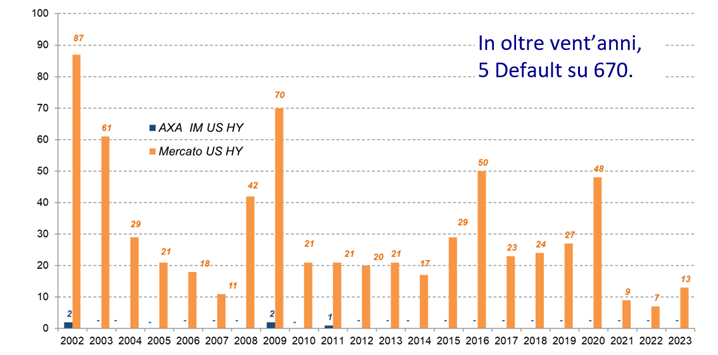

I default restano storicamente bassi e le società ad alto rendimento hanno ancora ampio margine per far fronte alle esigenze di finanziamento a breve termine. “Come gestori high yield siamo meno focalizzati sul tema recessione o soft-landing, invece siamo maggiormente focalizzati sull’asset class, su come stanno facendo le aziende in cui investiamo”, spiega Graham. Il grafico mostra il Fondo in paragone al mercato in caso di default:

Fonti: J.P. Morgan, AXA Investment Managers, BofA Merrill Lynch al 02/08/2023.

Qualunque sia il percorso intrapreso dalla Fed, ci aspettiamo che il Pil statunitense per il 2023 e 2024 rimanga positivo tra 0-2%. Questo significa il meglio di entrambi i mondi per il mercato high yield, in cui molte società sono in grado di fornire una solida crescita degli utili, senza subire gli effetti di un’economia che si surriscalda e porta a un aumento dei costi per le società attraverso una combinazione di inflazione dei prezzi e maggior spesa per interessi.

- Performance da inizio anno al 31 agosto 2023. I rendimenti passati non sono garanzia di uguali rendimenti futuri.

Strategie High Yield

Offriamo una gamma di strategie high yield che investono in vari regioni, settori e scadenze.

Scopri di più

Informazioni importanti

I fondi menzionati fanno capo ad AXA WORLD FUNDS, SICAV di diritto lussemburghese UCITS IV approvata dalla CSSF, iscritta al "Registre de Commerce et des Sociétés" con numero B. 63.116, avente sede legale al 49, avenue J.F Kennedy L-1885 Lussemburgo, armonizzata ai sensi della direttiva 2009/65/CE le cui azioni sono ammesse alla commercializzazione in Italia. La Società è gestita da AXA Investment Managers Paris, società di diritto francese, con sede legale in Tour Majunga - La Défense 9 - 6, place de la Pyramide - 92800 Puteaux, iscritta al Registro delle imprese di Nanterre con il numero 353 534 506, e società di gestione di portafogli autorizzata dall’AMF con n. GP 92-008 in data 7 aprile 1992.

ICE Data Indices, LLC ("ICE Data"), è utilizzato con autorizzazione. ICE® è un marchio registrato di ICE Data o delle sue affiliate e BofA® è un marchio registrato di Bank of America Corporation concesso in licenza da Bank of America Corporation e dalle sue affiliate ("BofA") e non può essere utilizzato senza la previa approvazione scritta di BofA. ICE Data, le sue affiliate e i rispettivi fornitori terzi declinano qualsiasi garanzia e dichiarazione, espressa e/o implicita, inclusa qualsiasi garanzia di commerciabilità o idoneità per uno scopo o un uso particolare, inclusi gli indici, i dati degli indici e qualsiasi dato incluso, correlato o derivato da essi. Né ICE Data, né le sue affiliate, né i rispettivi fornitori terzi saranno soggetti a danni o responsabilità in relazione all'adeguatezza, all'accuratezza, alla tempestività o alla completezza degli indici o dei dati dell'indice o di qualsiasi componente degli stessi; gli indici e i dati dell'indice e tutti i loro componenti sono forniti "così come sono" e l'uso da parte dell'utente è a suo rischio. ICE Data, le sue affiliate e i rispettivi fornitori terzi non sponsorizzano, appoggiano o raccomandano AXA Investment Managers, né alcuno dei suoi prodotti o servizi.

Rischi principali: AXA WF US Dynamic High Yield Bonds

- Rischio di credito: rischio per cui gli emittenti dei titoli di debito detenuti nel Comparto possano risultare inadempienti verso i propri obblighi o possano subire un declassamento del rating, il che comporterebbe una diminuzione del NAV del Comparto.

- Rischio di liquidità: rischio di livelli bassi di liquidità in determinate condizioni di mercato, che potrebbero costringere il Comparto ad affrontare difficoltà nel valutare, acquistare o vendere tutti/parte dei propri attivi e avere un impatto potenziale sul suo NAV.

- Rischio di controparte: rischio di default (insolvenza, bancarotta) di una delle controparti che comporterebbe un mancato pagamento o una mancata consegna.

- Impatto dell’uso di tecniche, come ad esempio gli strumenti derivati: alcune strategie di gestione comportano rischi specifici, come il rischio di liquidità, il rischio di credito, il rischio di controparte, il rischio di valutazione, il rischio legale, il rischio operativo e i rischi associati agli attivi sottostanti.

Disclaimer

AXA IM e BNP Paribas Asset Management stanno progressivamente fondendo e semplificando le loro entità legali per creare una struttura unificata. AXA Investment Managers è entrata a far parte del Gruppo BNP Paribas nel luglio 2025. A seguito della fusione di AXA Investment Managers Paris e BNP Paribas Asset Management Europe e delle rispettive holding, avvenuta il 31 dicembre 2025, le società combinate operano ora sotto il marchio BNP Paribas Asset Management Europe.

Prima dell’investimento in qualsiasi fondo gestito o promosso da BNP Paribas Asset Management o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di BNP Paribas Asset Management. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta, anche fuori sede, o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di BNP Paribas Asset Management o di società ad essa affiliate. L’investimento in qualsiasi fondo gestito o promosso da BNP Paribas Asset Management o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché BNP Paribas Asset Management impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. BNP Paribas Asset Management declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

BNP Paribas Asset Management non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di BNP Paribas Asset Management delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di BNP Paribas Asset Management e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

BNP Paribas Asset Management può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

BNP Paribas Asset Management si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

Redatto da BNP Paribas Asset Management Europe. © BNP Paribas Asset Management 2026. Tutti i diritti riservati.