È tempo di riconsiderare il reddito fisso?

Ma cosa sta succedendo? La tempesta perfetta.

Non si può negare che il 2022 abbia portato con sé una discreta dose di problemi – sia in termini geopolitici e umanitari che di volatilità di mercato. Molte asset class non registravano da parecchio tempo mesi così negativi su diversi parametri come gennaio e febbraio – difficoltà significative a livello macro, come il perdurare delle spinte inflazionistiche, i problemi delle supply chain, i rincari energetici e l'escalation delle tensioni tra Russia e Ucraina, hanno complessivamente dato origine a un ambiente negativo tanto per i mercati azionari quanto per quelli obbligazionari.

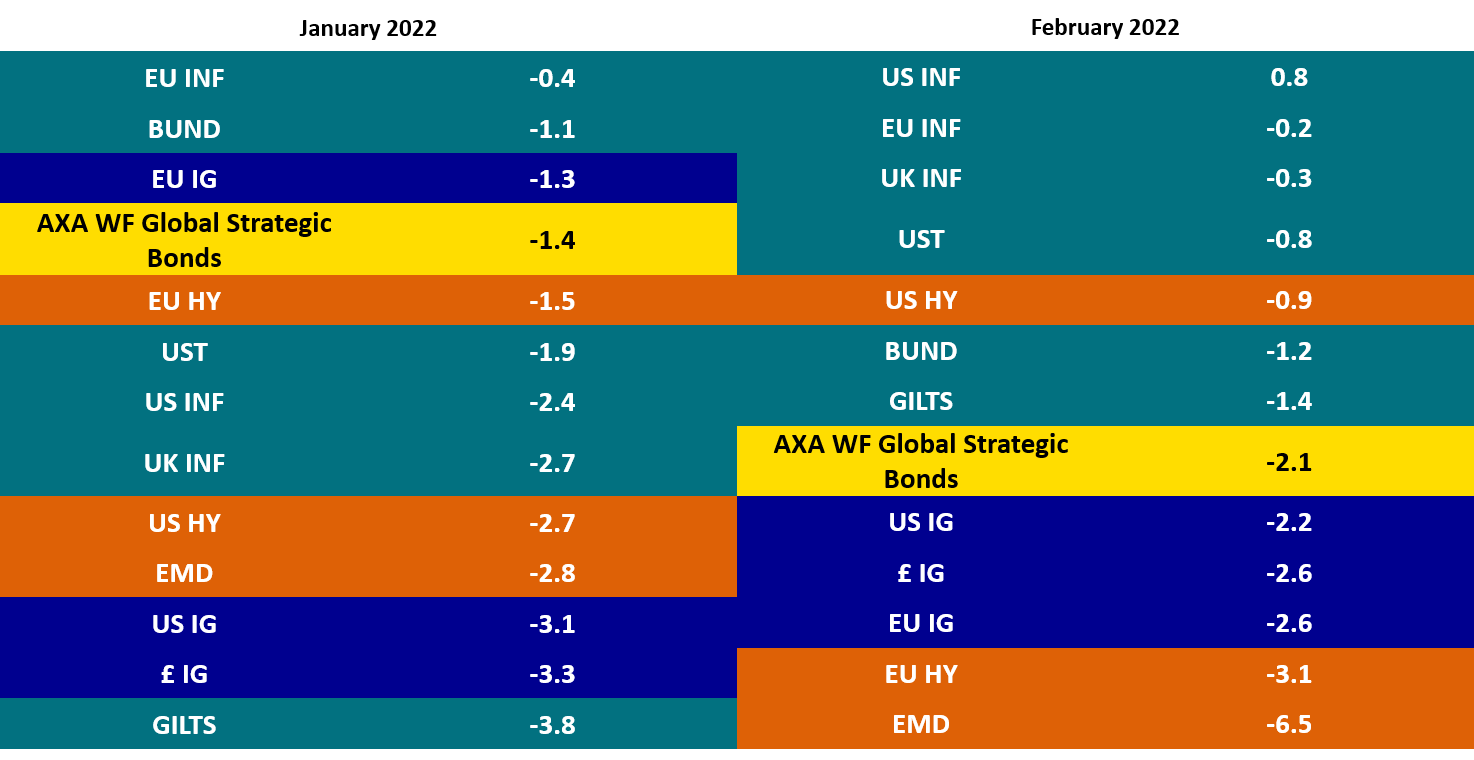

In tale contesto, con rendimenti negativi correlati nelle diverse asset class, generare risultati positivi con una strategia obbligazionaria long-only non è decisamente stato facile. Ciò detto, dobbiamo tenere a mente che il contesto emerso in questo 2022 è piuttosto inconsueto – se consideriamo, infatti, i 12 indici di mercato che rappresentano in linea di massima l'universo investibile della strategia, abbiamo registrato la prima occorrenza di più mesi consecutivi con total return negativo su tutti gli indici in 10 anni di storia della strategia. Gennaio, infatti, è stato il quinto mese con tutti i rendimenti negativi su oltre 117 mesi di dati.

Rendimenti di mercato: gennaio e febbraio 2022

La performance del fondo riguarda la classe di azioni I USD, al netto delle commissioni.

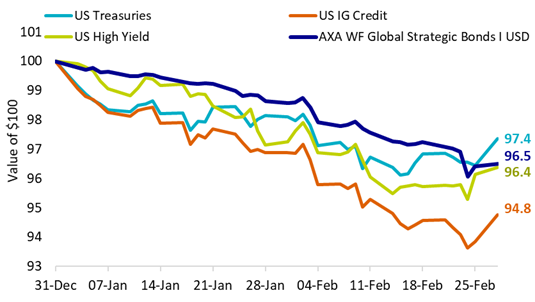

Dato che la strategia è strutturalmente diversificata in questi diversi mercati attraverso tre bucket di rischio, è stata penalizzata sia dalla sua esposizione alla duration che dagli spread di credito. Su base YTD, il fondo a fine febbraio registrava una perdita del 3,5% (I USD, al netto delle commissioni). Se consideriamo la performance rapportata a tre proxy del mercato USA (Treasury, credito IG e high yield), per gran parte dell'anno il fondo ha sovraperformato tutti e tre i mercati – penalizzati da un sell-off correlato – anche se il mercato statunitense dei Treasury ha evidenziato un deciso rimbalzo verso fine febbraio. Questo aspetto evidenzia ancora una volta i vantaggi di un approccio diversificato in condizioni di mercato come l'attuale.

Performance del fondo rispetto a tre proxy di mercato: 2022 YTD

AXA IM, Bloomberg al 28/02/2022.

Rendimenti più elevati, carry in aumento

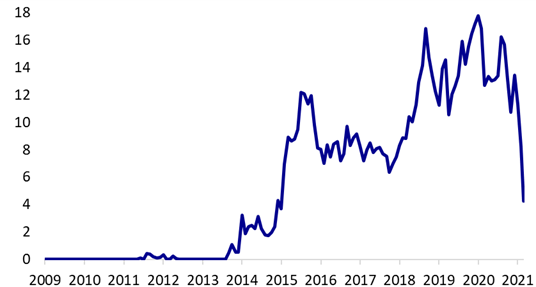

L'aspetto positivo per gli investitori obbligazionari è che i mercati hanno prezzato un'enorme quantità di notizie positive a fronte della ripresa delle economie dopo i lockdown. Ciò significa che stiamo investendo in una asset class molto più conveniente rispetto a quella alla quale ci siamo abituati negli ultimi anni – afflitta da rendimenti bassi/negativi e spread ridotti. Ad esempio, il grafico qui sotto evidenzia l'ammontare del debito con rendimenti negativi su scala globale (in trilioni di $), schizzato da livelli minimi prima del 2014 a un picco di $ 18 trilioni nel 2020. In poco più di un anno, complice l'attuale ondata di forti vendite, da quel dato siamo scesi a $ 4 trilioni, assolutamente incoraggiante per una asset class che attira gli investitori, tra l'altro, perché offre un flusso di reddito positivo.

Debito con rendimenti negativi nel mondo (trilioni di $)

AXA IM, Bloomberg al 28/02/2022.

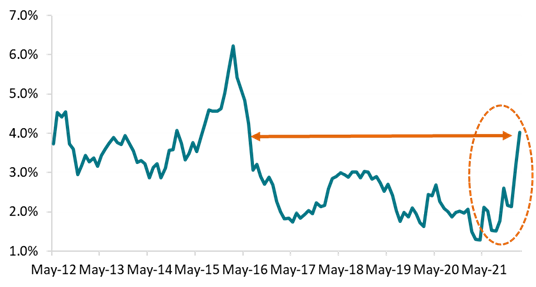

Se prendiamo un solo indicatore relativamente semplice per la nostra strategia, il rendimento effettivo del fondo in valuta locale a fine febbraio è balzato al 4,03% – il valore più alto da giugno 2016 e mai raggiunto nel precedente ciclo di rialzi dei tassi della Fed, nel 2018. In prospettiva, questo trend inizia a farci presagire bene riguardo alla potenziale generazione di rendimenti interessanti grazie alla combinazione di carry in crescita e oscillazioni dei prezzi, anche se, nel breve, continueremo a concentrarci nell'affrontare l'attuale fase di aumento della volatilità di mercato.

Evoluzione del rendimento effettivo in termini di valuta locale

AXA IM, Bloomberg al 28/02/2022.

Russia/Ucraina: impatto sulla strategia

A una prima valutazione, l'impatto sul portafoglio dell'invasione russa dell'Ucraina è stato piuttosto limitato, grazie alla nostra bassa esposizione diretta a questi due paesi. Nel momento in cui scriviamo, la nostra esposizione combinata al debito russo e ucraino è inferiore a 50 pb – ed è limitata a posizioni in valuta forte (principalmente in USD, con una minima parte in EUR). Come potete immaginare, la liquidità su queste posizioni al momento è estremamente limitata, per cui continuiamo a monitorare la situazione prima di decidere come muoverci. Più in generale, come comunicato dai nostri economisti ed esperti di strategie, la situazione resta molto fluida ma, dal punto di vista delle banche centrali, anche se ci sarà sicuramente un impatto sulla crescita globale, di cui risentirà in modo particolare l'Europa, questo dovrebbe essere controbilanciato dagli effetti inflazionistici legati agli ulteriori aumenti dei prezzi energetici – per via della dipendenza dalle forniture di petrolio e gas di provenienza russa. In tale contesto, ci aspettiamo che la stretta monetaria vada comunque avanti, dati i timori di un possibile radicamento dell'inflazione, ma probabilmente sarà più morbida di quanto inizialmente ipotizzato – e di certo non ai livelli attualmente scontati dal mercato (di cui parleremo più avanti). Se non altro, il sentiment generalizzato di avversione al rischio dovrebbe innescare una dinamica tecnica positiva per investimenti rifugio come i titoli governativi, già emersa in questi ultimi giorni, anche se per il momento incombono ancora le prospettive inflazionistiche e di aumenti dei tassi.

Titoli governativi / duration: il “bear flattener”

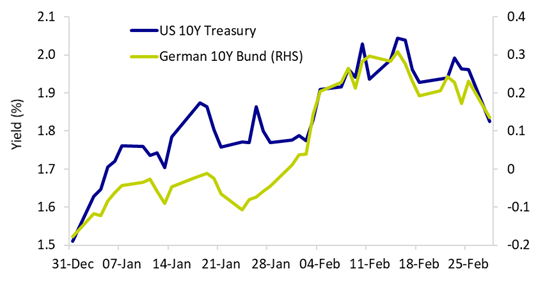

Riguardo ai mercati, i rendimenti dei titoli governativi sono tendenzialmente aumentati alla luce dei toni sempre più fermi delle banche centrali rispetto all'ipotesi di alzare i tassi d'interesse per fermare l'inflazione, colpendo in particolare il segmento a breve – con un conseguente deciso appiattimento della curva. Come si può vedere nel seguente grafico, per la prima volta dal 2019 il decennale USA ha superato, seppure temporaneamente, la tanto annunciata soglia di rendimento del 2%, e anche il rendimento del Bund decennale è risalito in territorio positivo.

Rendimenti dei Treasury/Bund a 10 anni: 2022 YTD

AXA IM, Bloomberg al 28/02/2022.

Nonostante la diffusa convinzione che l'inflazione forte e persistente indurrà le banche centrali sempre più rigide e pessimiste a indirizzare le proprie politiche monetarie verso un rialzo dei tassi d'interesse, che tuttavia nel breve non dovrebbe colpire i titoli sovrani core, la strutturale concentrazione della nostra strategia sulla duration breve, se non addirittura negativa, non ci impedirà di ottenere buoni risultati in questo tipo di ambiente, in considerazione di alcuni fattori importanti che potrebbero continuare a tenere a freno i rendimenti, indipendentemente da eventuali impatti della situazione in Ucraina:

- I tassi di rendimento più elevati determinano un aumento di volatilità della asset class e fanno crollare le quotazioni azionarie, specialmente nel settore tecnologico. Prima o poi, quando emergerà la natura di investimento rifugio dei titoli governativi, i rendimenti dovrebbero scendere

- Riguardo alle valutazioni, i rendimenti obbligazionari salgono stabilmente da più di un anno, e nell'ultima settimana hanno prezzato circa sei aumenti dei tassi da parte della Fed nel 2022. Anche se questa prospettiva può sembrare plausibile e la Fed, in tutte le sue riunioni da inizio anno, non ha mai escluso di voler aumentare i tassi, ricordiamo che i rendimenti obbligazionari si sono mossi verso il “fair value”, il che implica che, nella peggiore delle ipotesi, il rendimento ex post sull'intera durata dell'asset dovrebbe equivalere al carry e, nella migliore, l'aumento dei rendimenti e la crescente volatilità dei mercati azionari, che rappresentano le condizioni di un inasprimento, potrebbero sfociare in un rallentamento della crescita e in una minore necessità di aumenti dei tassi, che potrebbero essere sovrastimati dai mercati. In tale contesto, dovremmo assistere a un rally delle obbligazioni, che potrebbero generare un discreto total return

- L'atteso aumento dei tassi da parte della Fed sta facendo scoppiare diverse bolle nella asset class, accumulatesi nei diversi trimestri in cui il QE ha iniettato liquidità nei mercati. Alla fine, la situazione dovrebbe andare a favore del reddito fisso, ma potrebbe esserci qualche difficoltà di percorso temporanea

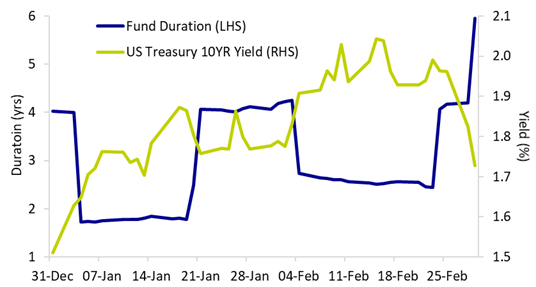

Passando al nostro posizionamento in duration, siamo scesi dall'esposizione di 4,2 anni di fine gennaio a 2,7 anni a inizio febbraio, flessione principalmente dovuta al passaggio a una duration negativa sulla curva del Bund, ma manteniamo il nostro forte orientamento alla duration in USD. In questo senso, abbiamo puntato su una operazione cross-market USD su EUR, convinti che gran parte degli aumenti dei tassi siano già stati scontati negli USA, ma i toni più intransigenti della BCE a inizio anno hanno indotto i mercati a iniziare a prezzare anche possibili aumenti dei tassi in Europa nel corso del 2022, che in qualche modo non erano stati previsti. Così, un eventuale contributo negativo della nostra esposizione alla duration in USD sarebbe parzialmente compensato da un contributo positivo della duration in EUR – sempre che i tassi continuino a salire sia in Europa che negli USA. Verso fine febbraio abbiamo neutralizzato questa posizione, alla luce dell'escalation della situazione in Ucraina, considerando che una guerra in Europa dovrebbe contenere la stretta monetaria della BCE – e abbiamo così riportato la nostra duration direttamente a 4,2 anni. Il 1° marzo abbiamo assistito a un diffuso movimento risk-off e a un forte rally del mercato obbligazionario, che ci hanno indotti a incrementare ulteriormente la nostra duration per approfittare di questi movimenti, passando all'odierna esposizione di 6,0 anni.

Posizionamento giornaliero in duration rispetto al rendimento del Treasury a 10 anni: dal 31/12/21 al 01/03/22

AXA IM, Bloomberg al 28/02/2022.

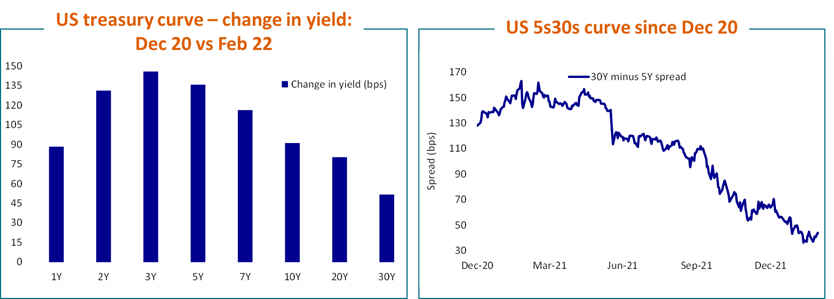

Sono inoltre successe molte cose sulla curva, che ha continuato ad appiattirsi a fronte di un continuo sell-off di obbligazioni a beve scadenza per l'aspettativa di imminenti aumenti dei tassi d'interesse. Le obbligazioni a più lunga scadenza, nello stesso periodo, sono rimaste pressoché invariate, in quanto continuano a scontare un ciclo di rialzi relativamente contenuto, in linea con la tesi che, alla fin fine, l'inflazione non sarà permanente. Questi movimenti risultano evidenti nei grafici che riportiamo di seguito – sulla sinistra potete vedere le variazioni del rendimento in diversi punti della curva dei Treasury tra il 31/12/2020 e il 28/02/2022 (espresse in termini di spread), dove le scadenze a 3 e 5 anni sono salite molto più di quella a 30 anni. Questo andamento ha portato al deciso appiattimento della curva che risulta evidente nel grafico degli spread 5s30s USA nello stesso periodo (a destra).

Appiattimento della curva USA: Dic 20 - Feb 22

AXA IM, Bloomberg al 28/02/2022.

In un simile contesto di “bear flattening” (con rendimenti che salgono mentre la curva si appiattisce), siamo stati più esposti al segmento a lungo termine rispetto a quello a breve, un posizionamento favorito dall’appiattimento della curva anche con rendimenti generalmente in risalita. Verso fine febbraio, tuttavia, abbiamo eliminato questo “flattener” 5s30s in quanto crediamo che la risposta del mercato all’invasione russa dell’Ucraina possa eliminare alcune aspettative aggressive sui tassi a breve termine precedentemente scontate, con un possibile irripidimento della curva. In prospettiva, crediamo che la curva sarà uno dei principali indicatori per il 2022 (insieme ai dati del CPI e al rendimento del Treasury a 10 anni). Pochi sono gli scenari possibili:

- La curva continua ad appiattirsi e questo, insieme all’inasprimento delle condizioni finanziarie, rende difficile per le banche concedere credito e guadagnare: un deciso anticipatore di recessione

- In alternativa, la Fed decide che non vuole arrivare a un ciclo di curva piatta/invertita (per le sue caratteristiche predittive) e, mentre aumenta i tassi, decide di vendere le obbligazioni a più lunga scadenza, immettendole di nuovo sul mercato (QT: “quantitative tightening”, inasprimento quantitativo) per indurre un irripidimento della curva dei rendimenti. In questo senso, potrebbero sperare di estendere l’espansione economica ancora per un po’

- Un terzo scenario è chiaramente correlato all’impatto del conflitto Russia/Ucraina sulle aspettative del mercato rispetto alle politiche monetarie, che potrebbe portare a liquidare le aspettative di aumenti dei tassi d’interesse a breve termine, con un conseguente irripidimento della curva

Spread credito / HY: gli spread si ampliano, ma i fondamentali restano invariati

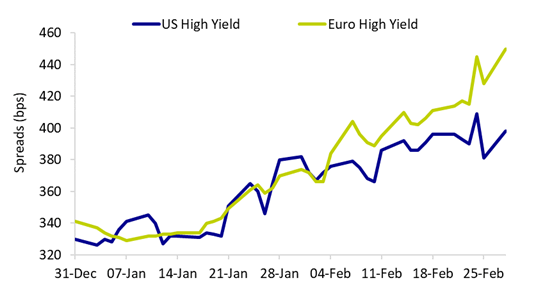

Nella seconda metà di gennaio, anche gli spread del segmento high yield hanno iniziato ad ampliarsi, complice l’indebolirsi del mercato azionario iniziato ai primi di gennaio con una forte ondata di vendite di titoli tecnologici, penalizzati dalla possibilità di aumenti dei tassi e di un rallentamento della crescita, oltre che dal perdurare della carenza globale di chip, prima di diffondersi ad altri settori nella seconda parte del mese e a febbraio con l’escalation delle tensioni al confine tra Ucraina e Russia. A febbraio gli spread del segmento high yield europeo hanno registrato un ampliamento superiore a quello degli equivalenti americani, per via del maggiore impatto della guerra in Ucraina sull’Europa. Anche i mercati del credito IG sono stati penalizzati da un ampliamento degli spread, e si sono dovuti confrontare con un aumento dei rendimenti dei titoli governativi, con la conseguenza di una sottoperformance nel 2022 rispetto ai mercati high yield.

Spread USD/EUR HY: 2022

AXA IM, Bloomberg al 28/02/2022.

Per quanto riguarda il nostro posizionamento sul segmento investment grade, non molto è cambiato rispetto alla nostra forte preferenza per i titoli BBB con rating più basso, privilegiando i mercati GBP / EUR rispetto all’USD e con un focus particolare sui titoli finanziari europei. Nel segmento high yield, tuttavia, in prospettiva di asset allocation abbiamo ridotto la nostra esposizione al segmento US high yield dal 22% di fine gennaio al 19% a fine febbraio, cercando di ridurre un po’ l’avversione al rischio nell’attuale fase di volatilità. Ciò detto, la nostra esposizione al segmento US high yield nel 2022 ha avuto un andamento positivo rispetto al mercato US high yield generale, grazie al nostro posizionamento su duration più brevi e a una migliore selezione titoli – nel segmento del mercato di qualità migliore e con duration più lunga, le posizioni più piccole che abbiamo in portafoglio sovraperformano le emissioni più grandi, così come registra una sovraperformance la nostra elevata esposizione alle obbligazioni short duration con carry più elevato, che tendono a rinviare le date di esercizio della call puntando a risultati superiori a quelli che indicherebbe il tasso di rendimento. In questo momento stiamo cogliendo l’opportunità di aumentare la duration e il rendimento della nostra allocazione al segmento US high yield, approfittando della recente debolezza del mercato. Continuiamo ad aspettarci un orientamento difensivo, ma non tanto quanto quello mantenuto prima di novembre e nel recente sell-off. Abbiamo anche aumentato l’esposizione ad alcuni nomi penalizzati dalla debolezza legata alla variante (p.es. nel settore tempo libero), che in questo momento appaiono convenienti.

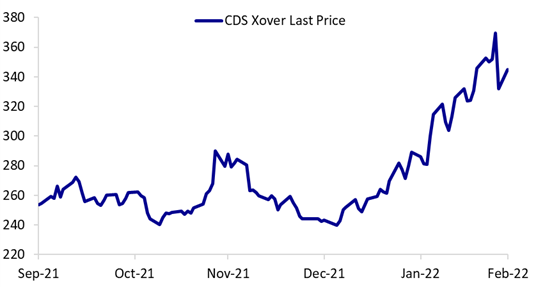

Siamo stati anche piuttosto attivi rispetto al nostro posizionamento in CDS – in cui si sono manifestati decisi movimenti, inizialmente determinati dalle notizie e dalla potenziale minaccia della variante Omicron a novembre e, più di recente, dalla debolezza generale degli asset rischiosi e dall’escalation del conflitto in Ucraina. A novembre abbiamo introdotto una protezione in CDS fino a -20% in risposta a una certa debolezza del mercato che pensavamo potesse emergere in risposta a Omicron. Tuttavia, le nostre previsioni si sono solo parzialmente avverate, penalizzando la nostra posizione a fine 2021, che abbiamo successivamente dimezzato a gennaio, per poi eliminarla del tutto a febbraio, dopo una fase di risultati positivi.

CDS Xover: 2022 YTD

AXA IM, Bloomberg al 28/02/2022.

Mercati emergenti: ai minimi, ma senza segni di svolta

Nessuna tregua nei mercati emergenti dopo un 2021 difficoltoso, a causa della volatilità del mercato immobiliare cinese e alla vulnerabilità delle valute emergenti rispetto ai rendimenti dei Treasury. Di fatto, il 2022 ha visto proseguire questi stessi temi, con l’aggravante della crisi in Ucraina, che ha amplificato il pessimismo sulla asset class. Ciò detto, anche se ci aspettano mesi difficili, arriveremo a un punto nel 2022 in cui crediamo che mercati emergenti offriranno valutazioni molto interessati. Per il momento, però, manteniamo un approccio di relativa cautela, limitando l’esposizione al 9%. In prospettiva bottom-up, abbiamo portato avanti la rotazione dai produttori di materie prime grandi emettitori di carbonio alle rinnovabili e a titoli più orientati ai temi ESG, concentrandoci in particolare su emissioni del mercato primario.

Outlook: dove andiamo da qui?

In prospettiva, siamo convinti che vi siano ragioni di ottimismo rispetto ai rendimenti del reddito fisso, e che l’attuale volatilità possa creare delle opportunità. Il mercato prezza politiche monetarie piuttosto aggressive e, se le banche centrali dovessero deludere le sue aspettative alla luce della minaccia che l’invasione russa dell’Ucraina sta ponendo alla crescita economica, del calo dell’inflazione, della normalizzazione della domanda e della soluzione dei problemi che hanno caratterizzato le supply chain, allora la duration potrebbe beneficiare di un potenziale total return, oltre ad offrire un carry più elevato di quello degli ultimi 18 mesi. Analogamente, la propensione a investire in asset rischiosi appare forte, e non crediamo che i tassi di default si discosteranno molto dai minimi storici. La recente debolezza dei mercati ha fatto leggermente risalire le prospettive di total return nel mercato US high yield, che catalizza la nostra principale esposizione al rischio di credito.

Prevedendo che il 2022 sarà ancora un anno volatile a causa del conflitto russo-ucraino, e che si produrranno l’attesa svolta delle politiche monetarie e la riduzione dei programmi di acquisti di asset da parte delle banche centrali, affronteremo questo contesto continuando a utilizzare la nostra flessibilità e coperture tattiche in portafoglio (p.es. In futures per una gestione dinamica della duration, in CDS per modulare il rischio di credito). In sintesi, comunque, buona parte degli eventi previsti è già scontata dai mercati obbligazionari, e non dobbiamo sottostimare la loro capacità di sorprendere in positivo – considerato che il ripetersi di anni negativi consecutivi in ambito obbligazionario è un evento estremamente raro.

Una strategia obbligazionaria flessibile che si adatta ai cicli di mercato

Scopri AXA WF Global Strategic BondsDisclaimer

Comunicazione di marketing: Prima dell’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave per gli investitori (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di AXA Investment Managers. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione. Maggiori informazioni sulla politica dei reclami di AXA IM sono al seguente link: https://www.axa-im.it/avvertenze-legali/gestione-reclami. La sintesi dei diritti dell'investitore in inglese è disponibile sul sito web di AXA IM https://www.axa-im.com/important-information/summary-investor-rights.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di AXA Investment Managers o di società ad essa affiliate, né la raccomandazione di una specifica strategia d'investimento o una raccomandazione personalizzata all'acquisto o alla vendita di titoli. L’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché AXA Investment Managers impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. AXA Investment Managers declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

AXA Investment Managers non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di AXA Investment Managers delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di AXA Investment Managers e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

AXA Investment Managers può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

AXA Investment Managers si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

A cura di AXA IM Paris – Sede Secondaria Italiana, Corso di Porta Romana, 68 - 20122 - Milano, sito internet www.axa-im.it.

© 2025 AXA Investment Managers. Tutti i diritti riservati.