Aggiornamento sull'inflazione: settembre 2022

L'inflazione ha già raggiunto il picco?

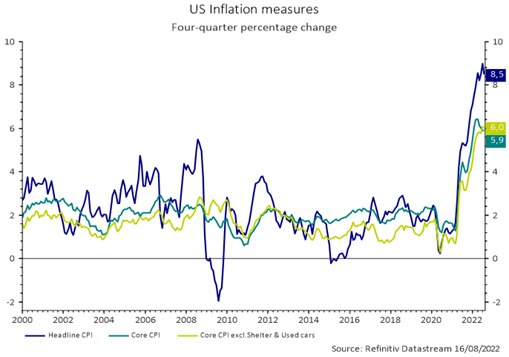

- Molte testate giornalistiche suggeriscono che abbiamo superato il picco dell'inflazione negli Stati Uniti, mentre tendiamo a concordare sul fatto che continuiamo a vedere rischi al rialzo dai cosiddetti "effetti di secondo impatto";

- La situazione è molto diversa nell'Area € e nel Regno Unito, dove l'inflazione dovrebbe continuare a crescere fino alla fine dell'anno sulla scia del rincaro dell'energia;

- Il picco dell'inflazione dovrebbe continuare ad essere un acceso dibattito fino alla fine dell'anno. Riteniamo che dal 2020 l'economia non stia affrontando un solo grande shock inflazionistico, ma diverse ondate inflazionistiche (lockdown, problemi della catena di approvvigionamento, sostegno fiscale, tensioni sul mercato del lavoro e aumento dei salari, guerra in Ucraina, ecc.), il che significa che il rischio in prospettiva sono maggiori rispetto a un tradizionale picco di inflazione guidato dal petrolio.

Rischi per le prospettive di inflazione

- Mentre alcuni effetti di base e l'allentamento delle pressioni sulla catena di approvvigionamento dovrebbero far scendere l'inflazione verso la fine dell'anno, soprattutto negli Stati Uniti, il fatto che i salari stiano aumentando a un ritmo rapido e che le aziende trasferiscano i costi sui consumatori crea i rischi di un quadro dell'inflazione più duraturo;

- Non abbiamo certezze sulla velocità della decelerazione dell'inflazione e la situazione sembra simile a quella dell'anno scorso: in questo periodo dell’anno molti commentatori definivano l'inflazione "transitoria" e suggerivano che avesse raggiunto il picco nel luglio 2021:

- Una recessione dovrebbe spingere l'inflazione al ribasso e ora sembra sempre più probabile poiché gli indici PMI e ISM nei paesi sviluppati puntano tutti verso una moderazione della crescita economica;

- Un rallentamento dell'inflazione a breve termine sembra improbabile nell'Eurozona e nel Regno Unito, ma più plausibile negli Stati Uniti, tuttavia non abbiamo certezza sulla velocità di questo rallentamento e se l'inflazione potrebbe eventualmente scendere all'obiettivo del 2% delle banche centrali;

- Nell'Eurozona e nel Regno Unito, molte misure introdotte dai governi, come tagli dell'IVA o massimali sui prezzi dell'energia, ci suggeriscono che l'inflazione viene mantenuta “artificialmente” bassa. Ad un certo punto ci sarà un effetto di recupero e l'inflazione potrebbe alla fine rivelarsi più duratura di quanto inizialmente previsto.

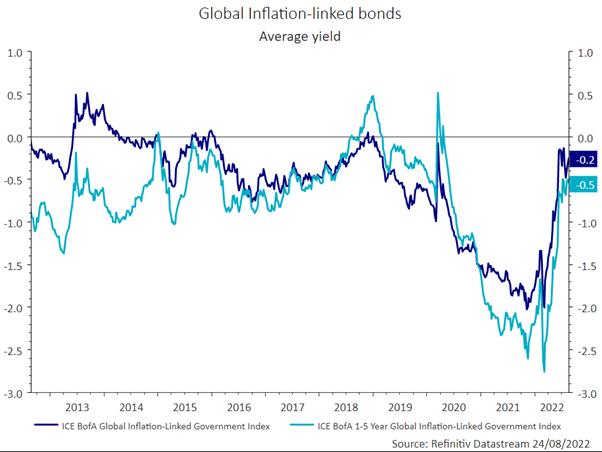

Il reddito da inflazione rimane generoso

- Mentre a un certo punto i tassi di inflazione annui potrebbero eventualmente rallentare, i numeri mensili dell'inflazione dovrebbero rimanere elevati soprattutto nell’Area dell'Euro e nel Regno Unito;

- Ci aspettiamo un ritorno, in € coperto dal rischio cambio, superiore al 3% per le obbligazioni a breve durata indicizzate all'inflazione nel prossimo anno. Sebbene inferiore a quello degli ultimi 12 mesi, considerando il rating relativamente elevato e i vantaggi di diversificazione delle obbligazioni indicizzate all'inflazione, riteniamo che questo settore di mercato rimanga interessante;

- Le obbligazioni indicizzate all'inflazione con scadenze più lunghe dovrebbero godere di un reddito superiore al 5% nel prossimo anno grazie ai rendimenti più elevati delle obbligazioni a lunga scadenza.

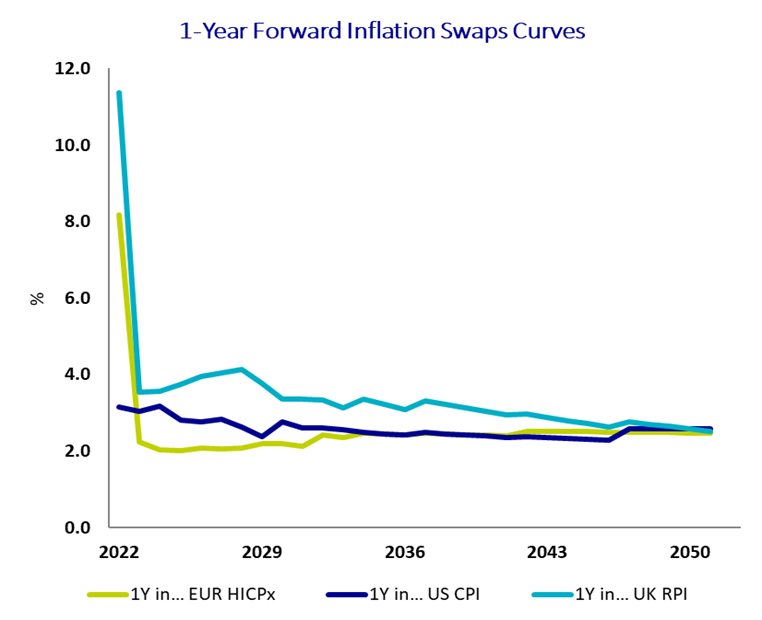

Il mercato sta ancora valutando l'inflazione "transitoria"

- Poiché le banche centrali sostengono di voler combattere le prospettive di radicamento dell'inflazione, il mercato continua a valutare l'inflazione come un rischio "temporaneo". Sebbene riteniamo che le Banche Centrali riusciranno a decelerare l'inflazione attraverso l'inasprimento della loro politica monetaria, il raggiungimento dell'obiettivo del 2% potrebbe richiedere più tempo rispetto ai cicli precedenti;

- Osservando i tassi annui di inflazione prezzati sul mercato, troviamo che i breakeven dell'inflazione prevedono che l'attuale shock inflazionistico svanisca nel 2024;

- Questa è un'opportunità per gli investitori, a nostro avviso, poiché i breakeven dell'inflazione non prezzano un premio di rischio significativo nel caso in cui l'inflazione acceleri ulteriormente o si dimostri più duratura.

Source: AXA IM, Bloomberg

Strategia di investimento

- Sebbene l'inflazione possa eventualmente decelerare, dovrebbe rimanere elevata rispetto agli standard storici. Il nostro playbook suggerisce che in un tale contesto, gli investitori dovrebbero prendere profitto dalle posizioni sui breakeven e posizionarsi su obbligazioni indicizzate all'inflazione con scadenza corta;

- Riteniamo che le obbligazioni indicizzate all'inflazione a breve scadenza rimangano interessanti ancora per i prossimi mesi, poiché l'indicizzazione dell'inflazione dovrebbe rimanere generosa e le banche centrali potrebbero proseguire con un piano aggressivo di rialzo tassi fino a quando l'inflazione non si sarà effettivamente ridotta;

- Poiché ora sembra più probabile che le banche centrali, per tenere sotto controllo l'inflazione, possano spingere la crescita economica in territorio negativo, riteniamo ragionevole uno spostamento graduale verso le obbligazioni indicizzate all'inflazione a lungo termine, i cui rendimenti reali sono ora scambiati vicino ai livelli di fine ciclo in tutti i principali mercati;

- La nostra aspettativa a breve termine è che, come generalmente accade a settembre e ottobre, i tassi di interesse (nominali e reali) possano aumentare con la riapertura del mercato primario e con ulteriori aumenti dei tassi da parte delle banche centrali. Tuttavia, sfrutteremmo i picchi dei tassi di interesse come un'opportunità per estendere la scadenza delle nostre partecipazioni in obbligazioni indicizzate all'inflazione mentre le prospettive di una stagflazione o di una vera e propria recessione crescono verso la fine dell'anno.

Visita il nostro Fund Center

Per ulteriori informazioni sul prodotto (performance, documenti correlati, ecc.), visita il nostro Fund Center.

Scopri di piùDisclaimer

Comunicazione di marketing: Prima dell’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave per gli investitori (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di AXA Investment Managers. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione. Maggiori informazioni sulla politica dei reclami di AXA IM sono al seguente link: https://www.axa-im.it/avvertenze-legali/gestione-reclami. La sintesi dei diritti dell'investitore in inglese è disponibile sul sito web di AXA IM https://www.axa-im.com/important-information/summary-investor-rights.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di AXA Investment Managers o di società ad essa affiliate, né la raccomandazione di una specifica strategia d'investimento o una raccomandazione personalizzata all'acquisto o alla vendita di titoli. L’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché AXA Investment Managers impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. AXA Investment Managers declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

AXA Investment Managers non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di AXA Investment Managers delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di AXA Investment Managers e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

AXA Investment Managers può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

AXA Investment Managers si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

A cura di AXA IM Paris – Sede Secondaria Italiana, Corso di Porta Romana, 68 - 20122 - Milano, sito internet www.axa-im.it.

© 2025 AXA Investment Managers. Tutti i diritti riservati.