Azionario: elevata volatilità, volano i titoli dell’energia

I mercati azionari europei a maggio sono stati caratterizzati da elevata volatilità in un contesto ancora in preda a forti incertezze, dal conflitto in Ucraina alla stretta monetaria da parte delle maggiori banche centrali. Il tema della transizione energetica, sul quale abbiamo puntato, resta un tema d’investimento molto forte, non solo legato ai criteri ESG, ma anche a una questione di indipendenza degli Stati.

Sul piano geopolitico, il proseguimento dell’aggressione russa sul territorio dell'Ucraina orientale e la formalizzazione della domanda di adesione alla NATO di Svezia e Finlandia hanno contribuito a mantenere l'instabilità. A livello macroeconomico, i segnali di rallentamento dell'attività economica si sono moltiplicati con il calo della fiducia dei consumatori e degli indici complessivi di attività su entrambe le sponde dell'Atlantico.

In questo contesto, la Commissione Europea ha rivisto le proprie previsioni di crescita al ribasso del +2,7% per il 2022 e del +2,3% per il 2023. Inoltre, a fronte di elevati livelli di inflazione, le banche centrali americana e inglese hanno aumentato i tassi di riferimento rispettivamente di +50 punti base (pb) e +25pb, mentre la Banca centrale europea (Bce) li mantiene per il momento invariati, ma ha annunciato la fine del Quantitative Easing e un primo rialzo dei tassi a partire da luglio.

L'unico aspetto positivo di questo periodo è stato che il governo cinese ha annunciato un allentamento delle restrizioni a fine mese e una graduale ripresa delle attività a Shanghai e Pechino.

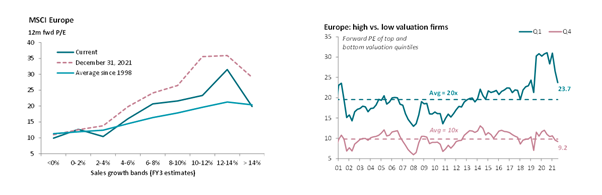

Calo dei livelli delle valutazioni dei titoli più esposti alla crescita

Dal grafico qui sotto possiamo vedere che i mercati, con i recenti ribassi, sono ormai tornati su valutazioni che non sono più a premio sulla media storica. Il gap che c’era tra il quintile più caro e quello più economico si è un po’ ridotto. A sinistra possiamo vedere come le valutazioni dei titoli più esposti alla crescita (growth) sono calate, mentre quelli più economici sono rimasti generalmente allineati alla media storica. Quindi sui mercati si è avuta una correzione sui titoli più esposti al rialzo dei tassi.

I titoli più cari hanno già effettuato una normalizzazione

AXA IM a giugno 2022.

Per questo noi abbiamo ribilanciato il portafoglio, per non essere solo esposti alle società di qualità (più esposte al tema della crescita), che ci piacciono tanto, ma aggiungere anche titoli più “cheap” che potevano beneficiare di una correzione del mercato. Per esempio le banche, che fino a febbraio hanno giocato la loro parte, poi hanno perso un po’ di performance a causa dei timori per il rallentamento della crescita mondiale.

La correzione è stata effettuata sulla parte più cara degli indici dei mercati e questo vale sia per l’Europa che per l’Italia. Pensiamo ad Amplifon, Diasorin, ottime società per un investimento sul lungo periodo, ma sopravvalutate sul breve e che per questo abbiamo un po’ limato.

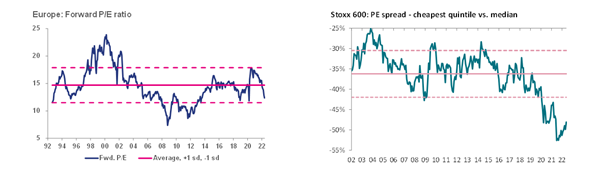

Polarizzazione growth-value ancora in atto

Quel che era “value” prima lo è ancora oggi, anzi forse di più: basta considerare che il “value” include dei titoli petroliferi che, nel breve, hanno beneficiato del rialzo del prezzo del petrolio, facendo in modo che l’aumento degli utili legato al rally del petrolio sia stato maggiore del rialzo visto in Borsa. Forse i petroliferi sono ancora più cheap. Il problema è che sono legati a un fenomeno di cui non abbiamo idea, cioe’ le oscillazioni del prezzo del petrolio. Basterebbe che si sistemasse un po’ la situazione geopolitica, che l’Arabia Saudita aprisse un po’ i rubinetti, e il prezzo del petrolio tornerebbe sotto i 100 dollari. Per un gestore è difficile in quanto tutto questo è fuori dal suo controllo.

In Italia abbiamo delle problematiche un po’ diverse: ci sono delle società che fanno fronte alla sfida del cambiamento climatico, che nel medio periodo avrà per loro un costo enorme. Avranno l’obbligo di limitare gli attuali profitti per investire nella transizione energetica e non tutte hanno fatto le stesse scelte.

Nonostante valutazioni più basse, la polarizzazione è ancora in atto

Fonte: AXA IM, giugno 2022.

La transizione energetica resta per noi un tema d’investimento chiave

Prima gli investimenti nella transizione energetica si facevano per lottare contro il cambiamento climatico, ma ora con la guerra in Ucraina ci siamo accorti che si tratta anche di una questione di sovranità. Se vogliamo essere davvero indipendenti, dobbiamo avere l’indipendenza energetica. Quindi investimenti come quelli previsti nel piano NextGenerationEU oggi sono ancora più importanti. E questo ci rende fiduciosi che il tema della transizione energetica, sul quale già avevamo puntato, rimanga un tema d’investimento molto forte e molto visibile, non solo legato ai criteri ESG, ma anche a una questione di indipendenza degli Stati.

Performance di AXA WF Framlington Italy

A maggio, il Ftse Italia All Share NT, con un rialzo del 2,09% ha registrato una delle migliori performance in Europa, sostenuto in particolare dal buon andamento del settore energetico (Eni), spinto dal rialzo del prezzo del petrolio e del gas, e del settore finanziario, aiutato dal pagamento dei dividendi. Al contrario, i settori del consumo e della tecnologia hanno accusato i cali maggiori, penalizzati da valutazioni relative elevate in un contesto in cui l'inflazione potrebbe in definitiva pesare sulla spesa dei consumatori.

Il nostro fondo AXA WF Framlington Italy ha registrato una notevole crescita grazie alla selezione di titoli come Intesa, BPER, Stellantis, Interpump, Antares Vision, Poste Italiane, Almawave, CY4Gate, Labomar, Valsoia, tutti balzati di oltre il 5%. Tuttavia, ciò non è bastato a compensare la mancata esposizione al settore energetico (Eni) e il fondo ha messo a segno un rialzo dell'1,5% sulla Classe d’Azioni A EUR*.

*AXA IM, al 31 maggio 2022. La performance passata non è indicativa dei risultati futuri.

Principali posizioni e temi in portafoglio

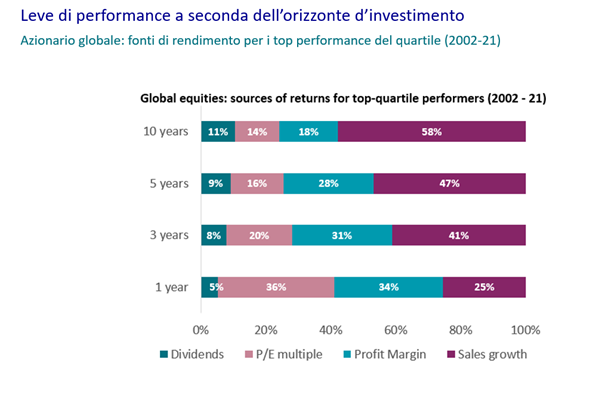

Chi investe deve capire quali sono le leve della generazione di performance. Come mostra la figura qui sotto, il primo driver è dato da società che sono in grado di realizzare un rialzo dei multipli: possono essere banche, o titoli dell’energia, o qualsiasi società in grado di affrontare un cambio strutturale. Mano a mano che si guarda avanti, tuttavia, la variazione del P/E non è importante. Quello che conta è la capacità delle società di generare crescita del fatturato e dei margini. E’ il criterio che utilizziamo, per esempio, nella scelta di una società come Erg, piuttosto che come Eni.

Fonte: AXA IM, marzo 2022.

La correlazione tra profittabilità delle banche e tassi si è verificata fino a febbraio. Poi hanno dominato i timori sul rallentamento della crescita mondiale, in seguito alla guerra, e le banche ne hanno risentito, in quanto sensibili al tema della crescita economica, nonostante l’ottima notizia in arrivo che la tassa sui depositi overnight presso la Bce sparirà da luglio. A breve, le banche potrebbero beneficiare di questo e soprattutto del fatto che la curva dei tassi è un po’ più ripida. Inoltre, pur essendo di fronte ad un rallentamento dell’economia, al momento le banche non hanno ancora visto un deterioramento del rischio di credito. Noi abbiamo fatto scelte chiare per il portafoglio puntando su società che ci sembra abbiano una vera strategia (come Fineco, San Paolo, Mediobanca, Bper), e non su quelle – come per esempio Unicredit - che sembrano puntare solo su una strategia finanziaria.

Altro tema è quello della digitalizzazione, tanto più che sono scese le valutazioni di società con più ampio potenziale di crescita. Ci possono quindi essere delle opportunità su titoli che sanno approfittare della profonda e necessaria evoluzione strutturale (digitalizzazione) che devono affrontare. Siamo quindi sovrappesati sulla tecnologia. In Italia, per esempio, puntiamo sul titolo Nexi. Malgrado finora non abbia funzionato, riteniamo che sia destinato a crescere con l’affermarsi del trend di sempre maggiori pagamenti digitali e meno cash.

In un contesto di aumento dell’inflazione, che comincia a mordere sul potere d’acquisto dei privati, ci sono dei settori dove preferiamo, a breve, essere più cauti. Il rischio di un rallentamento dell’economia globale pesa sui titoli industriali, ma c’è la necessità di investire nelle catene di produzione, quindi abbiamo in portafoglio titoli che possono beneficiare di questo trend.

Le ripercussioni della guerra e i rialzi dei tassi tra le maggiori preoccupazioni

Nelle prossime settimane gli investitori dovrebbero rimanere concentrati sull'evoluzione del conflitto russo-ucraino e sulle sue ripercussioni a seguito del blocco delle risorse alimentari ucraine e degli annunci di un embargo sulle esportazioni di energia da parte della Russia. Anche l'inasprimento delle politiche monetarie da parte delle banche centrali al fine di combattere livelli record di inflazione sarà un importante punto di attenzione, visti i rischi che ciò comporta per la crescita economica mondiale. Questi elementi avranno un impatto significativo sull'andamento dei mercati azionari e sugli stili (value/growth).

La volatilità dovrebbe rimanere elevata in questo periodo di tensione e scarsa visibilità. Riteniamo più che mai importante mantenere una buona diversificazione del portafoglio per poter affrontare tutti gli scenari. Rimaniamo fedeli alla nostra strategia di investimento concentrandoci su società che combinano la capacità di adeguare i prezzi, visibilità e/o prospettive di crescita attraverso l'esposizione a temi di lungo periodo, nonché una solida struttura finanziaria.

Sul medio periodo riteniamo che la strategia migliore sia quella di avere un piano di accumulo, specie se si vuole investire in un prodotto come il PIR che ha un’orizzonte di cinque anni.

Disclaimer

AXA IM e BNP Paribas Asset Management stanno progressivamente fondendo e semplificando le loro entità legali per creare una struttura unificata. AXA Investment Managers è entrata a far parte del Gruppo BNP Paribas nel luglio 2025. A seguito della fusione di AXA Investment Managers Paris e BNP Paribas Asset Management Europe e delle rispettive holding, avvenuta il 31 dicembre 2025, le società combinate operano ora sotto il marchio BNP Paribas Asset Management Europe.

Prima dell’investimento in qualsiasi fondo gestito o promosso da BNP Paribas Asset Management o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di BNP Paribas Asset Management. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta, anche fuori sede, o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di BNP Paribas Asset Management o di società ad essa affiliate. L’investimento in qualsiasi fondo gestito o promosso da BNP Paribas Asset Management o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché BNP Paribas Asset Management impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. BNP Paribas Asset Management declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

BNP Paribas Asset Management non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di BNP Paribas Asset Management delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di BNP Paribas Asset Management e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

BNP Paribas Asset Management può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

BNP Paribas Asset Management si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

Redatto da BNP Paribas Asset Management Europe. © BNP Paribas Asset Management 2026. Tutti i diritti riservati.