Tutto sui tassi di interesse in 14 domande e risposte

Una mini-guida per capire cosa sono i tassi d’interesse, perché vengono modificati dalle banche centrali e quali sono le conseguenze sui nostri risparmi.

1. Che cosa sono i tassi d’interesse?

Quando si prestano soldi a qualcuno, c’è sempre la possibilità che il debitore non restituisca il denaro. Per controbilanciare questo rischio, è prevista una ricompensa per il creditore: il tasso di interesse, ovvero l’ammontare di denaro che si guadagna prestando soldi.

I tassi d’interesse indicano quanto costa prendere o dare denaro in prestito, come percentuale della cifra complessiva. Un tasso d’interesse dell’1% su 100 euro significa che il debitore dovrà restituire al creditore 101 euro.

2. I tassi d’interesse delle banche centrali sono gli stessi in tutto il mondo?

No: ogni banca centrale sceglie in modo autonomo di intervenire sui tassi d’interesse, a seconda dell’andamento dell’economia e dell’inflazione. Qui la situazione aggiornata sui tassi di riferimento praticati dalle principali banche centrali del mondo.

3. Qual è il principale tasso di interesse della Banca centrale europea?

Ce ne sono tre: il tasso di rifinanziamento principale, quello a cui generalmente si fa riferimento, il tasso di rifinanziamento marginale (overnight) e il tasso sui depositi overnight presso la banca centrale. I tre tassi concorrono a fissare le condizioni dei prestiti della banca centrale alle banche private dell’eurozona, influenzando il livello generale dei tassi d’interesse, del cambio dell’euro rispetto alle altre valute e soprattutto il costo del denaro (che, passando attraverso le banche, viene trasmesso al credito erogato a famiglie e imprese).

4. Chi decide se modificare i tassi d’interesse nell’area euro?

Il Consiglio Direttivo della Banca centrale europea, composto dai Governatori delle banche centrali nazionali dei 19 Paesi dell’eurozona e dai sei membri del Comitato esecutivo della Bce.

5. Perché le Banche centrali decidono di modificare i tassi di interesse?

Le banche centrali hanno un ruolo da regolatore: se l’economia rallenta, i tassi bassi stimolano investimenti, consumi e una maggiore circolazione della liquidità; se invece l’economia accelera, i tassi vengono alzati per impedire una fiammata dell’inflazione. Un po’ come un guidatore che, a seconda della velocità dell’auto e delle condizioni della strada, sceglie se spingere il pedale dell’acceleratore o quello del freno.

6. A cosa servono tassi d’interesse bassi?

Più basso è il tasso d’interesse, maggiore sarà la propensione al consumo dei cittadini, per esempio per acquistare un’auto nuova o una casa. Tenere il denaro investito in banca o in titoli di Stato non è conveniente, infatti, perché questi “prestiti” a istituti di credito o Governi rendono poco (proprio per i tassi d’interesse bassi). Conviene insomma essere debitori e non creditori: prendere denaro in prestito per spenderlo, piuttosto che accumularlo. L’incremento dei consumi dei cittadini, ma anche la facilità per le imprese di ottenere finanziamenti, fanno aumentare la produttività e quindi la crescita. I tassi d’interesse bassi servono insomma a stimolare economia e consumi.

7. A cosa servono invece tassi d’interesse alti?

Al contrario, tassi d’interesse alti o in crescita tendono ad avvantaggiare i creditori rispetto ai debitori e a rallentare i consumi. Ma allora perché vengono alzati? Il motivo principale è cercare di frenare l’inflazione, vera e propria “tassa occulta” che alimenta le fiammate dei prezzi riducendo il potere d’acquisto dei cittadini. Se la benzina costa di più ma il mio stipendio resta inalterato, infatti, di fatto perdo potere d’acquisto.

Alzare i tassi serve quindi a frenare un’economia che si sta surriscaldando e che rischia di provocare un’inflazione troppo alta, squilibri nella distribuzione della ricchezza (il carovita in genere penalizza i meno abbienti, in particolare se legato ai generi alimentari o al petrolio) ma anche di generare pericolose bolle finanziarie o immobiliari.

8. Cosa succede quando una Banca centrale alza i tassi d’interesse?

Alzare i tassi d’interesse significa appunto frenare consumi, investimenti e produttività, in modo da raffreddare la crescita economica spegnendo le fiammate dell’inflazione. Un caso da manuale del passato è la celebre “cura da cavallo” alla quale è ricorsa la Federal Reserve, la Banca centrale statunitense, tra il 1980 e il 1981: a fronte di un’inflazione fuori controllo, arrivata a toccare il 15%, i tassi d’interesse vennero alzati fino al 19%. Ma pur a costo di una recessione, la manovra riuscì a fermare la spirale inflazionistica in cui si trovavano gli Stati Uniti.

9. Cosa accade alle azioni quando vengono alzati i tassi di interesse?

Un rialzo dei tassi di interesse comporta un rallentamento di consumi e investimenti: quindi pesa sugli utili societari e di conseguenza sull’andamento dei mercati azionari. Per questo le banche centrali sono sempre molto attente a comunicare per tempo, con prudenza e con gradualità un rialzo dei tassi, per “preparare psicologicamente” le Borse. Va anche detto che di solito si procede a un ritocco dei tassi proprio quando l’economia va molto bene, per evitare eccessi, quindi in genere le ripercussioni negative sull’azionario sono limitate e temporanee.

10. Cosa accade alle obbligazioni quando vengono alzati i tassi di interesse?

Tra prezzi delle obbligazioni e tassi d’interesse esiste un rapporto inversamente proporzionale: a un incremento dei tassi corrisponde un decremento del prezzo delle obbligazioni. Inoltre, tassi d’interesse più alti - quindi debiti più onerosi - spingono le imprese a ridurre le emissioni di obbligazioni societarie: di conseguenza scende la raccolta di finanziamenti e diminuiscono la produttività e gli utili.

11. Cosa accade ai conti correnti quando vengono alzati i tassi di interesse?

In generale i correntisti vengono remunerati di più per i loro depositi bancari.

12. Cosa accade ai mutui quando vengono alzati i tassi d’interesse?

Le spese per interessi dei mutui a tasso variabile diventano più onerose, poiché seguono la dinamica dei tassi: un mutuo è infatti un prestito, e - come abbiamo visto - quando i tassi si alzano i creditori sono avvantaggiati rispetto a debitori.

13. Cosa accade al debito pubblico quando vengono alzati i tassi di interesse?

Il costo dell’emissione di nuovi titoli di Stato diventa più oneroso, pesando sulle finanze pubbliche in particolare dei Paesi considerati dai mercati meno affidabili. Si tratta degli Stati che hanno basse valutazioni di rischio credito (quindi “voti in pagella” non superlativi) da parte di grandi agenzie di rating internazionali come S&P Global Ratings, Moody’s e Fitch Group.

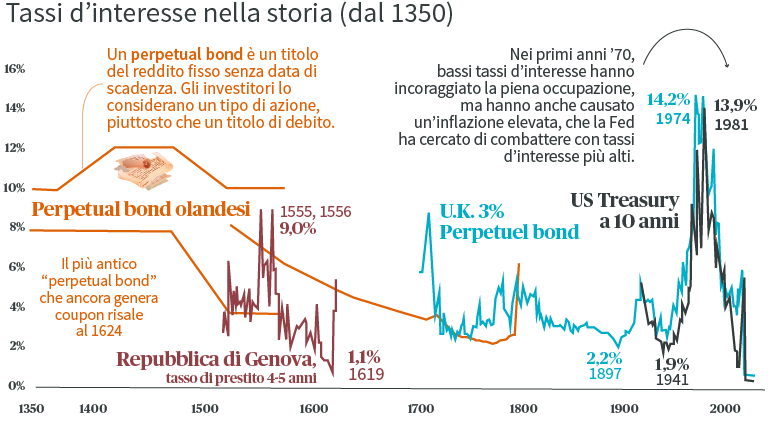

14. Come sono cambiati i tassi d’interesse nella storia?

Un importante studio pubblicato dalla Banca d’Inghilterra ha rivelato le dinamiche dei tassi d’interesse dal 1311 a oggi. Secondo l’analisi, i tassi reali (ovvero i tassi nominali meno l’inflazione), che erano a doppia cifra nel Medioevo, hanno seguito un lento trend plurisecolare di discesa. Ma solo nel Novecento e soprattutto nel Terzo Millennio in cui viviamo è diventato normale avere tassi reali negativi.

Fonti: Sidney Homer, Richard Sylla, A History of Interest Rates, Federal Reserve, Bank of England - Charted: The History of Interest Rates Over 670 Years (visualcapitalist.com)

Disclaimer

AXA IM e BNP Paribas Asset Management stanno progressivamente fondendo e semplificando le loro entità legali per creare una struttura unificata. AXA Investment Managers è entrata a far parte del Gruppo BNP Paribas nel luglio 2025. A seguito della fusione di AXA Investment Managers Paris e BNP Paribas Asset Management Europe e delle rispettive holding, avvenuta il 31 dicembre 2025, le società combinate operano ora sotto il marchio BNP Paribas Asset Management Europe.

Prima dell’investimento in qualsiasi fondo gestito o promosso da BNP Paribas Asset Management o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di BNP Paribas Asset Management. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta, anche fuori sede, o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di BNP Paribas Asset Management o di società ad essa affiliate. L’investimento in qualsiasi fondo gestito o promosso da BNP Paribas Asset Management o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché BNP Paribas Asset Management impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. BNP Paribas Asset Management declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

BNP Paribas Asset Management non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di BNP Paribas Asset Management delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di BNP Paribas Asset Management e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

BNP Paribas Asset Management può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

BNP Paribas Asset Management si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

Redatto da BNP Paribas Asset Management Europe. © BNP Paribas Asset Management 2026. Tutti i diritti riservati.