Rispunta l’inflazione: ci saranno meno tagli dei tassi?

- 15 Febbraio 2024 (5 min di lettura)

I mercati sembrano convinti che l’inflazione sia alle spalle, ma gli esperti di AXA IM non la pensano allo stesso modo: da mesi vanno ricordando che non siamo ancora fuori dal guado. L’ultimo dato sui prezzi al consumo negli Stati Uniti sembra confermare questa view, mostrando che l’inflazione core resta alta e mettendo in dubbio un taglio della Fed a maggio.

Quando si diceva che l’inflazione era transitoria, gli economisti di AXA IM lo mettevano in dubbio e avvertivano della possibilità che sarebbe rimasta con noi più a lungo di quel che si pensasse. Rispetto ai picchi del 2021-2022, dopo due anni di rialzi dei tassi la corsa dei prezzi ha rallentato un po’ ovunque, ma il target del 2% resta ancora lontano.

“Portare l’inflazione dal 4% al livello target del 2%, il cosiddetto “ultimo miglio”, potrebbe essere la parte più complicata dal punto di vista della gestione di politica monetaria”, commenta Alessandro Tentori, CIO Europe di AXA IM.

Inflazione USA sorprende a gennaio

I prezzi al consumo negli Stati Uniti (CPI) hanno ripreso ad accelerare, aumentando (+0,3%) a gennaio rispetto a dicembre. Su base annuale sono saliti del 3,1% (rispetto al 3,4% di dicembre), ma gli economisti prevedevano un rallentamento al 2,9%. L’inflazione core (che non comprende energia e alimenti) è rimasta al 3,9%, con il mercato che si attendeva scendesse a 3,7% (su base mensile l’aumento dei prezzi core è stato dello 0,4%).

Il dato ha raffreddato le attese dei mercati per un taglio dei tassi a maggio, sebbene la Federal Reserve (Fed) avesse avvertito che prima di parlare di un trend rispetto al suo target del 2% dovrà avere più prove.

Meno tagli?

Anche sul taglio dei tassi la view di AXA IM, riportata nell’outlook 2024-2025, differisce da quella del consensus. Secondo gli economisti di AXA IM la Fed sarà più prudente di quanto i mercati si attendono e la riduzione sarà di 75 punti base nel 2024 (il mercato invece sconta 90-95 punti base di tagli entro la fine dell’anno).

Proprio la forza dell’economia americana (riflessa anche dalla prima pubblicazione di risultati societari generalmente superiori alle attese) potrebbe ritardare la data dei primi tagli dei tassi, quindi la Fed potrebbe essere molto meno espansiva di quanto i mercati si attendono.

L’inflazione potrebbe risalire nell’area euro

Non solo l’inflazione non è alle spalle, ma in futuro sarà più elevata e più volatile. Molto dipenderà dall’andamento dei salari. “Negli Stati Uniti i salari si sono stabilizzati a un livello relativamente alto e in Europa potrebbero sorprendere al rialzo, complicando così l’azione di politica monetaria”, commenta Tentori.

Pressioni inflazionistiche potrebbero riaffacciarsi come conseguenza di un aumentato rischio geopolitico. Inoltre, la transizione energetica verso fonti alternative al combustibile fossile porterà inevitabilmente spinte inflazionistiche, nella misura in cui riduciamo l’uso di combustibile fossile ma non abbiamo abbastanza fonti di energia “green”. Infine, i fenomeni climatici estremi potrebbero sostenere l’inflazione a un livello più elevato. Per esempio, la siccità senza precedenti che sta colpendo il Canale di Panama potrebbe costare tra i 500 e i 700 milioni di dollari, portando a una drastica riduzione del numero di navi che possono passare per quella rotta.

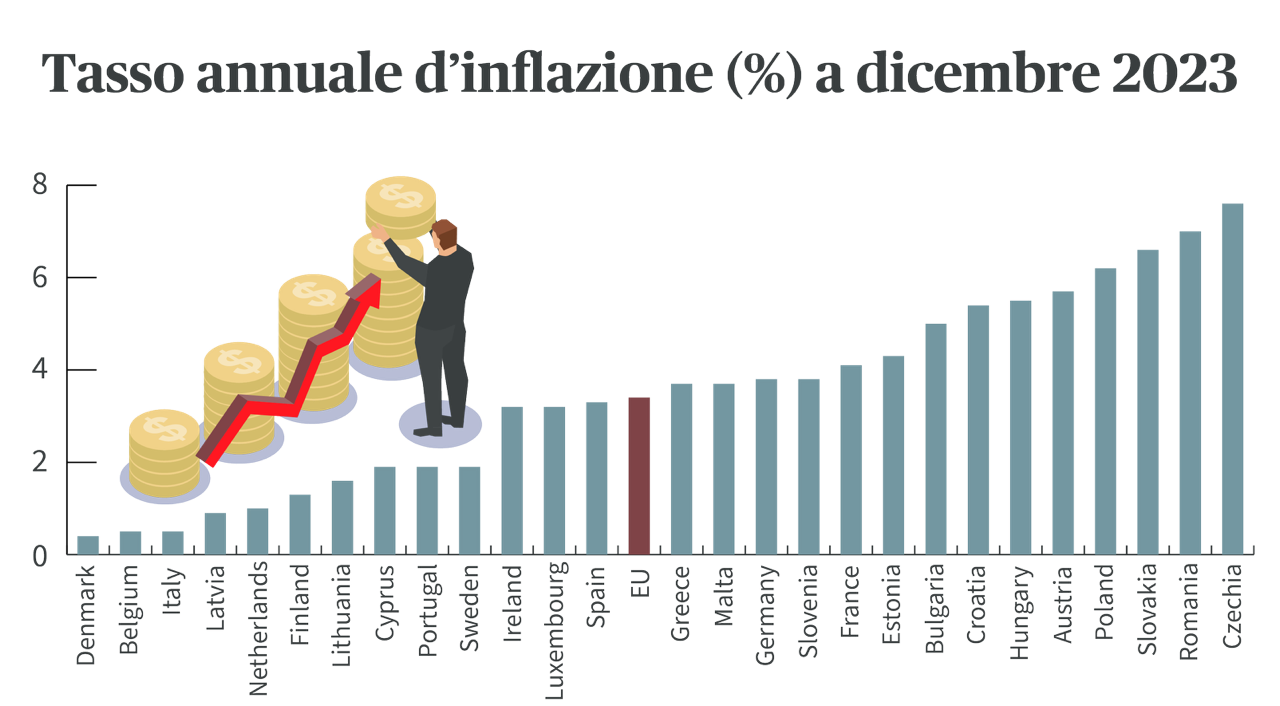

Per tutto il 2022 i prezzi dell’area euro sono aumentati in media del 9,2% (dati Eurostat), con il picco nei Paesi baltici (+19,4% in Estonia). Nel 2023 gli effetti della stretta monetaria si sono fatti sentire e i prezzi sono scesi (vedi grafico). A fine anno l'inflazione nell'area euro ha avuto un incremento annuale del 2,9%, rispetto al +2,4% di novembre (e al +9,2% dello stesso mese del 2022).

Fonte: Eurostat.

Salari in salita e quasi piena occupazione

Il mercato del lavoro statunitense al momento è in piena occupazione. “Difficile pensare che vi sia un pericolo latente sul mercato del lavoro, che una recessione sia imminente o andare a scomodare i tagli dei tassi per arginare una situazione che potrebbe scappare di mano”, ragiona Tentori. “Fin tanto che l’economia americana sembra non risentire dello sforzo di politica monetaria, è anche possibile che continui a crescere”. Si avvererebbero quindi le previsioni di “soft landing” o addirittura di “no landing”, e non sarebbe la prima volta che gli analisti debbano rivedere le proprie aspettative.

“L’economia tiene in generale e c’è ancora uno sbilanciamento tra numero di posti disponibili e persone che cercano lavoro – spiega Tentori –. Ma è anche vero che i rialzi dei tassi da parte della Fed non sono stati seguiti da rialzi dei tassi con scadenze più lunghe e il costo del debito per aziende e Stato non è salito cosìtanto”. Insomma, gli interessi sul debito non sono aumentati dal momento che i tassi erano fissati da tempo, quindi la trasmissione degli effetti della stretta monetaria nell’economia reale avviene più lentamente.

Ti potrebbe interessare anche

Economia USA: non mancano le opportunità sia nell’azionario che nell’obbligazionario

- A cura di

- 02 Febbraio 2024 (5 min di lettura)

L’IA potrebbe influenzare le elezioni?

- A cura di

- 27 Maggio 2024 (5 min di lettura)

Outlook 2024: USA avanti, Europa col freno, no recessione

- A cura di

- 05 Dicembre 2023 (5 min di lettura)

Aggiornati sui mercati in modo veloce, ma approfondito

Partecipa al webinar in diretta con Alessandro Tentori, CIO Europe AXA IM, ogni martedì alle 11.00

ISCRIVITIDisclaimer

Prima dell’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave per gli investitori (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di AXA Investment Managers. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione. Maggiori informazioni sulla politica dei reclami di AXA IM sono al seguente link: https://www.axa-im.it/avvertenze-legali/gestione-reclami. La sintesi dei diritti dell'investitore in inglese è disponibile sul sito web di AXA IM https://www.axa-im.com/important-information/summary-investor-rights.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di AXA Investment Managers o di società ad essa affiliate, né la raccomandazione di una specifica strategia d'investimento o una raccomandazione personalizzata all'acquisto o alla vendita di titoli. L’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché AXA Investment Managers impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. AXA Investment Managers declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

AXA Investment Managers non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di AXA Investment Managers delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di AXA Investment Managers e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

AXA Investment Managers può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

AXA Investment Managers si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

A cura di AXA IM Paris – Sede Secondaria Italiana, Corso di Porta Romana, 68 - 20122 - Milano, sito internet www.axa-im.it.

© 2024 AXA Investment Managers. Tutti i diritti riservati.