Azionario: utili trimestrali ancora forti spingono il rally

Archiviate le preoccupazioni per una crescita economica più lenta e per la possibilità che l’inflazione sia meno transitoria del previsto, i mercati azionari hanno ritrovato l’appetito al rischio. A spingere i rialzi sono stati gli utili delle società, ancora una volta positivi.

Gli indici azionari sono tornati a crescere nel mese d’ottobre, dopo la battuta d’arresto di settembre. Le utility sono state protagoniste dei maggiori rialzi, complice l’impennata dei prezzi dell’energia e un rinnovato quadro legislativo.

ll Ftse Italia All Share NT è balzato del 5,03% a ottobre. In rialzo tutti i settori, ad eccezione di quello delle telecomunicazioni, penalizzate da risultati contrastanti.

Balzo in avanti delle utility

Le utility hanno registrato la crescita più forte (sono state responsabili di oltre il 20% della performance), trainate in parte dal forte rialzo dei prezzi dell'energia, ma soprattutto dal ritiro di un progetto di legge spagnola su tasse complementari volte a contenere l'aumento dei prezzi dell'elettricità per il consumatore finale. Questo progetto di legge le aveva penalizzate un mese prima. Ora il quadro è cambiato e il dietrofront del governo spagnolo non è banale: mostra che la transizione energetica ha messo il settore in una posizione di forza. La conversione “green” dell’economia ha fatto diventare interessante il settore delle utility, che in questo momento hanno molta più forza contrattuale, come ha dimostrato il ritiro del progetto di legge di tassazione del governo di Madrid. Enel, che è ben esposta al mercato spagnolo, vale da sola un 20% del rialzo del mercato italiano.

Anche i titoli tecnologici, auto, finanziari e beni di consumo sono stati tra i migliori del mese, spinti al rialzo generalmente dalla pubblicazione degli utili.

AXA WF Framlington Italy in rialzo, ma soffre per il calo di doValue

In questo contesto, il nostro fondo è in forte crescita ma un po’ in ritardo rispetto al mercato, penalizzato in larga parte dal calo del 17% di doValue a seguito dei timori per il rinnovo di un importante contratto in Spagna. Il fondo AXA WF Framlington Italy ha messo a segno un rialzo del 4,61% per la Classe d’Azioni A EUR.

Nel corso del mese abbiamo rafforzato Enel e Terna, titoli dell’energia che avevano sofferto sulla scia del rialzo dei tassi. Questo ci ha dato un’opportunità per incrementare le nostre posizioni. Restano le prospettive di crescita visto che oggi le utility sono al centro della transizione energetica.

Abbiamo venduto Acquafil, un titolo che quest’anno ha fatto bene ed era tornato su valutazioni più in linea con le nostre aspettative. Inoltre, abbiamo partecipato a una serie di IPO societarie e vogliamo fare posto in portafoglio ad alcune novità dal prossimo mese.

Verso un 2022 più complicato

Nelle prossime settimane i mercati azionari dovrebbero rimanere in territorio positivo perché non ci sono alternative all’azionario per chi cerca rendimento, tenuto conto dei livelli dei tassi d’interesse reali ancora molto negativi, e con il recente rialzo dei tassi a lungo termine che si mantiene al di sotto dell'impennata dell'inflazione. Inoltre, la stagione dei risultati trimestrali, nel complesso molto buona, ha consentito ancora una volta di rivedere al rialzo le aspettative sugli utili per l'anno e di comprimere i multipli di valutazione a livelli appena sopra la media di lungo periodo.

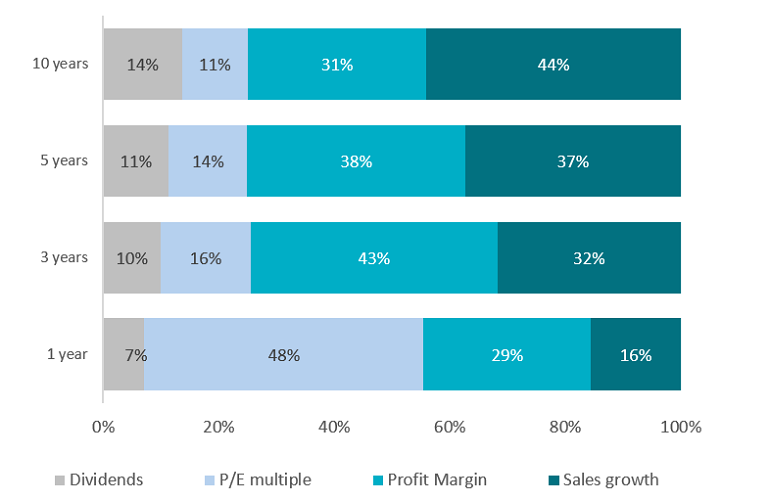

La tabella qui sotto mostra quali fattori incidono maggiormente sulla performance delle azioni: margini e fatturato giocano un ruolo preponderante.

Fonte: AXA IM Research a dicembre 2019

Tuttavia, cominciano a manifestarsi segnali di pressione sui margini e la crescita dovrebbe continuare a normalizzarsi, suggerendo un 2022 più complicato poiché anche le banche centrali diventeranno gradualmente meno accomodanti. Tra politiche meno accomodanti e scenario d’inflazione incerto (transitoria o persistente), resta ancora molta incertezza.

Non va escluso che a un certo punto si possa pensare che le banche centrali avrebbero dovuto alzare i tassi prima, specie se l’inflazione si rivelasse meno transitoria del previsto. Vista quest’incertezza, preferiamo mantenere un approccio bilanciato tra società di maggiore qualità e più costose e altre più a buon mercato e tra titoli value e growth, anche se il portafoglio è prevalentemente growth. Se ci sarà una normalizzazione sui tassi, l’attuale forte interesse per i segmenti più rischiosi del mercato potrebbe calare.

Ci sembra quindi preferibile mantenere una buona diversificazione e limitare l'esposizione ad un fattore in particolare, per essere invece in grado di affrontare scenari differenti. Continuiamo ad essere selettivi nella scelta dei titoli e privilegiamo sempre le aziende che offrono un reale potenziale di crescita del fatturato e/o dei margini, unica garanzia della capacità di generare risultati e pagare dividendi nel tempo.

Disclaimer

AXA IM e BNP Paribas Asset Management stanno progressivamente fondendo e semplificando le loro entità legali per creare una struttura unificata. AXA Investment Managers è entrata a far parte del Gruppo BNP Paribas nel luglio 2025. A seguito della fusione di AXA Investment Managers Paris e BNP Paribas Asset Management Europe e delle rispettive holding, avvenuta il 31 dicembre 2025, le società combinate operano ora sotto il marchio BNP Paribas Asset Management Europe.

Prima dell’investimento in qualsiasi fondo gestito o promosso da BNP Paribas Asset Management o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di BNP Paribas Asset Management. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta, anche fuori sede, o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di BNP Paribas Asset Management o di società ad essa affiliate. L’investimento in qualsiasi fondo gestito o promosso da BNP Paribas Asset Management o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché BNP Paribas Asset Management impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. BNP Paribas Asset Management declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

BNP Paribas Asset Management non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di BNP Paribas Asset Management delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di BNP Paribas Asset Management e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

BNP Paribas Asset Management può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

BNP Paribas Asset Management si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

Redatto da BNP Paribas Asset Management Europe. © BNP Paribas Asset Management 2026. Tutti i diritti riservati.