È il momento di aggiungere rischio in portafoglio

Cosa ci aspetta al rientro dalle vacanze? Ci aspetta uno scenario macroeconomico incerto, con le banche centrali ancora focalizzate sull’inflazione e i rischi di recessione ancora presenti, anche se ormai improbabile per gli Stati Uniti. È venuto il momento di guardare agli asset più rischiosi perché i dati fondamentali sono migliori. Ci piacciono credito corporate, high yield, ed equity.

Quest’estate è stata caratterizzata da caldo torrido e inflazione appiccicosa. Lo ha confermato anche la Banca centrale europea (Bce), l’inflazione è destinata a restare alta ancora a lungo. Altrettanto dicasi per i tassi d’interesse più alti rispetto a quanto eravamo abituati prima della stretta delle banche centrali. Cosa troveremo al nostro rientro dalle vacanze? Il quadro macroeconomico non è dissimile da quello che avevamo lasciato: prospettive incerte, stretta monetaria, inflazione, inevitabile rallentamento dell’economia.

Tuttavia, nonostante il raffreddamento dell’economia come conseguenza dei rialzi dei tassi d’interesse, i fondamentali sono buoni. L’inflazione è ancora a un livello doppio rispetto al target delle banche centrali, ma rispetto a fine 2022 si è abbassata. Per gli Stati Uniti, che sono vicini alla fine del ciclo, non si parla più tanto di recessione – anche se non possiamo escluderla del tutto. La Federal Reserve (Fed) ha frenato l’economia, ma senza imporre il costo sociale che si temeva con una recessione. I risultati societari riportati fino a inizio agosto sono stati migliori delle attese per la maggior parte delle aziende, dimostrando resilienza da parte delle imprese che hanno avuto il tempo e la capacità di prepararsi alle conseguenze della stretta monetaria.

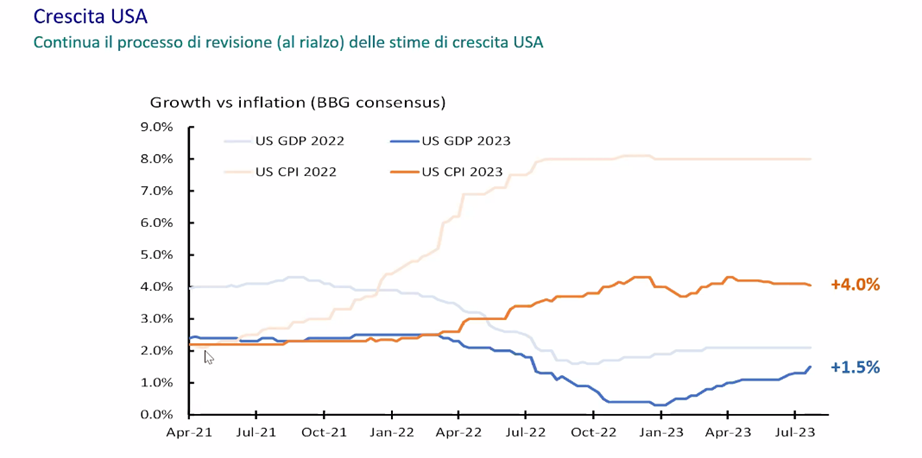

Il consenso degli economisti prevede una crescita positiva dell’economia statunitense nel 2023.

Fonte: AXA IM, Bloomberg, luglio 2023

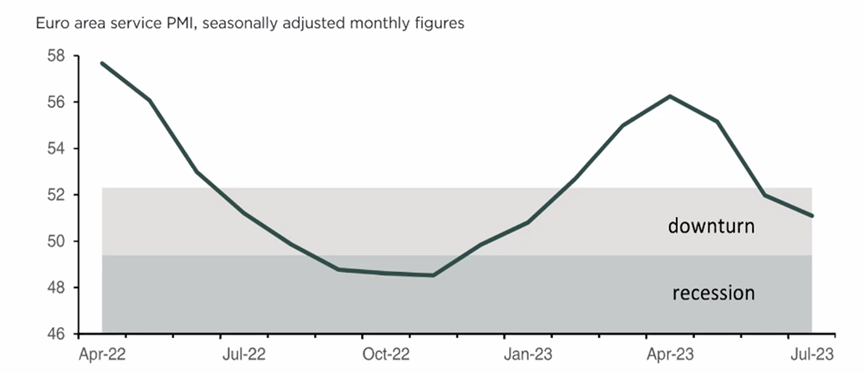

Diversa la situazione in Eurozona, dove la Bce ha cominciato la stretta con un certo ritardo e l’economia arranca mostrando i primi segni di una trasmissione della politica monetaria. Le indicazioni macroeconomiche per l’Eurozona fanno prevedere un terzo trimestre debole e una crescita piatta. Si sta quindi aprendo una forchetta tra il ciclo congiunturale statunitense e quello europeo, con un’inflazione che fatica a scendere e un’economia che rischia la recessione. Eppure, nonostante questi timori, anche in Eurozona i fondamentali delle imprese restano buoni.

Fonte: Commerzbank Research, luglio 2023

Come investire dopo la pausa estiva

In questo contesto, cosa possono fare gli investitori per ottimizzare i loro portafogli obbligazionari?

“È il momento di dare uno sguardo al rischio – ai corporate, all’high yield e all’equity – semplicemente per il fatto che i dati fondamentali sono molto migliori di quel che si prospettava a inizio anno”, spiega Alessandro Tentori, Chief Investment Officer di AXA IM Italia. “I danni che la Fed avrebbe potuto fare alle aziende non li ha fatti perché il tasso di default è ancora basso – aggiunge – e visto che i mercati sono andati in rally i portafogli necessitano di essere ribilanciati”. Questa situazione potrebbe attrarre nuova domanda per le asset class di rischio.

Possiamo davvero escludere una recessione in autunno?

“È molto improbabile che si verifichi una recessione negli Stati Uniti nei prossimi mesi”, sottolinea Tentori, non escludendo che magari se ne tornerà a parlare nel 2024, ma nel breve periodo “è alquanto improbabile visti i dati, l’andamento dell’economia e il sentiment dei mercati”. E’ più probabile, invece, in Europa.

Il dibattito all’interno della Fed

“Si parla sempre più di ‘soft landing’ e all’interno della Fed si è fatta strada anche l’ipotesi di un ‘no landing’, aggiunge Tentori. In sostanza, all’interno della banca centrale americana si discute su quanto velocemente la politica monetaria è stata trasmessa alle aziende e un’ipotesi è che sia stata trasmessa più rapidamente che in passato. Ma se questo fosse vero, argomenta il CIO di AXA IM, “avremmo davanti un nuovo ciclo di crescita economica, quindi non si parlerebbe nemmeno di ‘landing’”.

Un’ipotesi che appare pazzesca e che se si materializzasse avrebbe incredibili conseguenze per il mercato equity. Eppure all’interno della Fed si dibatte se questo possa essere considerato uno scenario.

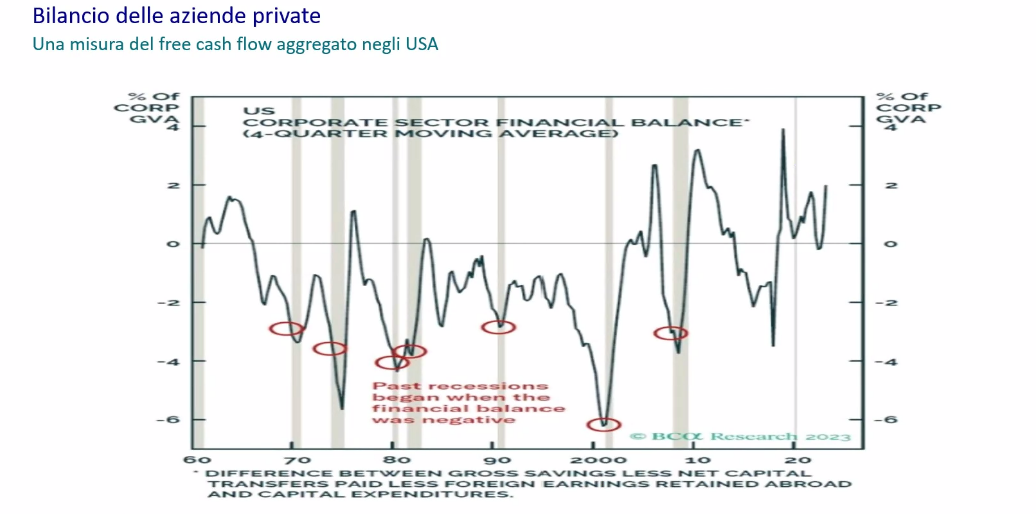

Un altro indicatore dello stato di salute delle aziende americane è quello elaborato da BCA Research. Questo indicatore mostra che le aziende hanno disponibilità di cash e che al momento la situazione potrebbe essere più solida di quanto si pensi. “Non ci dice nulla del futuro – nota Tentori – tuttavia con una crescita al 2% del cash flow disponibile per le aziende private è difficile che la situazione possa degenerare rapidamente in una recessione”.

Al momento, quindi, fin tanto che il settore privato è in surplus sarà molto difficile se non impossibile che nei prossimi mesi l’economia statunitense vada in recessione.

Fonte: BCA Research 2023

Azionario globale e credito high yield sono le star di quest’anno

Anche quest’anno chi ha preso più rischio è stato ripagato. L’azionario globale (MSCI World) da inizio anno ha messo a segno un favoloso +19,3%

Gli analisti di Wall Street sono reticenti a cambiare la loro view, le loro prospettive ancora negative, tuttavia nel momento in cui getteranno la spugna secondo Tentori ci sarà un effetto a cascata sui vari gestori e un ridimensionamento dei pesi in portafoglio. Si passerà quindi da portafogli scarichi di azionario a una maggiore esposizione al rischio (equity e corporate).

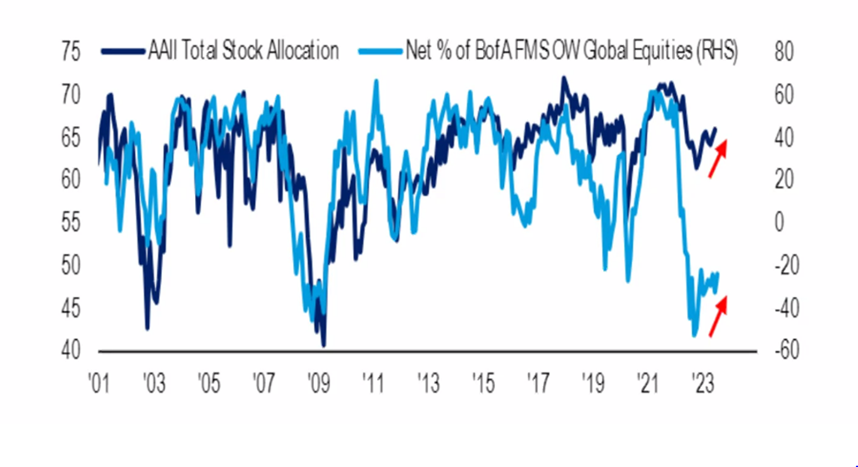

L’appetito al rischio è in miglioramento sia nel sondaggio di Bank of America come anche nei portafogli modello:

Fonte: BofA Reserach, 2023

Prossimo webinar sui mercati il 5 settembre alle 11.00

Riprenderemo i nostri webinar settimanali sui mercati con Alessandro Tentori, CIO AXA IM Italia, martedì 5 settembre alle ore 11.00. Buone vacanze a tutti!

Iscriviti già adessoDisclaimer

AXA IM e BNP Paribas Asset Management stanno progressivamente fondendo e semplificando le loro entità legali per creare una struttura unificata. AXA Investment Managers è entrata a far parte del Gruppo BNP Paribas nel luglio 2025. A seguito della fusione di AXA Investment Managers Paris e BNP Paribas Asset Management Europe e delle rispettive holding, avvenuta il 31 dicembre 2025, le società combinate operano ora sotto il marchio BNP Paribas Asset Management Europe.

Prima dell’investimento in qualsiasi fondo gestito o promosso da BNP Paribas Asset Management o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di BNP Paribas Asset Management. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta, anche fuori sede, o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di BNP Paribas Asset Management o di società ad essa affiliate. L’investimento in qualsiasi fondo gestito o promosso da BNP Paribas Asset Management o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché BNP Paribas Asset Management impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. BNP Paribas Asset Management declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

BNP Paribas Asset Management non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di BNP Paribas Asset Management delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di BNP Paribas Asset Management e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

BNP Paribas Asset Management può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

BNP Paribas Asset Management si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

Redatto da BNP Paribas Asset Management Europe. © BNP Paribas Asset Management 2026. Tutti i diritti riservati.