ETF azionari USA: esposizione al potenziale di tecnologia e megatrend

- 02 Febbraio 2024 (5 min di lettura)

La composizione in evoluzione del Nasdaq-100 Index® è uno specchio dei megatrend globali e offre un ottimo esempio di come le tecnologie dirompenti non siano più appannaggio esclusivo delle aziende puramente tecnologiche. Esistono già ragioni convincenti per investire nell’Indice, non ultimo il suo track record favorevole, ma per gli investitori si aprono opportunità laddove i vari temi d’innovazione sono interconnessi e si influenzano a vicenda.

Catturare lo slancio di crescita a lungo termine guidato dai megatrend è solo un pezzo del puzzle quando si tratta di strategie azionarie tematiche. Gli investitori sono sempre più consapevoli delle tendenze pervasive e a lungo termine che influenzano la nostra società, come il consumatore connesso, i trasporti sostenibili, la realtà aumentata e l’intelligenza artificiale. Questi megatrend sono essi stessi guidati da formidabili forze macroeconomiche: l’evoluzione demografica globale, l’accelerazione del commercio elettronico, la carenza di manodopera e la necessità di affrontare il cambiamento climatico sostenuti dalla legislazione. Tuttavia, poiché le capacità tecnologiche continuano a crescere nei settori tradizionali e penetrano sempre più in nuovi mercati, è anche importante identificare in che modo questi temi distinti ma interconnessi si influenzino a vicenda – e cosa questo significa per gli investitori.

Il Nasdaq-100 Index®: uno specchio dell'evoluzione dei megatrend globali

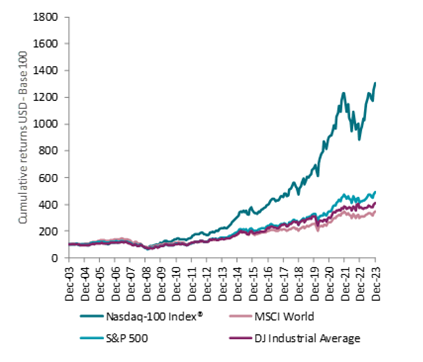

La composizione in evoluzione del Nasdaq-100 Index® è un ottimo esempio di come le tecnologie dirompenti non siano più appannaggio esclusivo delle aziende puramente tecnologiche e dovrebbero essere prese in considerazione da coloro che desiderano massimizzare la propria esposizione al potenziale offerto dalle tecnologie attuali e dai trend di crescita a lungo termine nei mercati azionari più ampi. Esistono già ragioni convincenti per investire nell’Indice, non ultimo il suo track record favorevole; storicamente, il Nasdaq-100 ha offerto rendimenti superiori rispetto a indici statunitensi e globali comparabili e noti.1 Ciò potrebbe fornire il grado di convinzione necessario agli investitori per rivalutare i propri obiettivi in termini di livelli desiderati di esposizione azionaria nel 2024, dal momento che i mercati globali sembrano pronti ad abbandonare le narrazioni dominanti degli ultimi anni, basate sui tassi e sull’inflazione.

Nasdaq-100 Index®: Rendimento cumulativo

Fonte: AXA IM, Factset al 29/12/2023, viene mostrato il rendimento del prezzo cumulativo per gli indici indicati, in USD. Non è possibile investire direttamente in un indice e commissioni e altre spese, oltre alle fluttuazioni della valuta, possono ridurre il rendimento.

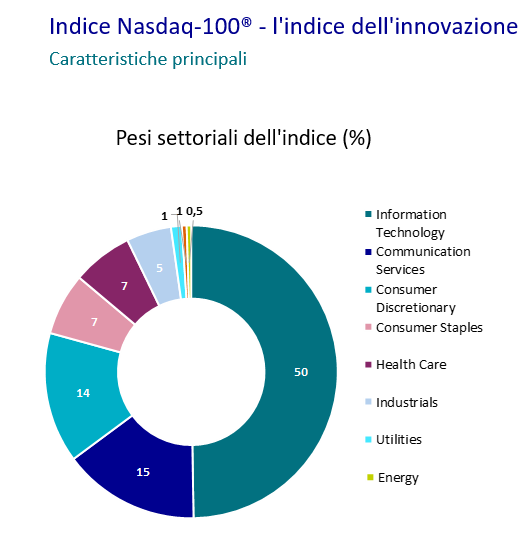

L'Indice, che comprende le più grandi società non finanziarie quotate sul Nasdaq Stock Exchange, ospita aziende leader e innovative che si posizionano in prima linea nei temi a lungo termine che influenzano la nostra società. Poiché molte di queste società sono guidate dalla tecnologia, il Nasdaq-100 è stato storicamente spesso considerato un "indice tecnologico". Tuttavia, questa categorizzazione non riflette più le opportunità sempre più diversificate, ma sinergiche, presenti nel suo universo: alla fine del 2023, quelle società tecnologiche “pure” costituivano solo circa la metà dell’Indice:

Fonte: AXA IM, Nasdaq al 29/12/2023.

- TGUgcGVyZm9ybWFuY2UgcGFzc2F0ZSBub24gc29ubyB1biBpbmRpY2F0b3JlIGFmZmlkYWJpbGUgZGVpIHJpc3VsdGF0aSBmdXR1cmku

Ribilanciamento dell’indice

A seguito dell’aumento ben pubblicizzato delle valutazioni delle società FAANG (Facebook, Amazon, Apple, Netflix e Google) lo scorso anno e della relativa concentrazione della capitalizzazione di mercato, l’indice è stato ribilanciato nel 2023 per ridurre la conseguente concentrazione di un singolo nome, aumentando così il potenziale per una maggiore diversificazione delle partecipazioni. Questa singolare azione è completata dalla costante, crescente e innegabile necessità per le aziende nella maggior parte dei settori di diventare intrinsecamente più guidate dalla tecnologia e di adattarsi se desiderano rimanere competitive. Ciò è di buon auspicio per il potenziale che ha il Nasdaq-100 di rimanere una fonte importante di aziende innovative con sostanziosi investimenti in ricerca e sviluppo.

L’economia USA non ha frenato, contrariamente alle attese

L’economia degli Stati Uniti ha sfidato le attese e sembra continuare a crescere, anche se per quest’anno si prevede un rallentamento. La stretta monetaria della Federal Reserve (Fed) non ha causato una recessione, come il consenso si aspettava a inizio 2023.

Anche gli investitori in ETF hanno approfittato dello slancio: l'S&P 500 ha ottenuto un rendimento totale del 26% nel corso dei 12 mesi, mentre il Dow Jones ha chiuso vicino a un massimo record, guadagnando complessivamente il 16%. Ancora più forte è stato il Nasdaq, ad alto tasso di tecnologia, sostenuto dall’entusiasmo per l’intelligenza artificiale generativa, che ha raggiunto un formidabile 45%.2

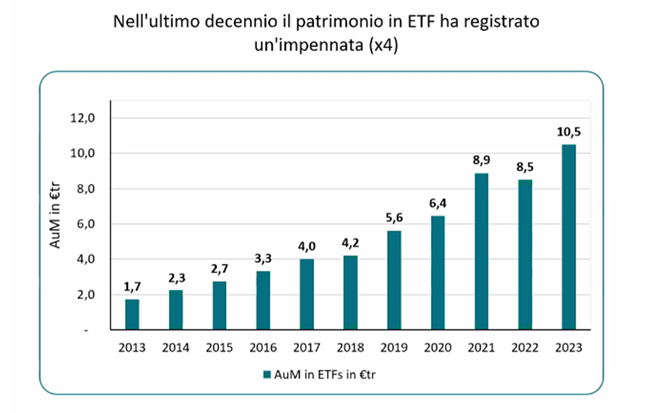

E nell’ultimo decennio il patrimonio investito in ETF è cresciuto enormemente, come si vede dal grafico.

Fonte: Broadridge, dicembre 2022 ed EFGI a gennaio 2024, tutte le classi d’attivo. A solo scopo illustrativo. La crescita potenziale degli ETF tematici non garantisce i risultati futuri.

- Rm9udGU6IEZhY3RzZXQsIGFsIDI5LzEyLzIwMjMgKFVTRCB0ZXJtcyku

Investire nell’economia USA attraverso gli ETF

I nostri ETF offrono facile accesso ai nostri principali elementi di forza e potenziano la nostra offerta di investimenti al passo con l’evoluzione delle economie, dei mercati e delle esigenze del cliente.

Abbiamo una gamma diversificata di ETF focalizzati sugli Stati Uniti tra azioni, credito investment grade e credito high yield.

ETF azionari statunitensi:

- AXA IM NASDAQ 100 UCITS ETF è progettato per replicare passivamente la performance dell'indice Nasdaq-100®. Questa strategia fornisce un mezzo economicamente vantaggioso per sfruttare il potenziale di crescita delle più grandi aziende industriali e tecnologiche moderne degli Stati Uniti, in un’unica transazione. È disponibile su Borsa Italiana in EUR. Investire nel Nasdaq-100 offre agli investitori l’opportunità di beneficiare di molteplici temi di crescita a lungo termine con la facilità e l’accessibilità di un’unica esposizione al prodotto quotato.

- AXA IM MSCI USA EQUITY PAB UCITS ETF offre un'esposizione accessibile ed economicamente vantaggiosa a società a grande e media capitalizzazione nel dinamico mercato azionario statunitense, con una strategia di transizione climatica (l'ETF è in linea con le caratteristiche ambientali dell’indice MSCI USA Climate Paris Aligned). È disponibile su Borsa Italiana in EUR.

ETF a reddito fisso statunitensi:

- AXA IM USD CREDIT PAB UCITS ETF si concentra sull’universo del credito investment grade statunitense cercando al contempo di allinearsi con una strategia di transizione al carbonio. L’ETF utilizza una combinazione innovativa delle diverse competenze del team Credit statunitense di AXA IM, delle competenze RI ed ESG e dell’ecosistema ETF. Offre un elemento fondamentale e la flessibilità della gestione attiva con deviazione limitata prevista in termini di costituzione rispetto al benchmark. È disponibile su Borsa Italiana in EUR.

- AXA IM US HIGH YIELD OPPORTUNITIES UCITS ETF è una strategia high yield a durata intera che offre un'esposizione pura all'high yield statunitense, con la flessibilità di una gestione attiva con deviazione limitata prevista in termini di costituzione rispetto al benchmark. Sfrutta l’esperienza di AXA IM nella gestione degli investimenti high yield statunitensi dal 2001. È disponibile su Borsa Italiana in EUR.

Informazioni importanti

Le quote/azioni di UCITS ETF acquistate sul mercato secondario non possono di solito essere vendute direttamente all'UCITS ETF. Gli investitori devono acquistare e vendere quote/azioni sul mercato secondario con l'assistenza di un intermediario (ad es. un agente di borsa) e possono incorrere in commissioni. Inoltre, gli investitori possono pagare più del valore patrimoniale netto corrente quando acquistano quote/azioni e possono ricevere meno del valore patrimoniale netto corrente quando le vendono.

Gli ETF menzionati fanno parte della ICAV AXA IM ETF di diritto irlandese, con sede legale al 33 Sir John Rogerson's Quay, Dublino 2, Irlanda, e registrata presso la Banca Centrale d'Irlanda con il numero C469468. AXA IM ETF ICAV è un veicolo di gestione patrimoniale collettiva ai sensi della direttiva europea UCITS. È gestito da AXA Investment Managers Paris, società di diritto francese con sede legale in Tour Majunga, 6 place de la Pyramide, 92800 Puteaux, iscritta al Registro del Commercio e delle Imprese di Nanterre con il numero 353 534 506, e Società di Gestione del Portafoglio, titolare dell'approvazione AMF n. GP 92008, rilasciata il 7 giugno 2011. GP 92008, rilasciata il 7 aprile 1992.

Rischi principali

L’elenco seguente dei fattori di rischio non è esaustivo. Si prega di fare riferimento al prospetto per i dettagli completi del prodotto e le informazioni complete sui rischi.

- Rischio azionario: il valore delle azioni in cui investe un Fondo fluttua in base alle aspettative del mercato. Il valore di tali azioni aumenterà e diminuirà e i mercati azionari sono stati storicamente più volatili rispetto ai mercati a tasso fisso. Qualora il prezzo delle azioni in cui il Fondo ha investito diminuisse, diminuirà anche il Valore patrimoniale netto del Fondo. I fondi che investono in azioni sono generalmente più volatili rispetto ai fondi che investono in obbligazioni o in una combinazione di azioni e obbligazioni, ma possono anche ottenere rendimenti maggiori.

- Perdita di capitale: un investimento in un Fondo comporta rischi di investimento, inclusa la possibile perdita dell'importo investito. Gli investitori potrebbero perdere parte o tutto il capitale investito a seconda delle condizioni di mercato.

- Impatto di eventuali tecniche come i derivati: alcune strategie di gestione comportano rischi specifici, come il rischio di liquidità, il rischio di credito, il rischio di controparte, il rischio legale, il rischio di valutazione, il rischio operativo e i rischi relativi alle attività sottostanti. L'utilizzo di tali strategie può comportare anche la leva finanziaria, che può aumentare l'effetto dei movimenti di mercato sul Fondo e comportare un rischio significativo di perdite.

- Rischi per la sostenibilità: il Fondo non integra i rischi per la sostenibilità. Tenendo conto dell'obiettivo e della strategia di investimento del Fondo, il Gestore degli investimenti non considera i principali impatti negativi nelle sue decisioni di investimento poiché non intende promuovere caratteristiche ambientali o sociali né avere un obiettivo di investimento sostenibile. Inoltre, i principali impatti negativi non vengono considerati poiché la strategia del fondo consiste nel replicare il proprio Indice di riferimento.

Disclaimer

Prima dell’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave per gli investitori (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di AXA Investment Managers. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione. Maggiori informazioni sulla politica dei reclami di AXA IM sono al seguente link: https://www.axa-im.it/avvertenze-legali/gestione-reclami. La sintesi dei diritti dell'investitore in inglese è disponibile sul sito web di AXA IM https://www.axa-im.com/important-information/summary-investor-rights.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di AXA Investment Managers o di società ad essa affiliate, né la raccomandazione di una specifica strategia d'investimento o una raccomandazione personalizzata all'acquisto o alla vendita di titoli. L’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché AXA Investment Managers impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. AXA Investment Managers declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

AXA Investment Managers non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di AXA Investment Managers delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di AXA Investment Managers e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

AXA Investment Managers può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

AXA Investment Managers si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

A cura di AXA IM Paris – Sede Secondaria Italiana, Corso di Porta Romana, 68 - 20122 - Milano, sito internet www.axa-im.it.

© 2024 AXA Investment Managers. Tutti i diritti riservati.