Nuovi modelli economici per salvare il pianeta: quali implicazioni per gli investitori?

La spinta alla crescita del prodotto interno lordo (PIL) ha avuto effetti dannosi sul pianeta. Per un futuro più sostenibile sono stati proposti nuovi modelli economici. Tra questi, la crescita “green”, la decrescita e l’agnosticismo nei confronti della crescita che attraverso percorsi diversi cercano modi per ridurre drasticamente il consumo delle risorse e reindirizzare la politica economica. Alcune forme di cambiamento saranno inevitabili e ci spingeranno a considerare alcune delle idee proposte, con evidenti implicazioni per gli investitori responsabili.

Forse l’universo è in espansione, ma la terra e le sue risorse non sono infinite. Lo sanno gli investitori che rivolgono la loro attenzione ai portafogli responsabili. Vogliamo una crescita in grado di trainare l’economia e consentire alle aziende di prosperare, tuttavia siamo sempre più consapevoli che, affinché la crescita sia sostenibile, vanno rispettati i limiti del nostro pianeta.

Chi ha trascorso il mese di dicembre a caccia di regali per le feste sa che continuiamo ad acquistare beni assolutamente inutili e a sprecare, generando profitti per le aziende e rendimento per gli investitori, fino a decidere il successo di un intero Paese. Negli ultimi 70 anni abbiamo misurato la prosperità dei Paesi sulla base del Pil, ovvero sulla portata della crescita della vendita di beni e servizi. Quest’indicatore fu inventato dall’economista americano Simon Kuznets. Però lo scopo originario non era di considerarlo in modo isolato poiché non tiene conto degli effetti dell’attività economica. Possiamo concludere che la spinta alla crescita del Pil ha danneggiato il nostro pianeta e rappresenta una minaccia per la prosperità futura. Ma quali sono le alternative?

Per rispondere alla domanda è importante considerare la lotta contro i cambiamenti climatici. Le emissioni vengono generate lungo l’intera catena del valore, con lo sfruttamento delle risorse del pianeta. Nel tentativo di migliorare le condizioni sociali e puntare all’uguaglianza nelle nazioni emergenti, ci scontriamo con una cruda realtà. Da una ricerca pubblicata nel 2022 per l’UNICEF, l’organizzazione per l’infanzia delle Nazioni Unite, è emerso che, se ogni abitante del pianeta consumasse le risorse con lo stesso ritmo dei Paesi sviluppati, per soddisfare la domanda servirebbe l’equivalente di 3,3 pianeti. Il Programma per l’ambiente delle Nazioni Unite l’anno scorso ha rilevato che, mantenendo fede agli impegni nazionali già presi, ci stiamo dirigendo pericolosamente verso un riscaldamento di 2,6°C.1

Questo spiega perché le imprese e la comunità finanziaria hanno iniziato a partecipare al dibattito, prima riservato a economisti e altri accademici, allo scopo di trovare nuovi modi per strutturare le economie maggiormente in linea con un’era più sostenibile. Continuare come sempre non è possibile, dobbiamo prendere in considerazione i nuovi modelli proposti e le possibili implicazioni per gli investitori.

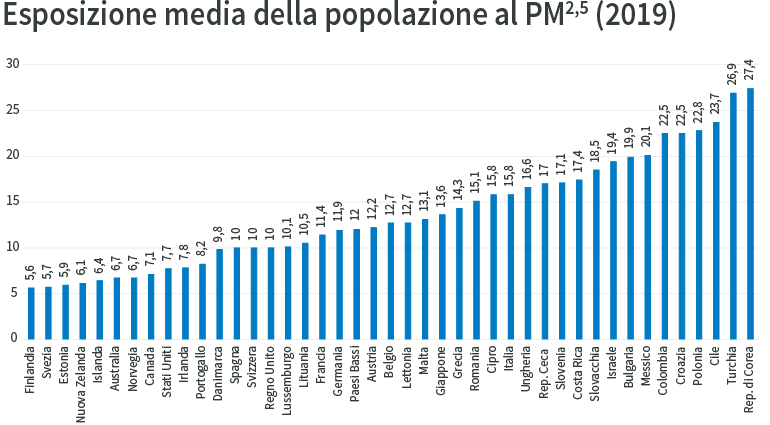

Fonte: OCSE, consultato il 16 febbraio 2022

Crescita verde

È il percorso che si avvicina di più alla situazione attuale, ed è in linea con gli obiettivi dell’accordo di Parigi. La crescita verde comporta la transizione verso le fonti di energia rinnovabili e la cattura delle emissioni attraverso i serbatoi di carbonio e la tecnologia. L’obiettivo principale è di passare a consumi che fanno un uso meno intensivo dell’energia, senza cercare necessariamente di ridurre la domanda. In base a tale approccio, la crescita correlata all’aumento dei consumi è giustificabile. Per esempio, i veicoli elettrici sono una soluzione di crescita verde, in linea con l’attuale funzionamento dei mercati e dell’economia e che forse allontanano la nostra attenzione dall’opzione che sarebbe più efficace per l’ambiente, ovvero quella di ridurre drasticamente la produzione e l’uso dell’automobile.

Come investitori è facile comprendere la necessità di puntare su una crescita verde. Con gli incentivi della politica e la nuova mentalità che si va diffondendo tra la popolazione, le aziende sanno che una strategia veramente sostenibile può attirare investimenti e incrementare la domanda al consumo. Le tecnologie pulite sono infatti un’area in crescita, così come gli investimenti in biodiversità, per centrare obiettivi in campo sociale o per rispondere agli obiettivi di sviluppo sostenibile delle Nazioni Unite.2 In ultima analisi, l’obiettivo ambizioso della crescita verde è di separare l’espansione economica dall’uso delle risorse, con risultati finora promettenti nella maggior parte dei mercati sviluppati ma che, per avere successo in tutto il mondo, richiederà un’adozione massiccia delle tecnologie rinnovabili.

Decrescita

Secondo i sostenitori della decrescita, riducendo la produzione e i consumi, in particolare nei Paesi sviluppati, si può provocare una contrazione delle economie. Può essere una prospettiva preoccupante che va contro ogni convinzione che ha contrassegnato il pensiero economico dalla rivoluzione industriale. Eppure i policymaker sono sempre più aperti all’idea della decrescita, per esempio alla settimana lavorativa di quattro giorni, poiché sulla base dei dati la crescita verde potrebbe non bastare se i Paesi vogliono centrare gli obiettivi di riduzione delle emissioni. Il ruolo degli investitori nelle economie che non sono organizzate intorno alla crescita andrà ridisegnato dai governi (e dagli asset manager), ma ha già messo abbastanza in discussione l’idea tradizionale da spingere le banche d’affari di Wall Street a preannunciare il cambiamento ai loro clienti. Il dibattito è ancora in corso e i sostenitori della decrescita credono che si concentrerà sulla riduzione dell’uso dell’energia e delle risorse, non sulla riduzione del Pil.

Alcuni dei principali sostenitori della decrescita hanno ottenuto i finanziamenti dell’Unione Europea ma, al momento, si tratta di gruppi di pressione più che di una forza politica. Ci sono ancora molte domande senza risposta, non da ultimo sugli effetti che potrebbe avere sulle economie in via di sviluppo basate sul settore manifatturiero qualora le nazioni più ricche riducessero rapidamente il consumo dei beni importati. Ci sono inoltre dei dubbi sulle dinamiche con cui le società in via di sviluppo potranno appunto “svilupparsi” senza far crescere le loro economie.

Le implicazioni per gli investitori sono difficili da valutare. Come sarà il mercato azionario in uno scenario di decrescita? Possiamo delineare un universo d’investimento valido con imprese che sono socialmente utili, che non danneggiano l’ambiente e che non cercano di creare nuova domanda? La ricerca sui possibili effetti è limitata, ma almeno uno studio prevede il crollo del mercato azionario e un circolo vizioso di deflazione. Restano questioni che non hanno ancora avuto risposta ma che potrebbero essere importanti, persino in una realtà in cui la decrescita non sarà un obiettivo politico formale ma una situazione inevitabile, per cui è meglio essere preparati all’evenienza.

L’agnosticismo sulla crescita

L’agnosticismo sulla crescita (detto anche a-growth) è un modello correlato alla decrescita fondato su un approccio di sviluppo economico che dà priorità ai risultati sociali e ambientali. Il Pil viene di fatto ignorato mentre altri obiettivi, come il miglioramento della qualità dell’aria e dell’acqua, più tempo libero, migliori cure sanitarie e maggiore uguaglianza, dettano le politiche e definiscono il successo. È un’idea che si sposa bene con l’economia circolare, in cui il ciclo di vita dei prodotti viene gestito in modo da cercare di ridurre i rifiuti fino quasi ad azzerarli, riducendo al minimo l’utilizzo di energia. Gli effetti sul mondo naturale e sulla biodiversità, nonché sul fronte delle emissioni, dovrebbero essere positivi.

Mentre la decrescita richiederebbe un totale cambio di prospettiva, l’agnosticismo sulla crescita esigerebbe una sostanziale collaborazione per partire da zero. Tra i suoi sostenitori, c’è chi vorrebbe incoraggiare le organizzazioni internazionali, come il Fondo Monetario Internazionale e la Banca Mondiale, ad adottare un paradigma di “neutralità” nei confronti della crescita. Le alternative che cercano di misurare il benessere attraverso indicatori diversi dalla ricchezza materiale non hanno però ancora la semplicità e la relativa comparabilità dell’indicatore a noi più familiare; l’iniziativa “Oltre il Pil” di alcuni membri della Commissione Europea e del Parlamento europeo sta cercando di trovare una soluzione. Dal punto di vista degli investimenti, la preoccupazione sarà analoga a quella di uno scenario di decrescita: un fondo pensione, grande investitore, potrebbe chiedersi come sia possibile garantire la copertura delle passività in una realtà in cui la crescita è fugace.

Reagire al cambiamento

Non abbiamo esaminato tutte le alternative proposte e non mi stupirebbe se alla fine si scegliesse una soluzione ibrida, ovvero una combinazione di tutti questi modelli. La crescita verde è un concetto molto appetibile in quanto familiare, una variante della nostra ortodossia economica. In realtà, man mano che ci avvicineremo alla metà del secolo, potrebbe non essere più sufficiente garantire il benessere della società civile se non si affronta direttamente la questione fondamentale del consumo assoluto delle risorse. Dovremo anche fare i conti con la plausibilità politica di tali alternative. È facile dire agli elettori che potranno avere tutto ciò a cui sono abituati se passano dal carbone all’energia solare, ma è molto più difficile promuovere il cambiamento se riduce lo standard di vita.

Verosimilmente la futura realtà economica comprenderà principalmente il modello di crescita verde, integrando alcuni elementi essenziali dell’agnosticismo sulla crescita e della filosofia circolare, strizzando l’occhio alla decrescita come contenimento attivo dei consumi e dei rifiuti in eccesso. Sarà probabilmente un processo graduale che reagirà ai cambiamenti, più che una dottrina imposta dall’esterno.

L’interesse per questi nuovi modelli verosimilmente aumenterà man mano che vengono alla luce i segnali degli effetti sociali e climatici del nostro rapporto con la crescita nato con la rivoluzione post-industriale. Per gli investitori, ciò significa che è importante saper leggere i segnali per formulare previsioni sul futuro. Forse si partirà lentamente ma poi si andrà a tutto gas. Anche se il percorso sarà graduale, potremmo trovarci di fronte a qualche momento critico in cui settori e categorie di investimento andranno alla deriva. Il nostro compito, come gestori degli investimenti, sarà quello di capire come potrebbe evolversi la situazione e dove potremo trovare rischi e opportunità.

- L’obiettivo dell’accordo di Parigi del 2015 era di limitare il riscaldamento globale ben al di sotto dei 2°C rispetto all’epoca preindustriale, idealmente entro 1,5°C.

- Gli obiettivi di sviluppo sostenibile delle Nazioni Unite (SDG) sono 17 e sono stati concordati da tutti gli stati membri delle Nazioni Unite nel 2015 come riferimento per lo sviluppo globale. Sono sempre di più le aziende e i Paesi che cercano di adattare progetti e strategie per centrare obiettivi specifici di sviluppo sostenibile. Per gli investitori responsabili diventa così molto più facile affidare il proprio denaro per la realizzazione di tali progetti, nonché misurare l’efficacia degli investimenti.

Disclaimer

AXA IM e BNP Paribas Asset Management stanno progressivamente fondendo e semplificando le loro entità legali per creare una struttura unificata. AXA Investment Managers è entrata a far parte del Gruppo BNP Paribas nel luglio 2025. A seguito della fusione di AXA Investment Managers Paris e BNP Paribas Asset Management Europe e delle rispettive holding, avvenuta il 31 dicembre 2025, le società combinate operano ora sotto il marchio BNP Paribas Asset Management Europe.

Prima dell’investimento in qualsiasi fondo gestito o promosso da BNP Paribas Asset Management o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di BNP Paribas Asset Management. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta, anche fuori sede, o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di BNP Paribas Asset Management o di società ad essa affiliate. L’investimento in qualsiasi fondo gestito o promosso da BNP Paribas Asset Management o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché BNP Paribas Asset Management impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. BNP Paribas Asset Management declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

BNP Paribas Asset Management non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di BNP Paribas Asset Management delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di BNP Paribas Asset Management e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

BNP Paribas Asset Management può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

BNP Paribas Asset Management si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

Redatto da BNP Paribas Asset Management Europe. © BNP Paribas Asset Management 2026. Tutti i diritti riservati.