Azionario: l’importanza di essere selettivi in un contesto difficile

- 28 Ottobre 2022 (3 min di lettura)

Inflazione, tassi d’interesse in rialzo, instabilità a livello geopolitico: questo scenario ha portato grande volatilità sui mercati. Visto il livello d’incertezza, dobbiamo aspettarci che questa volatilità resti. In certi mercati potremmo anche aver toccato il fondo del ciclo. Quanto agli utili, lo scenario sembra in declino, ma non è tragico. Tuttavia, con valutazioni ragionevolmente basse, non è un brutto momento per cominciare un piano d’accumulo.

In queste settimane gli investitori hanno dovuto sopportare un’estrema volatilità dei mercati finanziari. Inflazione elevata, tassi d’interesse in rialzo, guerra in Ucraina, caos nel Regno Unito dopo il cosiddetto “mini-Budget” con ripercussioni fino a Wall Street.

Ma è da inizio 2020, allo scoppio della pandemia di Covid-19, che i mercati azionari globali sono stati oggetto di una forte ondata di vendite. Successivamente, gli interventi di stimolo senza precedenti attuati da governi e banche centrali e il clima di ottimismo per lo sviluppo dei vaccini li hanno spinti al rialzo, consentendo all'indice MSCI World Index di chiudere l'anno con un incremento del 15,9%.1

Anche il 2021 è stato caratterizzato da forti turbolenze, ma alla fine quasi tutti i principali mercati sono riusciti a consolidare la ripresa conseguente ai lockdown, e l'MSCI World ha chiuso l'anno a +21,8%1 .

Il 2022 all’inizio si prospettava come un anno potenzialmente più tranquillo, poi l'invasione russa dell’Ucraina e il forte rialzo dei prezzi del petrolio e delle materie prime hanno portato una nuova ondata di volatilità, complici il rialzo dei tassi obbligazionari e il calo delle valutazioni azionarie. Inoltre, le banche centrali hanno avviato la stretta monetaria per contrastare lo schock inflazionistico, con inevitabili ripercussioni sulla crescita economica globale. Da inizio anno, l’MSCI World ha perso il 23.4%2 .

Abbiamo toccato il fondo del ciclo?

“Penso che siamo molto vicini e potremmo anche aver toccato il fondo in certi mercati,” dice Mark Hargraves, Global Head di AXA IM Equity. “La maggior parte dei principali mercati azionari delle economie avanzate ha perso circa il 20% quest’anno e ad oggi abbiamo assistito a un de-rating significativo nei maggiori mercati azionari ”, aggiunge il gestore. “D’altro canto – sottolinea Hargraves – non abbiamo visto un cambiamento significativo negli utili”.

“Le azioni europee, UK e asiatiche oggi vengono tutte scambiate a circa 10 volte gli utili, quindi stanno tutte scontando un sacco di brutte notizie”, commenta. Diversa è la situazione delle azioni americane, dal momento che l’economia degli Stati Uniti sta facendo molto meglio e non ha subito l’impatto della crisi dei prezzi dell’energia come il resto del mondo. Al contrario di Europa e Asia, dove i prezzi delle azioni scontano molte brutte notizie e le valutazioni hanno cominciato ad essere attraenti.

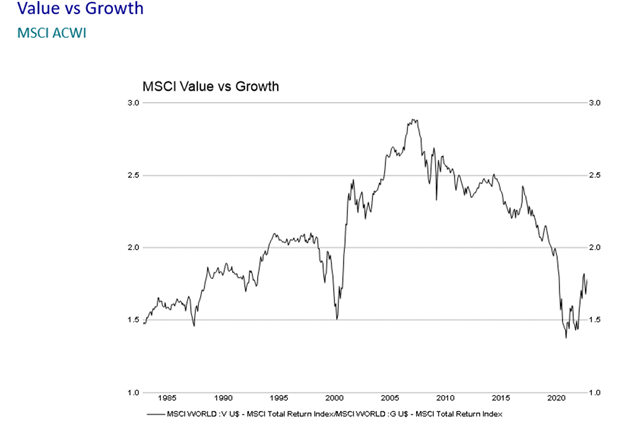

Tra growth e value

I tassi d’interesse e l’inflazione sono i principali temi macro che hanno dominato sui mercati fino ad oggi. L’inflazione resta elevata e le banche centrali stanno reagendo con la stretta monetaria. “Gli asset con duration più breve stanno beneficiando in questo contesto, quindi il fattore value sta sovraperformando mentre il fattore growth sta sottoperformando”, argomenta Hargraves.

Ci aspettiamo che la volatilità resti e non sappiamo per quanto. I prezzi sono attraenti. I trend di lungo periodo rimarranno, dalla digitalizzazione alla transizione energetica. Cominciare oggi un piano d’accumulo su basi mensili con prezzi che già scontano le brutte notizie potrebbe non essere una cattiva idea.

In questo grafico si vede come il rapporto tra value e growth sia tornato a livelli più regolari. “Guardando avanti nello scenario di mercato, penso che oggi siamo in un territorio più neutrale, tra il growth e il value, nel senso che oggi tutto si gioca più sulla capacità dei business di generare utili”, aggiunge il gestore.

Fonte: Refinitiv Datastream, al 10/10/2022. A solo scopo illustrativo.

Né MSCI né qualsiasi altra parte coinvolta o correlata alla compilazione, elaborazione o creazione dei dati MSCI rilascia alcuna garanzia o dichiarazione espressa o implicita in relazione a tali dati (o ai risultati che si possono ottenere mediante il loro utilizzo), e tutte queste parti non garantiscono garanzia di originalità, accuratezza, completezza, commerciabilità o idoneità per uno scopo particolare rispetto a uno qualsiasi di tali dati. Senza limitare quanto sopra, in nessun caso MSCI, le sue affiliate o terze parti coinvolte o correlate alla compilazione, al calcolo o alla creazione dei dati, avrà alcuna responsabilità per qualsiasi azione diretta, indiretta, speciale, punitiva, danni (incluso il mancato guadagno) anche se notificata della possibilità di tali danni. Non è consentita alcuna ulteriore distribuzione o diffusione dei dati MSCI senza l'espresso consenso scritto di MSCI.

Economia in Evoluzione: dove vediamo opportunità

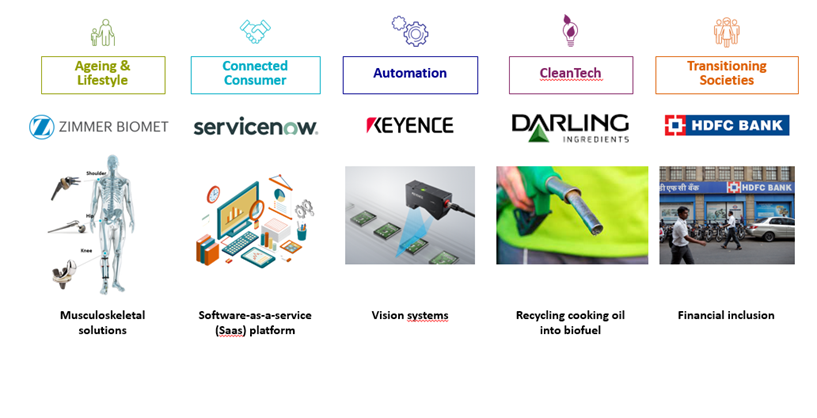

AXA WF Framlington Evolving Trends è un fondo che offre accesso diversificato al potenziale di crescita dell’Economia in Evoluzione, con un approccio attivo e di lungo termine.

Il fondo ha esposizione a un universo d’investimento di 2200 titoli con basso, medio o elevato focus tematico. Il portafoglio si concentra su 40-60 titoli3 .

Esempi di titoli per tema:

Fonte: AXA IM. I titoli sono mostrati solo a scopo illustrativo e non vanno considerati come una raccomandazione d’investimento.

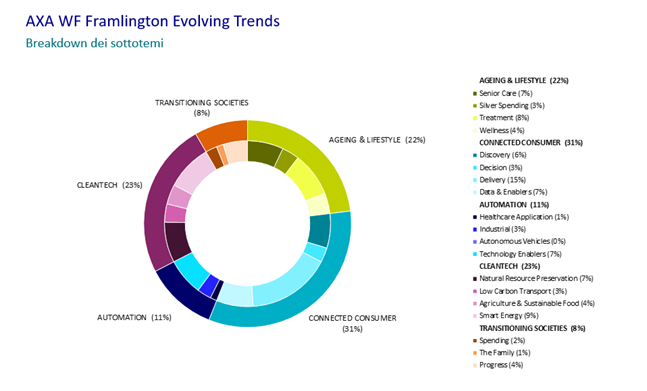

Spiega Hargraves: “Nel nostro portafoglio il tema del Consumatore Connesso si è leggermente ridimensionato negli ultimi due anni, mentre l’esposizione ai temi Cleantech e Invecchiamento e stile di vita è aumentata.” Uno scenario con rischio di de-rating sul breve periodo non poteva sostenere certi nomi nel tema del Consumatore Connesso che, pur piacendo al gestore in una prospettiva di lungo periodo, si trovavano nelle prime fasi della crescita, con elevate aspettative di crescita. “Abbiamo quindi venduto alcuni nomi che presentavano valutazioni troppo elevate e rischio di de-rating nel breve termine”, continua Hargraves.

Fonte: AXA IM al 30/09/2022.

Il tema Cleantech quest’anno è stato una “spada a doppio taglio”, nel senso che “da una parte la performance relativa è stata più debole in certe aree”. La crisi energetica ha portato, nel breve, un aumento dei profitti per il settore del gas in particolare. Ma dall’altra parte, spiega Hargraves, “ci sono oggi motivazioni geopolitiche molto forti per accelerare la riduzione della dipendenza dal carbon fossile”. Quindi l’universo Cleantech resta un tema chiave di lungo periodo. “Abbiamo aggiunto posizioni nel settore delle infrastrutture di rete elettrica – aggiunge – e anche nel riciclo e nel trattamento dei rifiuti e crediamo che queste imprese abbiano un ruolo importante da giocare”.

“Dobbiamo essere molto selettivi, ora che stiamo entrando in un contesto economico più duro”, continua il gestore. “L’automazione copre un 11% del portafoglio e questo riflette il fatto che abbiamo uno sfondo industriale difficile, le aziende stanno mettendo in pausa alcuni investimenti anche a causa dei costi per l’energia che devono affrontare”. Comunque, in prospettiva, il trend dell’automazione resta importante per Hargraves: “nel medio termine c’è ancora bisogno di automatizzare le fabbriche”.

Tra i cinque temi del portafoglio, quello dell’automazione vedrà il cambiamento più importante il prossimo anno. “Aumenteremo la nostra presenza togliendo fondi da altre aree come Cleantech, Invecchiamento e stile di vita, Consumatore connesso, per investire in aziende più resilienti quando il mercato scende”, spiega Hargraves.

- Rm9udGU6IEJsb29tYmVyZywgTVNDSSBXb3JsZCBJbmRleCwgaW4gVVNELg==

- Rm9udGU6IEJsb29tYmVyZywgTVNDSSBXb3JsZCBJbmRleCwgaW4gVVNELg==

- Rm9udGU6IEJsb29tYmVyZywgTVNDSSBXb3JsZCBJbmRleCwgaW4gVVNELCBhbCAxNyBvdHRvYnJlIDIwMjIu

- UXVlc3RlIHNvbm8gbGluZWUgZ3VpZGEgaW50ZXJuZSBzb2dnZXR0ZSBhIGNhbWJpYW1lbnRvIHNlbnphIHByZWF2dmlzby4gU2kgcmFjY29tYW5kYSBkaSBmYXJlIHJpZmVyaW1lbnRvIGFsIFByb3NwZXR0byBwZXIgbGUgbGluZWUgZ3VpZGEgZSBpIHJpc2NoaSBk4oCZaW52ZXN0aW1lbnRvIGRlbCBmb25kby4=

Le nostre strategie tematiche

Scopri la nostra gamma di fondi azionari tematici, che ti daranno accesso alle opportunità d'investimento nei trend di domani.

Scopri di piùRischi principali

Rischio di controparte; impatto di tecniche quali i derivati; leva finanziaria; rischio geopolitico.

Disclaimer

Comunicazione di marketing: Prima dell’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave per gli investitori (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di AXA Investment Managers. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione. Maggiori informazioni sulla politica dei reclami di AXA IM sono al seguente link: https://www.axa-im.it/avvertenze-legali/gestione-reclami. La sintesi dei diritti dell'investitore in inglese è disponibile sul sito web di AXA IM https://www.axa-im.com/important-information/summary-investor-rights.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di AXA Investment Managers o di società ad essa affiliate, né la raccomandazione di una specifica strategia d'investimento o una raccomandazione personalizzata all'acquisto o alla vendita di titoli. L’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché AXA Investment Managers impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. AXA Investment Managers declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

AXA Investment Managers non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di AXA Investment Managers delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di AXA Investment Managers e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

AXA Investment Managers può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

AXA Investment Managers si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

A cura di AXA IM Paris – Sede Secondaria Italiana, Corso di Porta Romana, 68 - 20122 - Milano, sito internet www.axa-im.it.

© 2025 AXA Investment Managers. Tutti i diritti riservati.