Le valute digitali delle banche centrali: quale impatto sulla redditività e sulla stabilità finanziaria?

- 17 Gennaio 2022 (7 min di lettura)

In questo contributo valuteremo se l’introduzione delle valute digitali delle banche centrali abbia le potenzialità per incidere sulla redditività delle banche e sulla loro capacità di accantonare le riserve di capitale. Vaglieremo inoltre, più in generale, i rischi per la stabilità finanziaria, compresi quelli provocati da un attacco informatico alle banche centrali, ed esamineremo le implicazioni per la gestione patrimoniale e la gestione del rischio, oltre che per la politica monetaria.

A cura di Brunello Rosa, CEO & Head of Research di Rosa & Roubini Associates e Alessandro Tentori, CIO di AXA IM Italia

Parte 1: Banche e gestione patrimoniale

Sin dalla loro introduzione, le valute digitali delle banche centrali sono state viste come un fenomeno che avrebbe potuto mettere in difficoltà il sistema bancario tradizionale. Il fatto che possano sostituire le banche in una delle loro funzioni tradizionali, ovvero i pagamenti nazionali e in futuro anche internazionali, viene considerato una minaccia in quanto inciderebbe sul reddito derivante da tale attività, sul conto economico e, per estensione, sulle riserve di capitale. Il rischio per le banche è di dover affrontare un nuovo periodo di disintermediazione, dopo quello degli anni ‘80 e ‘90 quando le dinamiche dei mercati finanziari intaccarono il ruolo degli istituti di credito come principale fornitore di finanziamenti per l’economia reale. Le banche risposero alla sfida diventando il principale operatore nei mercati finanziari con la progressiva abolizione della rigida regolamentazione ispirata dalla legge Glass-Steagall nel corso degli anni ‘90 (un processo che alla fine sfociò nella crisi finanziaria globale del 2008-2009).

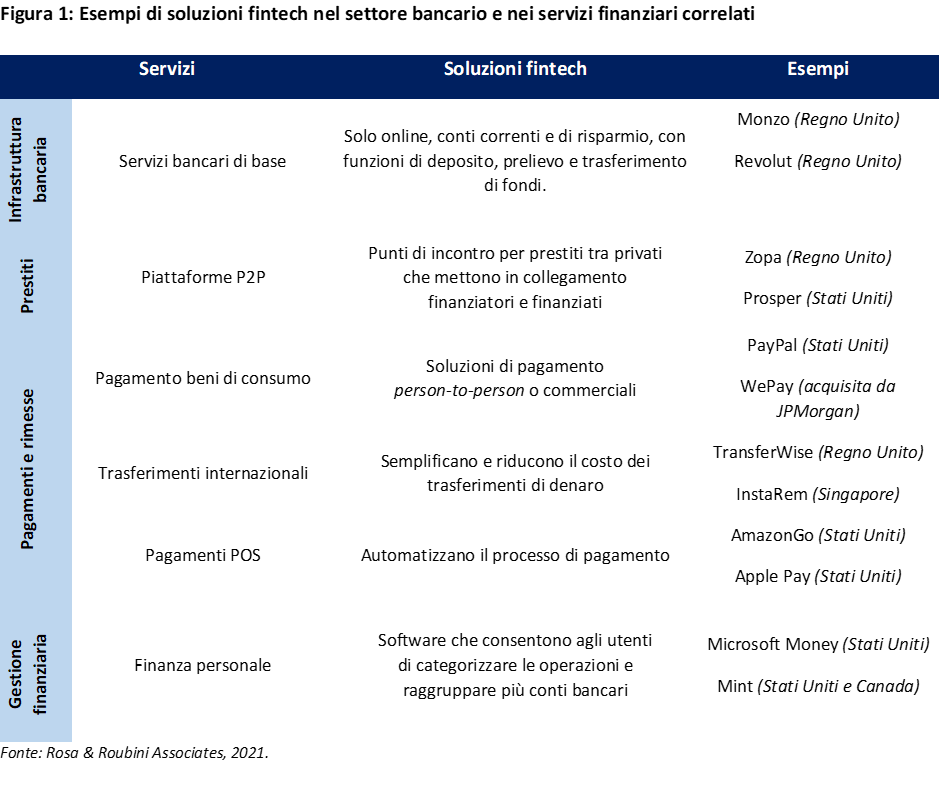

Oggi il ruolo delle banche e la loro redditività vengono messi alla prova dall’avvento delle nuove tecnologie (Figura 1) che apparentemente hanno reso più “democratico” l’accesso alla finanza (attraverso soluzioni fintech), ma anche dalla diffusione di nuove forme di “denaro” (cripto-attività e stablecoin), che potrebbero sostituire gli istituti di credito nella loro attività commerciale più redditizia, ovvero la creazione di moneta attraverso l’erogazione di prestiti bancari.

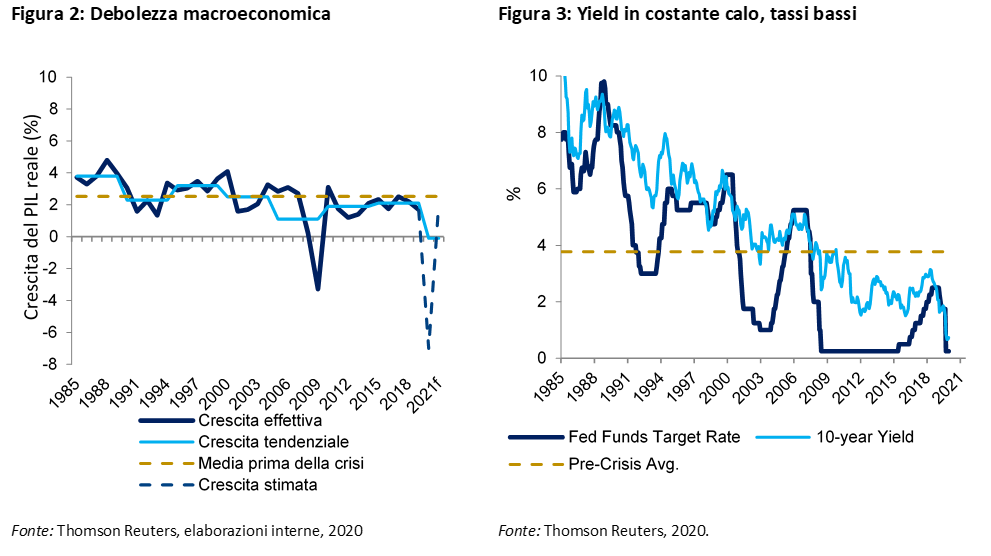

Anche lo scenario macroeconomico ha creato qualche difficoltà alle banche. Alla crescita sottotono (e potenzialmente in calo in vasti segmenti dell’economia globale, Figura 2) si è sommato il calo dei tassi di interesse e di mercato, rendendo sempre più difficile la pratica della maturity transformation (la fonte principale di reddito per le banche che prendono in prestito denaro in tempi più brevi di quelli con cui prestano denaro, Figura 3).

In un contesto caratterizzato da bassi tassi di interesse, un ulteriore problema per la redditività bancaria è emerso con l’introduzione dei tassi sui depositi negativi da parte delle banche centrali, con l’intenzione di stimolare la circolazione del denaro attraverso la creazione di credito. Nel complesso, il prezzo da pagare per il sistema bancario sarà lo stesso, ma le singole banche saranno incentivate a impiegare la liquidità in eccesso generata dalle banche centrali. Anche la repressione finanziaria ha contribuito a tali sviluppi: la popolazione più in generale è stata incentivata ad attingere al risparmio per acquistare i titoli di Stato emessi allo scopo di finanziare il deficit straordinario derivante dalle politiche fiscali espansive adottate per contrastare gli effetti economici delle crisi ricorrenti (crisi finanziaria globale o pandemia da COVID-19).

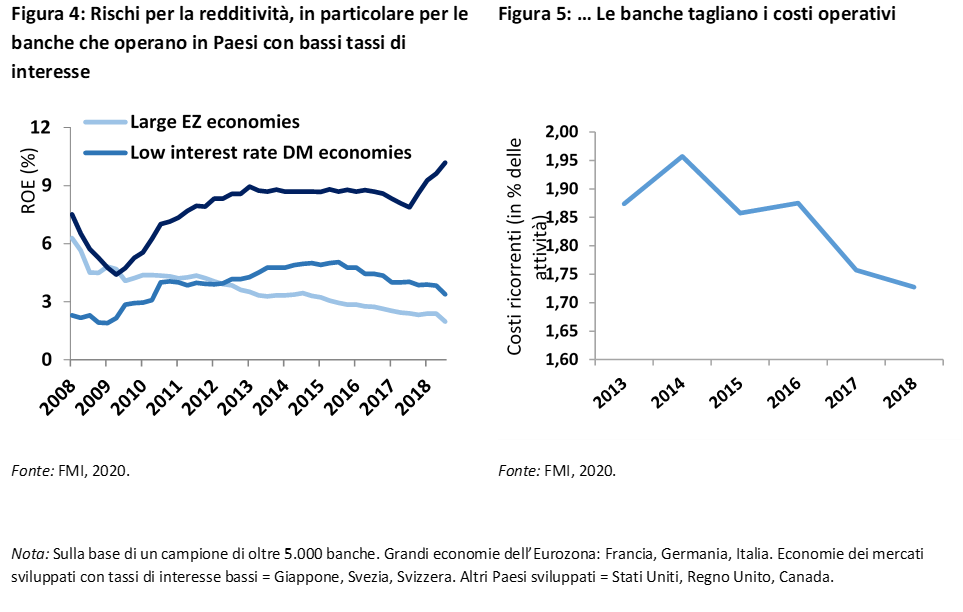

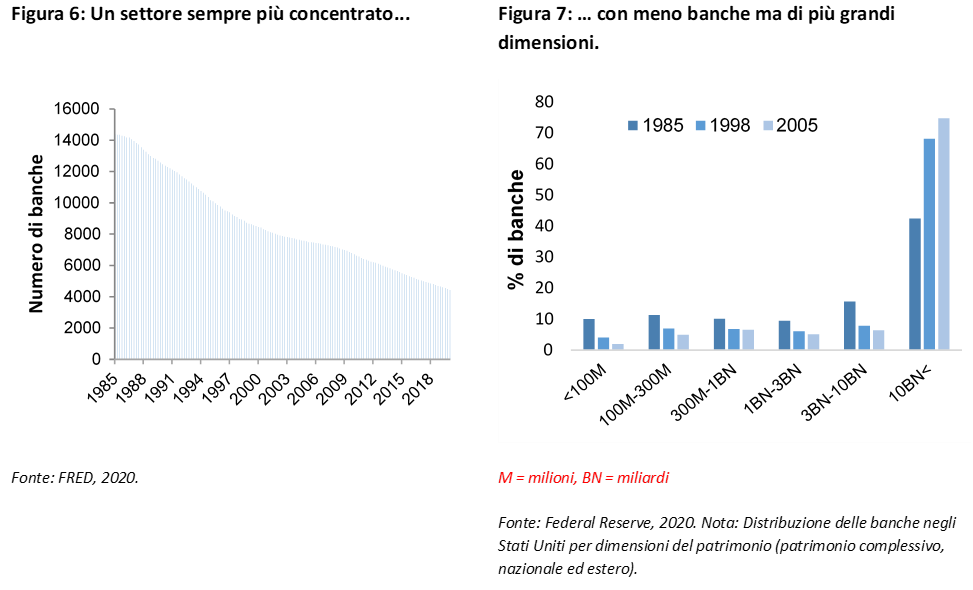

Tali dinamiche hanno inciso molto sulla redditività (Figura 4) e le banche hanno reagito tagliando i costi operativi (Figura 5) oppure con il consolidamento, per cui è diminuito il numero di banche esistenti (Figura 6) e quelle rimaste sono di maggiori dimensioni (Figura 7).

Il possibile impatto sulla redditività bancaria, e dunque anche sulle riserve di capitale, che potrebbe derivare dall’introduzione delle valute digitali delle banche centrali, costituirebbe una delle ragioni della cautela con cui le banche centrali (e i governi) si stanno muovendo in tale ambito. Certamente nessuno intende risolvere un problema (p.es. ridurre il costo dei pagamenti nazionali e internazionali) creandone uno ancora più grave (ovvero l’instabilità finanziaria dovuta a un sistema bancario più fragile).

Questo però non significa che le valute digitali delle banche centrali debbano necessariamente rappresentare una minaccia per la redditività delle banche commerciali. Innanzitutto, le banche centrali e i governi faranno in modo che la loro introduzione avvenga secondo modalità e tempistiche che garantiscano una certa protezione degli utili delle banche commerciali. Per esempio, la Banca del Giappone ha introdotto recentemente un nuovo regime di esenzioni dal pagamento del tasso sui depositi addebitato alle banche centrali. La norma intende garantire che, qualora la banca centrale giapponese decidesse di ridurre il tasso sui depositi, la redditività bancaria sarebbe tutelata.

Secondariamente, le valute digitali delle banche centrali potrebbero diventare lo strumento che consentirebbe alle banche di sfruttare l’irripidimento della curva dei rendimenti anche quando i tassi a lungo termine sono bassi e di procedere con la trasformazione delle scadenze in modo redditizio. Infatti, presupponiamo che le valute digitali delle banche centrali vengano introdotte con successo nel tempo e che i contanti vengano ritirati gradualmente (non è possibile infatti avere tre fonti di denaro pubblico fornito dallo Stato per troppo tempo: riserve della banca centrale, contanti e valute digitali delle banche centrali). L’eliminazione del denaro contante significherebbe la fine della “soglia dello zero” per i tassi di interesse ufficiali e di mercato, mentre la “soglia minima effettiva” entrerebbe profondamente in territorio negativo. Infatti, se le aziende e i singoli cittadini non possono convertire i loro depositi in denaro contante, ma solamente in valuta digitale della banca centrale, quest’ultima può addebitare tassi molto negativi sui depositi nella sua valuta digitale allo scopo di stimolare consumi e investimenti. I tassi in territorio negativo comporterebbero un irripidimento della curva dei rendimenti anche quando i tassi a lungo termine sono bassi, come in questo momento. Le banche sarebbero in grado di sfruttare tale fenomeno per trasformare le caratteristiche temporali delle risorse finanziarie raccolte in modo redditizio.

Per quale motivo la banca centrale dovrebbe introdurre tassi di interesse molto negativi? A nostro giudizio, ciò potrebbe risultare necessario per contrastare la prossima crisi (di qualsiasi natura), considerato che le banche centrali hanno quasi esaurito tutte le armi a loro disposizione. Con lo scoppio della bolla delle dot.com, lo strumento di politica monetaria più efficace fu la politica a tasso zero (o vicino allo zero). La crisi finanziaria globale si risolse facendo ricorso all’acquisto di titoli (Quantitative Easing, acquisti di titoli su vasta scala, ecc.), alla forward guidance e ai tassi di interesse negativi. La crisi della pandemia è stata affrontata con un coordinamento esplicito e implicito tra politica monetaria e fiscale, con forme di monetizzazione del debito (espresse nella Teoria monetaria moderna) allo scopo di potenziare l’efficacia degli strumenti introdotti per contrastare la crisi finanziaria globale. Noi crediamo che le valute digitali delle banche centrali possano essere lo strumento che verrà utilizzato per affrontare la prossima crisi sistemica, di qualsivoglia natura, quando accadrà, nei prossimi 10-15 anni (a giudicare dalle recenti esperienze).

Implicazioni per la gestione patrimoniale

In molti Paesi l’investitore finale può accedere a strumenti di risparmio gestito attraverso la rete bancaria, che partecipa alla catena di valore adottando un business model basato su contratti di distribuzione e commissioni di retrocessione. La funzione delle banche come “magazzino” dei depositi in contanti è un ingrediente fondamentale di tale ingranaggio.

Ora, immaginiamo che questi depositi, parzialmente o totalmente, migrino dal settore delle banche private alla banca centrale pubblica, denominati nella forma più pura di valuta digitale, ovvero la valuta digitale delle banche centrali retail. Oltre ai rischi per la stabilità finanziaria che è facile comprendere (ne parleremo più avanti), questa migrazione potrebbe anche mettere in difficoltà l’attuale modello di distribuzione dei fondi. È assolutamente plausibile ipotizzare che le banche registrino un calo dell’attività di consulenza finanziaria e di costruzione del portafoglio. Perché? Semplicemente perché i privati cittadini, ovvero gli investitori retail, non avrebbero più contatti frequenti con la loro ex banca privata, poiché avranno depositato il loro denaro nello stato patrimoniale della banca centrale.

Naturalmente stiamo drammatizzando, una transizione di questo tipo non accade da un giorno all’altro e il settore bancario cercherà indubbiamente di difendere il suo business model, sia attraverso la regolamentazione che una crescente concorrenza. Inoltre, la “tokenizzazione” degli investimenti dei fondi comuni è una condizione necessaria per avviare tale processo di transizione che richiede un’ampia adozione delle tecnologie basate sui registri distribuiti (Distributed Ledger Technology) da parte dell’industria del risparmio gestito.

L’uso su vasta scala della tecnologia blockchain in questo settore è ancora estremamente teorico. La regolamentazione europea vigente limita gli investimenti in token o gettoni di sicurezza privati. Tale attività potrebbe aggravare il rischio operativo dato che il processo post-trade viene eseguito manualmente per via della mancanza di integrazione e del passaggio di responsabilità. I gestori patrimoniali operano in un contesto rigorosamente regolamentato. I modelli operativi dipendono da istituzioni esterne (p.es. banca depositaria, agente per i trasferimenti e depositario centrale di titoli), ciascuna con obblighi di legge compresi i controlli. Il ricorso alla tecnologia blockchain, in teoria, potrebbe sostituire queste controparti fidate ma non la regolamentazione in vigore. La Commissione Europea ha pubblicato come primo passo un regime pilota per i registri distribuiti, mentre le autorità locali stanno collaborando con gli istituti finanziari per promuovere il cambiamento a livello europeo, laddove necessario.

In ogni caso, le implicazioni per il settore del risparmio gestito in generale potrebbero essere le seguenti:

- L’attività di distribuzione cambia sede e passa dallo sportello della filiale bancaria a una piattaforma digitale. In tale processo, la redditività delle società di gestione patrimoniale sale molto nel breve termine perché vengono valorizzate quasi interamente le commissioni. Per restare sul mercato, le società di gestione probabilmente dovranno pagare una “quota d’ammissione” annua che verosimilmente corrisponderà a una frazione del costo di canali di distribuzione esterni. Col passare del tempo, però, l’intensificarsi della concorrenza potrebbe comprimere nuovamente i margini di utile delle società di gestione patrimoniale.

- I flussi in ingresso e in uscita potrebbero diventare più volatili poiché gli investitori avrebbero accesso istantaneo ai prodotti di investimento (“investimenti videogiochi”). Le attività di gestione patrimoniale dovranno adattarsi al notevole aumento della volatilità delle masse gestite e ai prezzi quasi in tempo reale di portafogli ampi e complessi. La tecnologia blockchain diventerà verosimilmente una componente essenziale di tale processo.

- L’inclusione finanziaria digitale è un altro aspetto che merita l’attenzione dei gestori patrimoniali. Il termine “inclusione” è un tema caldo nell’agenda politica globale. Nel 2020 circa due miliardi di persone non avevano accesso ai servizi finanziari, mentre secondo l’ente che regola le reti di comunicazioni mobile (GSMA) 5,28 miliardi di persone avevano un dispositivo mobile. Considerata la percentuale relativamente alta di adulti esclusi dai servizi finanziari, è possibile promuovere l’inclusione grazie ai registri distribuiti sotto diversi punti di vista, ovvero identità economica, servizi di pagamento, servizi per rifugiati e migranti o identità digitale per i cittadini in povertà. Mentre la sfera sociale è della massima importanza per i policymaker mondiali (basti pensare per esempio alla microfinanza e alla micro-assicurazione), l’industria del risparmio gestito non dovrebbe trascurare un potenziale bacino di nuovi clienti retail che emergerà dall’evoluzione tecnologica. Le opportunità derivano non solo dall’evidente aumento dei volumi di masse in gestione, ma anche dalla probabile bassa saturazione e dai margini di utile elevati associati a questo nuovo bacino di investitori finali.

Parte 2: Implicazioni per la gestione del rischio e la stabilità finanziaria

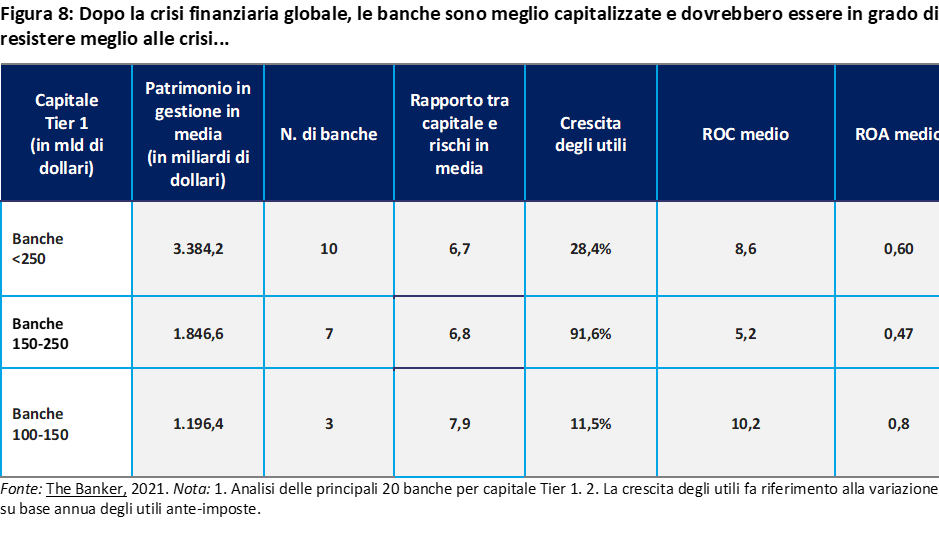

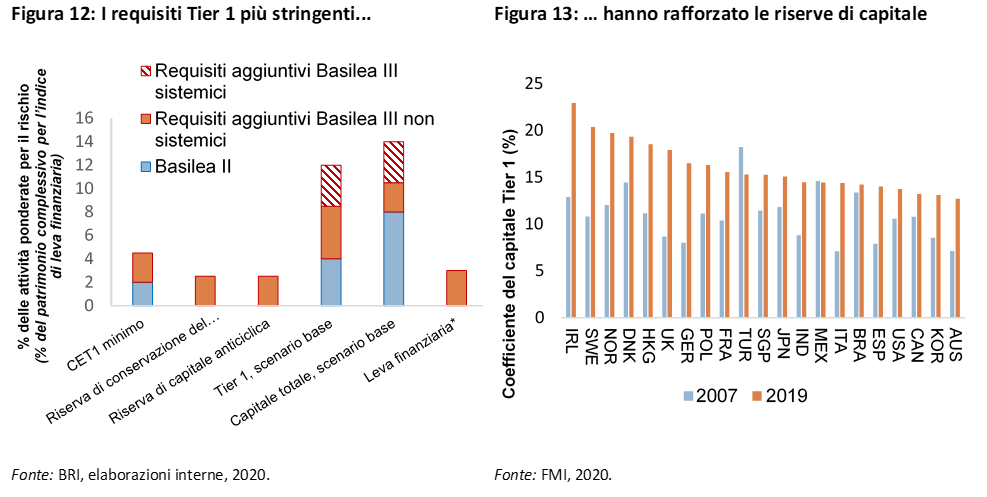

Come discusso in precedenza, non crediamo che le banche centrali introducano le loro valute digitali in modo nocivo per la redditività bancaria. La ragione principale è che ciò inciderebbe sulla capacità delle banche di accumulare capitale, che rappresenta la miglior difesa nei confronti di eventi imprevisti. In effetti, una delle differenze che colpiscono di più tra la crisi finanziaria globale e la crisi pandemica è il ruolo che hanno avuto le banche: nel primo caso sono state chiaramente parte del problema (la crisi dei mutui sub-prime si è trasformata rapidamente in una crisi generalizzata del settore bancario), nel secondo caso invece non hanno risentito molto (finora) della crisi, e in qualche caso sono state persino parte della soluzione. Questo anche grazie al capitale accumulato dalle banche che le ha rese più resistenti nel tempo (Figura 8, 9 e 10).

Le valute digitali delle banche centrali potrebbero comunque essere fonte di un rischio che è stato in buona parte risolto dall’introduzione dei sistemi di garanzia dei depositi: la corsa agli sportelli. In effetti la corsa agli sportelli bancari in preda al panico è stato un fenomeno ricorrente nelle prime fasi del capitalismo, soprattutto quando le banche centrali non avevano ancora il monopolio dell’emissione della valuta legale del Paese. La loro frequenza si è ridotta molto quando sono state introdotte forme pubbliche o private di garanzia sui depositi.

Tuttavia, le valute digitali delle banche centrali potrebbero comportare una nuova forma di rischio: una “corsa agli sportelli” dal divano di casa. Dato che le valute digitali delle banche centrali verosimilmente conferirebbero un diritto sulla situazione patrimoniale della banca centrale e dato che, per definizione, il portafoglio virtuale dev’essere accessibile 24 ore su 24, 7 giorni su 7, per 365 giorni all’anno, il rischio di prelievi di massa di fronte a una qualche forma di rischio percepito come sistemico diventerebbe estremamente alto. Inoltre, il fatto che le valute digitali delle banche centrali sono direttamente collegate alla situazione patrimoniale della banca centrale amplificherebbe la rilevanza sistemica di tali rischi. Le persone non dovrebbero nemmeno mettersi in fila di fronte alla sede della banca per prelevare il loro denaro, infatti potrebbero farlo comodamente dal divano di casa. Se nel frattempo i contanti venissero aboliti, tale rischio verrebbe fondamentalmente ridotto, in quanto mancherebbe lo strumento in cui convertire la valuta digitale che è stata prelevata.

Un altro modo per contenere il rischio sarebbe l’introduzione di valute digitali delle banche centrali solamente “all’ingrosso”, non retail. In questo modo, le valute digitali delle banche centrali verrebbero utilizzate solamente per le operazioni commerciali B2B e ciò ridurrebbe fondamentalmente i fattori psicologici che sono alla base dei comportamenti di massa.

Ci sono poi due rischi per la stabilità finanziaria che vale la pena di sottolineare. Primo, se le valute digitali delle banche centrali fossero lo strumento per introdurre tassi di interesse profondamente negativi, si creerebbe un rischio per la stabilità finanziaria anche qualora la redditività bancaria venisse protetta. Infatti, i tassi negativi non incidono solo sulle banche ma anche sulle compagnie di assicurazione e riassicurazione, sui fondi pensione e sulle società di gestione patrimoniale. Alcuni di questi sono talmente grandi che, in caso di fallimento, avrebbero ripercussioni sistemiche. Sarebbe comunque virtualmente impossibile, e forse neppure auspicabile, proteggere la redditività di tutti i segmenti del sistema finanziario.

Secondo, le valute digitali delle banche centrali comportano un rischio per la sicurezza informatica che altre forme di denaro pubblico non avrebbero. La tecnologia per combattere la contraffazione di banconote ha fatto grandi progressi negli ultimi mesi. La protezione dell’infrastruttura necessaria per produrre, distribuire e utilizzare le valute digitali delle banche centrali è però difficile e di più ampia portata, considerata la necessità di garantire un cyberspazio sicuro e robusto in cui le operazioni in valuta digitale possono avvenire in modo sicuro ed efficiente.

Per tutte queste ragioni, la responsabilità principale dell’introduzione delle valute digitali delle banche centrali potrebbe presto passare dalle banche centrali stesse ai governi in quanto garanti degli interessi pubblici coinvolti. Le banche centrali potrebbero obiettare che le loro valute digitali sono semplicemente un nuovo modo per assolvere ai loro doveri tradizionali, tra cui garantire il corretto funzionamento del sistema di pagamento e fornire uno strumento pubblico utilizzabile come moneta legale. Ma i governi potrebbero controbattere che i rischi correlati all’introduzione di queste valute digitali è di portata assai diversa e richiede attenta supervisione da parte di funzionari eletti. Dopo tutto, la sovranità di uno stato è simbolizzata dall’unicità della sua bandiera, dall’inno nazionale e dal conio di una moneta.

Implicazioni per la gestione del rischio

L’introduzione delle valute digitali delle banche centrali non inciderebbe sul profilo di rischio degli strumenti finanziari esistenti. Non fa differenza se uno swap è denominato in dollari USA o in dollari USA digitali. Né cambierebbe l’infrastruttura del mercato, poiché le controparti esistenti manterrebbero le loro funzioni. Per quale motivo la Federal Reserve vorrebbe sostituire il Chicago Mercantile Exchange (CME) o la London Clearing House (LCH) nel mercato dei derivati? La coesistenza della moneta fisica e digitale potrebbe comportare qualche rischio di base, a seconda del livello dei tassi di interesse e delle regole di tiering della banca centrale. Comunque, a fini di trading e di gestione degli investimenti, questa base (la differenza di tasso d’interesse tra moneta digitale e moneta fisica) potrebbe essere ignorata. D’altra parte, la gestione del rischio e l’operatività potrebbero dover tenere in considerazione le possibili problematiche correlate a valute digitali a gestione privata. Per esempio, la transizione a una stablecoin privata potrebbe richiedere un aumento dei parametri di rischio per i gestori (e.g. rischio di controparte, value-at-risk ecc.).

Tripla circolazione e rischio per la stabilità finanziaria

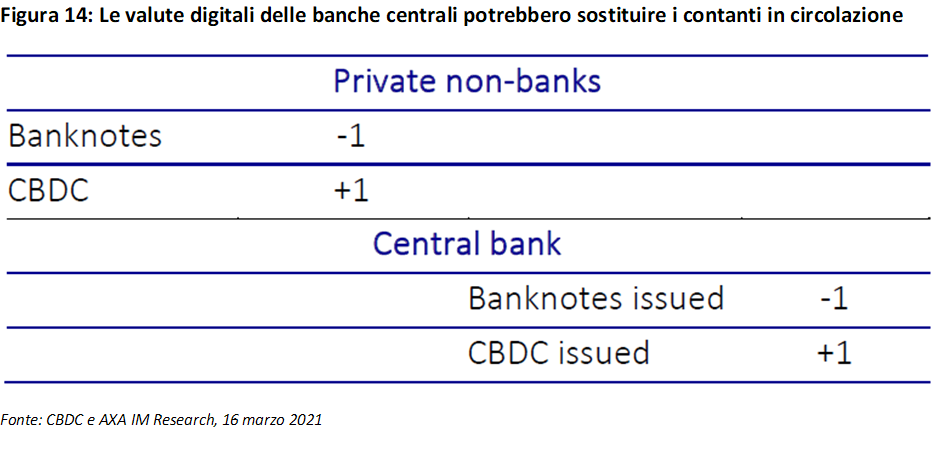

Nell’ambito dei depositi retail, una banca centrale si troverebbe probabilmente ad affrontare una feroce concorrenza da parte delle banche commerciali private. Se la valuta digitale delle banche centrali è semplicemente un sostituto dei contanti in circolazione non è un caso controverso (Figura 14).

D’altra parte, qualora una valuta digitale delle banche centrali andasse a sostituire i depositi retail, ciò potrebbe incidere sul costo di finanziamento del settore bancario. Dal punto di vista politico è il caso di maggior rilevanza. In tal senso, una valuta digitale delle banche centrali potrebbe diventare veramente uno strumento dagli effetti dirompenti sulla situazione patrimoniale della banca centrale. Se necessario, il governo potrebbe sempre proteggere la banca centrale dalla concorrenza ricorrendo alla politica fiscale, tuttavia tale distorsione potrebbe avere conseguenze molto ampie in termini di distribuzione delle risorse.

La ricerca in tale ambito è ancora agli inizi. Sulla base di un modello monetario standard, Fernandez-Villaverde et al. (Central bank digital currency: Central banking for all? - ScienceDirect, 2020) hanno formulato un teorema di equivalenza che mostra che “la serie di distribuzioni ottenute con l’intermediazione finanziaria privata verrebbe conseguita anche con una valuta digitale delle banche centrali, fatto salvo che venga consentita la concorrenza con le banche commerciali e che i depositanti non entrino nel panico.” Sfortunatamente, un’ulteriore analisi indica che la banca centrale potrebbe avere il monopolio sul mercato dei depositi in contanti poiché le famiglie percepirebbero la superiorità della valuta digitale delle banche centrali in termini di riserva di valore. Le conseguenze sono due: primo, le banche commerciali potrebbero subire una drastica riduzione dei finanziamenti retail (un fattore negativo per i rating di credito e gli stress test, ecc.) e secondo, per definizione, il detentore del monopolio non sarebbe incentivato a gestire le scadenze in modo ottimale per l’economia privata.

Conclusioni

L’introduzione delle valute digitali delle banche centrali non è interamente priva di rischi. Le banche centrali e le autorità di vigilanza dei mercati finanziari hanno giustamente identificato diverse problematiche importanti relative ai business model prevalenti. La nostra analisi evidenzia che la redditività delle banche è uno dei principali aspetti che dev’essere discusso quando si progetta una valuta digitale della banca centrale. Nel dettaglio ci riferiamo 1) all’attività dei depositi in contanti come fonte di finanziamento stabile, e 2) ai prodotti di investimento. Questo secondo aspetto costituisce un importante collegamento con il settore della gestione patrimoniale, dove le valute digitali delle banche centrali potrebbero avere effetti dirompenti. Nel complesso propendiamo per una transizione graduale, dopo un rigoroso approfondimento, verso un ecosistema centralizzato che includa sia valute digitali che fisiche. Le autorità finanziarie e i rappresentanti del settore e dei mercati finanziari dovranno collaborare a tale processo. La transizione non accadrà, e non dovrebbe accadere, da un giorno all’altro.

Disclaimer

Comunicazione di marketing: Prima dell’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave per gli investitori (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di AXA Investment Managers. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione. Maggiori informazioni sulla politica dei reclami di AXA IM sono al seguente link: https://www.axa-im.it/avvertenze-legali/gestione-reclami. La sintesi dei diritti dell'investitore in inglese è disponibile sul sito web di AXA IM https://www.axa-im.com/important-information/summary-investor-rights.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di AXA Investment Managers o di società ad essa affiliate, né la raccomandazione di una specifica strategia d'investimento o una raccomandazione personalizzata all'acquisto o alla vendita di titoli. L’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché AXA Investment Managers impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. AXA Investment Managers declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

AXA Investment Managers non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di AXA Investment Managers delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di AXA Investment Managers e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

AXA Investment Managers può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

AXA Investment Managers si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

A cura di AXA IM Paris – Sede Secondaria Italiana, Corso di Porta Romana, 68 - 20122 - Milano, sito internet www.axa-im.it.

© 2025 AXA Investment Managers. Tutti i diritti riservati.