Puntare sul credito europeo tra tassi in rialzo e inflazione

- 18 Marzo 2022 (5 min di lettura)

La corsa dei prezzi e l’incertezza sul conflitto in Ucraina hanno portato a una revisione delle stime di crescita dell’economia e delle aspettative d’inflazione. Tuttavia, per quest’anno e il prossimo, si prevede che la crescita continui. Considerando l’aumento dei tassi da parte delle banche centrali, le strategie di gestione a breve duration o con duration flessibile potrebbero essere uno strumento fondamentale per la protezione del capitale.

In un contesto come quello attuale, di crisi geopolitica, inflazione elevata e mercati molto volatili, la politica monetaria da sola non è lo strumento migliore.

“Sarà necessario mettere in campo diversi strumenti, non solo la politica monetaria”, dice Alessandro Tentori, CIO di AXA IM Italia. “Uno degli insegnamenti che abbiamo tratto dalla pandemia di Covid-19 è di utilizzare più strumenti piuttosto che concentrarsi su uno solo.”

Ricalibrazione della politica monetaria della Bce

La Banca centrale europea (Bce) ha ricalibrato il timing dell’uscita dal programma di Quantitative Easing. “Prima si parlava di portare il tapering su un periodo di tempo più lungo, ora invece ci si concentra sul prossimo trimestre poi in base alle previsioni e alle condizioni di mercato si vedrà se terminare l’acquisto di asset netti nel terzo trimestre, oppure se continuare a supportare i mercati”, spiega Tentori. E “se da un lato si è concentrata l’uscita dal programma di acquisti nei prossimi tre mesi, dall’altro si è allungato il periodo durante il quale si valuterà un aumento dei tassi d’interesse”, aggiunge.

Si è allungato il periodo che seguirà la fine degli acquisti netti fino a quando i tassi d’interesse saliranno. “Una scelta che ha lasciato abbastanza neutrali le condizioni di politica monetaria”, sottolinea il CIO.

Questi tassi sono ancora molto bassi rispetto alle medie storiche, nonostante le previsioni di una loro crescita nel 2022.

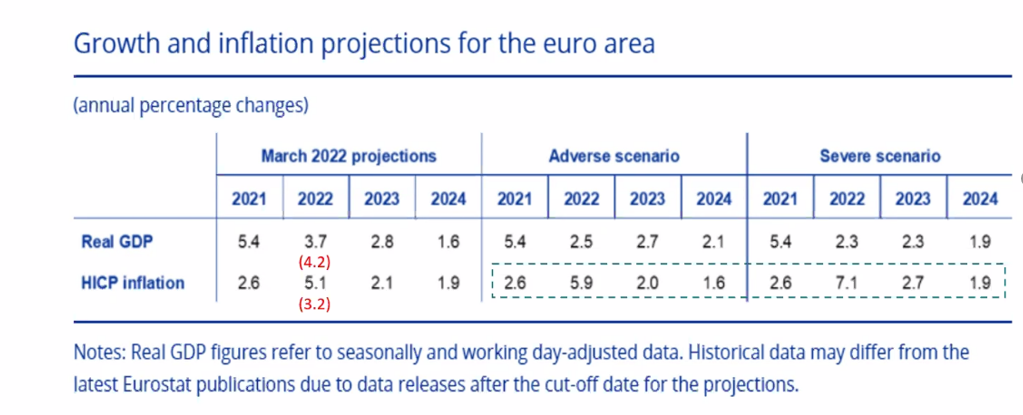

Stime riviste per inflazione e crescita

Alcune settimane fa nessuno si sarebbe azzardato a considerare che la Russia potesse agire come ha fatto. La risposta internazionale è stata inequivocabile con un aumento significativo delle sanzioni verso Mosca. In questo contesto, le stime di crescita dell’area euro sono state riviste. Da quelle di dicembre, che prevedevano una crescita del Pil al 4,2% si è passati al 3,7% e probabilmente queste ultime saranno ulteriormente riviste.

Significativa la revisione delle aspettative d’inflazione: da un 3,2% a un 5,1% per il 2022, sempre per la zona euro (vedi tabella).

Fonte: AXA IM, Bce

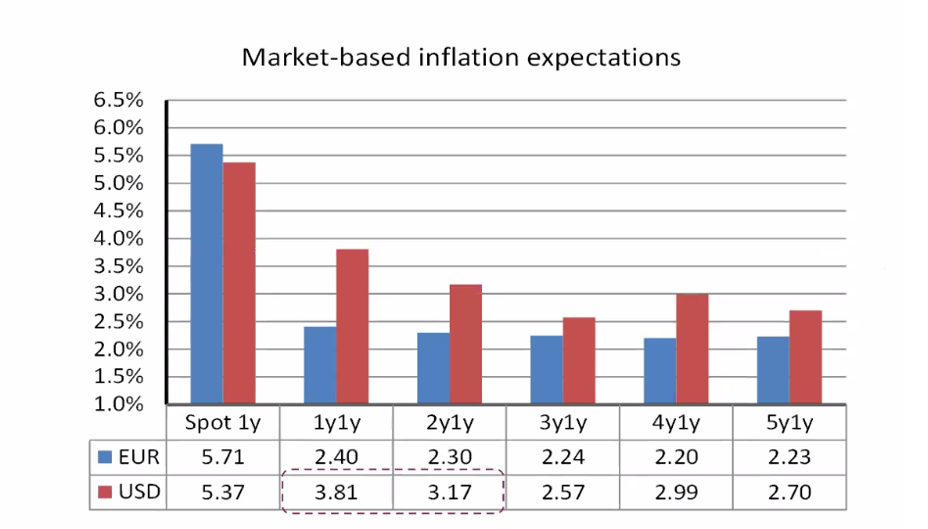

Aumenta l’inflazione stimata dal mercato tra 12 e 24 mesi (quest’anno sarà più alta in Europa che negli Stati Uniti):

Fonte: AXA IM, Bloomberg

Perché investire nel credito europeo oggi può essere una soluzione interessante

La Federal Reserve, da parte sua, ha varato una delle manovre maggiormente restrittive della storia, alzando i tassi di 25 punti base e annunciando altri sei potenziali rialzi nel 2022.

Considerando quindi l’aumento dei tassi da parte delle banche centrali, le strategie di gestione a breve duration o con duration flessibile potrebbero essere uno strumento fondamentale per la protezione del capitale.

Ismael Lecanu, Head of European Credit IG and HY di AXA IM, commenta: “Il mercato ha reagito emotivamente alla guerra in Ucraina, ma ora assistiamo a una sorta di normalizzazione, un approccio più pragmatico. Oggi, rispetto a qualche mese fa, c’è maggior appetito per il mercato del credito.”

Lecanu sottolinea che, nonostante l’incertezza e il livello di crisi, si stima che nel 2022 e nel 2023 il Pil di Europa e Stati Uniti crescerà.

Per l’inflazione “ci si aspetta un picco in aprile-maggio” in entrambi i continenti. “C’è un rischio potenziale di correzione per le commodities e il prezzo del greggio, un impatto a livello di fornitura, ma la situazione non è così negativa,” commenta il gestore. Resta comunque l’impatto negativo sui margini.

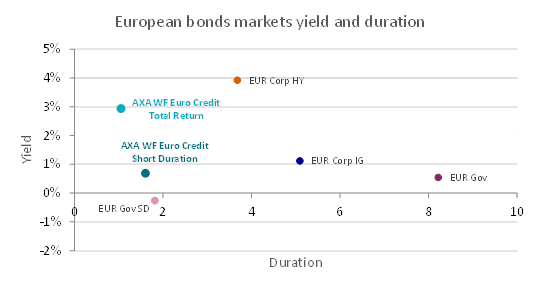

In questo contesto, AXA WF Euro Credit Total Return può rappresentare una soluzione interessante per i clienti, essendo favorito non solo dal rimbalzo della crescita su scala globale e dalla solidità dei fondamentali, ma anche dal suo posizionamento e dalle sue caratteristiche in confronto ai mercati obbligazionari europei.

Con le variazioni dei tassi e degli spread, il rendimento offerto nell'universo investment grade si è fatto più interessante, toccando l'1,2% per una duration di 5,3 anni, come si vede nel grafico:

Fonte: AXA IM, Bloomberg, dati al 17/02/2022.

Il portafoglio dovrebbe essere favorito dal suo posizionamento su duration brevi, inferiori a quelle dei mercati obbligazionari europei, ma anche da un tasso di rendimento interessante.

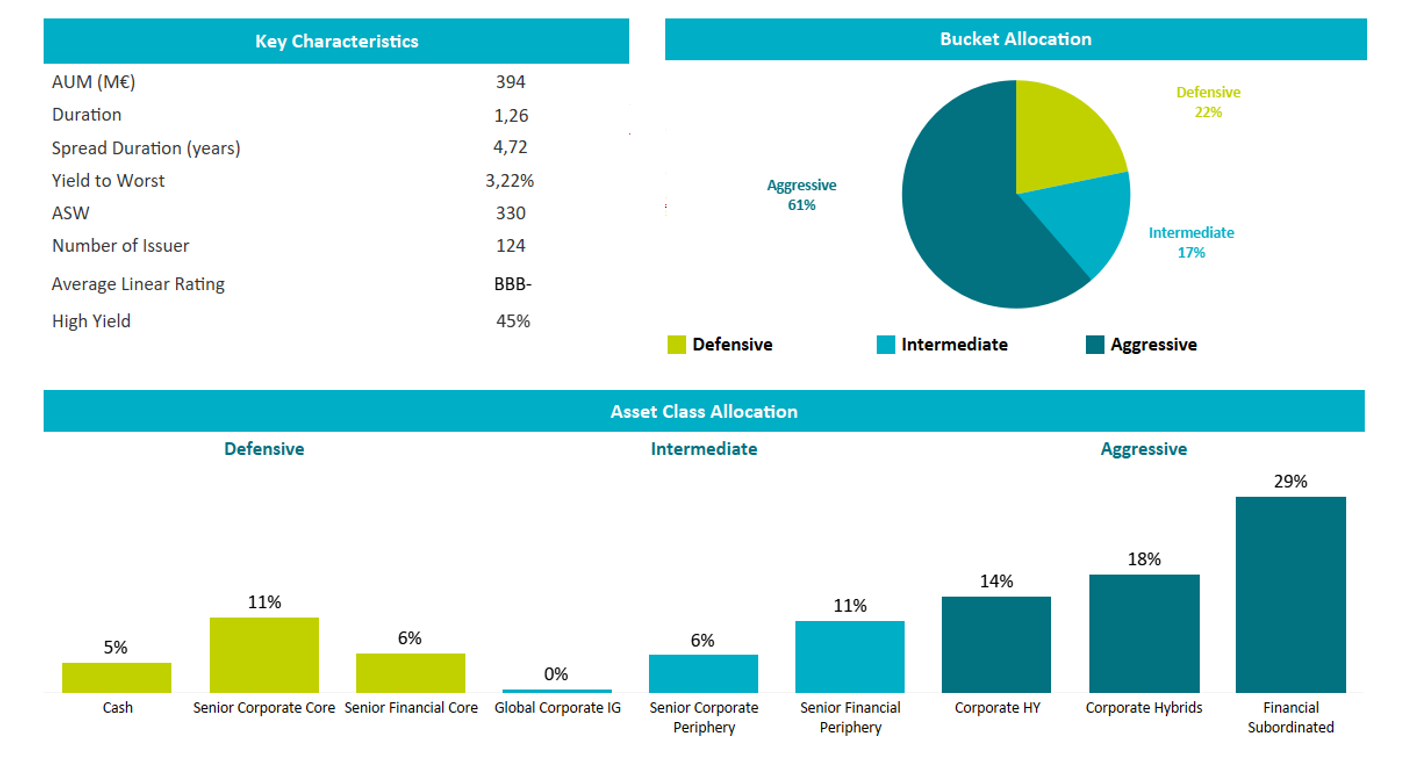

AXA WF Euro Credit Total Return: flessibilità sulla duration

AXA WF Euro Credit Total Return è favorito da una gestione flessibile della duration (da -2 a 6 anni), al momento inferiore a un anno1 , e da un'elevata discrezionalità rispetto alla quota di investimenti high yield in portafoglio (fino al 50%), che gli consente di catturare i rendimenti interessanti di questo segmento, oltre che da un carry al 4%2 , a fronte di una duration limitata.

Ecco illustrato l’attuale posizionamento del fondo:

Fonte: AXA IM, Synview al 28/02/2022. A solo scopo illustrativo. Queste allocazioni potrebbero essere modificate in qualsiasi momento a discrezione del team di gestione del portafoglio. Dati basati su AXA WF Euro Credit Total Return _ Classe d’Azioni I EUR.

“Quel che ha protetto davvero il nostro portafoglio è stata la duration”, nota Lecanu. Il prossimo step sarà quello di “aumentare la duration”, conclude il gestore. “Possiamo avere un total return senza troppa duration per quanto riguarda lo scenario macroeconomico”.

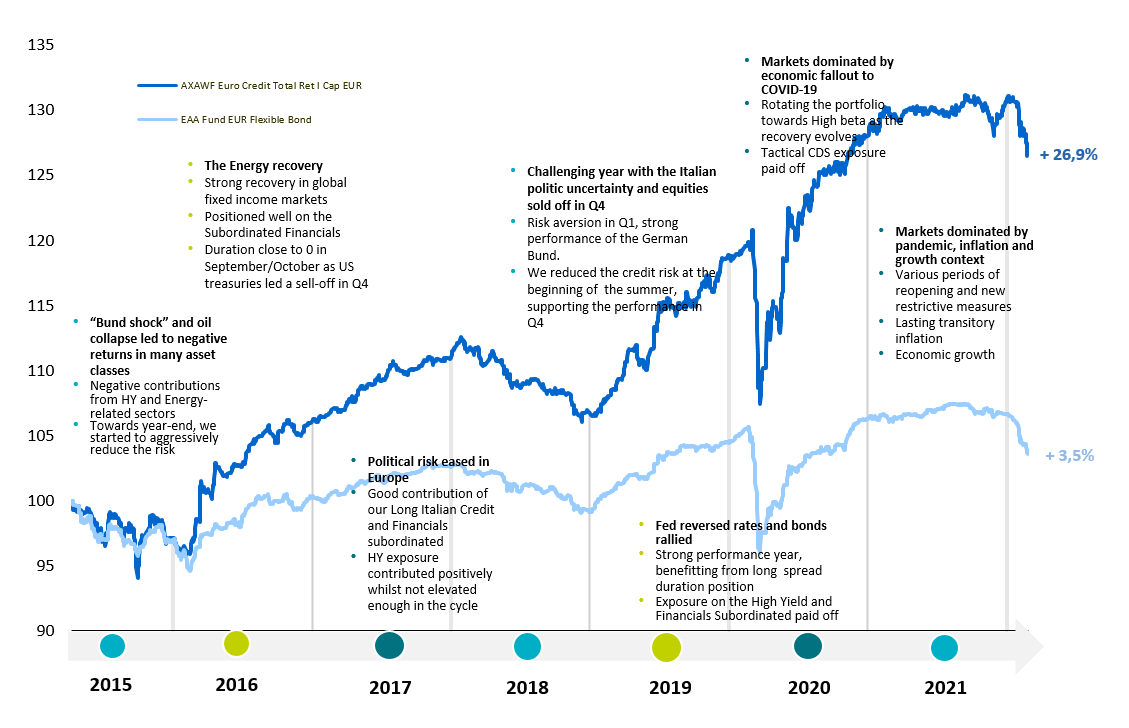

Outperformance di AXA WF Euro Credit Total Return rispetto alla categoria Morningstar

Il fondo AXA WF Euro Credit Total Return ha sovraperformato, dal lancio nel 2015 ad oggi, la sua categoria Morningstar EAA Fund EUR flexible Bond:

Fonte: AXA IM, performance netta per la Classe d’Azioni I EUR al 28/02/2022, Morningstar. Lancio del Fondo: febbraio 2015. Riferimenti a ranking e premi non sono un indicatore di futuri ranking o premi. Le performance passate non sono un indicatore attendibile di future performance.

Ecco in sintesi le caratteristiche del nostro fondo AXA WF Euro Credit Total Return:

- Accesso all’intero universo del credito in euro

- Gestione flessibile del rischio di duration (da -2 a 6 anni)

- SFDR Articolo 83 /ESG integrated

- Rating di 5 stelle Morningstar. Il fondo si trova nel primo quartile del suo “peer group” Morningstar da inizio anno e ad 1 anno ed è il terzo fondo in assoluto nel “peer group” su 3 e 5 anni.4

- Portafoglio di qualità Investment Grade (BBB-). Fino al 50% possibile allocazione su high yield

Il fondo AXA WF Euro Credit Total Return, svincolato da benchmark, ci permette di navigare il mercato dei corporate europei, investment grade, high yield e subordinati con una gestione flessibile della duration.

Quale impatto delle sanzioni sul settore bancario europeo?

Tra i settori del mercato del credito che Lecanu considera interessanti c’è quello immobiliare. “Nel primo trimestre di quest’anno – dice – abbiamo rafforzato la nostra allocazione”. Anche la posizione sul settore assicurativo è stata rafforzata.

Il settore bancario è interessante in prospettiva di un rialzo dei tassi. “Visto che ci aspettiamo un rialzo dei tassi da parte della Bce, dal settore bancario ci attendiamo un buon risultato”, aggiunge.

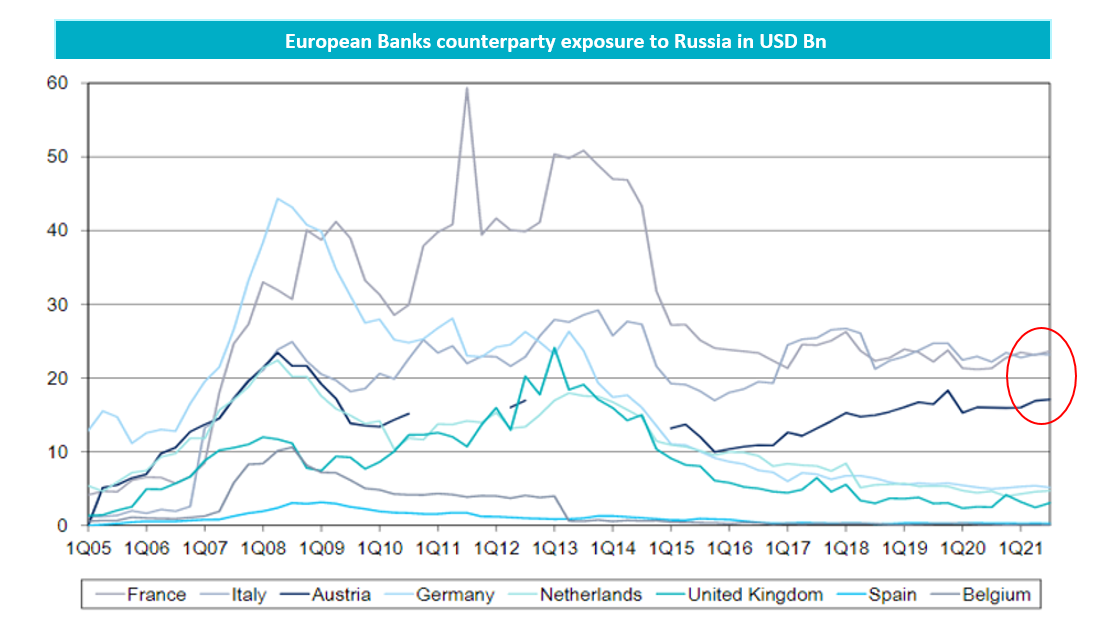

E a proposito di banche, quelle maggiormente esposte alla Russia sono in Francia, Austria e Italia. Ma secondo il gestore “non c’è un rischio specifico per le banche europee per quanto riguarda l’esposizione diretta alla Russia, ci sono invece rischi per l’esposizione indiretta, dove l’impatto è maggiore sull’economia globale e questo è più preoccupante”.

Il grafico illustra il potenziale impatto del conflitto tra Ucraina e Russia sul settore bancario europeo:

Fonte: BIS, Citigroup, marzo 2022

- Rm9udGU6IEFYQSBJTSwgYWwgMTcgZmViYnJhaW8gMjAyMi4=

- Rm9udGU6IEJsb29tYmVyZywgYWwgMTcgZmViYnJhaW8gMjAyMi4=

- UGVyIG1hZ2dpb3JpIGluZm9ybWF6aW9uaSBzdWdsaSBhc3BldHRpIGxlZ2F0aSBhbGxhIHNvc3RlbmliaWxpdMOgIHZpc2l0YSBpbCBzaXRvIGh0dHBzOi8vd3d3LmF4YS1pbS5pdC9pbnZlc3RpbWVudGktcmVzcG9uc2FiaWxpL3NmZHI=

- QVhBIElNIGFsIDI4LzAyLzIwMjIuIElsIGZvbmRvIMOoIGdlc3RpdG8gYXR0aXZhbWVudGUgZSBzdmluY29sYXRvIGRhIGJlbmNobWFyay4gTW9ybmluZ3N0YXIgYWwgMzEtMTItMjAyMSAtIHVuaXZlcnNvIEVVUiBmbGV4aWJsZSBib25kLiBJIHJpZmVyaW1lbnRpIGEgcmFua2luZyBlIHByZW1pIG5vbiBzb25vIHVuIGluZGljYXRvcmUgZGkgZnV0dXJpIHJhbmtpbmcgbyBwcmVtaS4gTGUgaW5mb3JtYXppb25pIGluIHF1ZXN0byBkb2N1bWVudG8gcG90cmViYmVybyBlc3NlcmUgc29nZ2V0dGUgYWQgYWdnaW9ybmFtZW50aSBlIHBvdHJlYmJlcm8gZGlmZmVyaXJlIGRhIHByZWNlZGVudGkgbyBmdXR1cmUgdmVyc2lvbmkgZGVsIGRvY3VtZW50by4gRmFyZSByaWZlcmltZW50byBhbCBwcm9zcGV0dG8gaW5mb3JtYXRpdm8gcGVyIGxlIGxpbmVlIGd1aWRhIGTigJlpbnZlc3RpbWVudG8gZSBpIHJpc2NoaS4=

Visita il nostro Fund Center

Per ulteriori informazioni sul prodotto (performance, documenti correlati, ecc.), visita il nostro Fund Center.

Obiettivo di investimento del Comparto è massimizzare il rendimento totale da una combinazione di crescita del reddito e del capitale investendo in titoli a reddito fisso denominati prevalentemente in euro su un orizzonte temporale di lungo termine.

Scopri di piùRischi principali

Rischio di credito: il rischio che gli emittenti di titoli obbligazionari detenuti dal Fondo non adempiano ai propri obblighi di rimborso o subiscano un abbassamento del proprio rating di credito, con conseguente riduzione del valore patrimoniale netto.

Rischio di liquidità: Rischio di liquidità ridotta in alcune condizioni di mercato, che potrebbe esporre il fondo a difficoltà rispetto alla valorizzazione, all'acquisto o alla vendita di tutte le sue attività o di una loro parte, con potenziale impatto sul valore patrimoniale netto.

Rischio di controparte: rischio di fallimento, di insolvenza o di inadempimento di una delle controparti del fondo, che comporterebbe un mancato pagamento o una mancata consegna.

Impatto di tecniche quali i derivati: alcune strategie di gestione comportano rischi specifici, come il rischio di liquidità, il rischio di credito, il rischio di controparte, i rischi legali, il rischio di valutazione, il rischio operativo e i rischi connessi agli strumenti sottostanti.

L'uso di tali strategie può comportare il ricorso alla leva finanziaria, che può amplificare l'effetto delle oscillazioni di mercato sul Fondo, con un elevato rischio di perdite.

Rischio geopolitico: L'investimento in titoli emessi o quotati in diversi paesi può comportare l’applicazione di diverse norme e regolamenti (contabili, di revisione e di informativa finanziaria, procedure di regolamento e compensazione, tassazione dei dividendi…). Gli investimenti possono risentire delle oscillazioni dei tassi di cambio, di modifiche delle leggi applicabili o di restrizioni degli investimenti, di variazioni delle normative sul controllo dei cambi o della volatilità dei prezzi.

Rischio connesso ai titoli ad alto rendimento: Alcuni dei titoli ad alto rendimento che deteniamo in portafoglio possono comportare un livello più elevato di rischio di credito e di mercato; questi titoli sono infatti soggetti al rischio che l'emittente non riesca a rispettare i propri impegni di rimborso del capitale e degli interessi (rischio di credito), oltre agli effetti della volatilità dei prezzi dovuta a diversi fattori, tra i quali le oscillazioni dei tassi d'interesse, la percezione della solvibilità dell'emittente da parte del mercato e la liquidità generale del mercato.

Disclaimer

Comunicazione di marketing: Prima dell’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave per gli investitori (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di AXA Investment Managers. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione. Maggiori informazioni sulla politica dei reclami di AXA IM sono al seguente link: https://www.axa-im.it/avvertenze-legali/gestione-reclami. La sintesi dei diritti dell'investitore in inglese è disponibile sul sito web di AXA IM https://www.axa-im.com/important-information/summary-investor-rights.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di AXA Investment Managers o di società ad essa affiliate, né la raccomandazione di una specifica strategia d'investimento o una raccomandazione personalizzata all'acquisto o alla vendita di titoli. L’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché AXA Investment Managers impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. AXA Investment Managers declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

AXA Investment Managers non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di AXA Investment Managers delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di AXA Investment Managers e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

AXA Investment Managers può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

AXA Investment Managers si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

A cura di AXA IM Paris – Sede Secondaria Italiana, Corso di Porta Romana, 68 - 20122 - Milano, sito internet www.axa-im.it.

© 2025 AXA Investment Managers. Tutti i diritti riservati.