Aspettando il picco d’inflazione: come gestire i nostri portafogli?

- 20 Luglio 2022 (5 min di lettura)

Sarà un’estate estremamente calda, non solo per gli effetti del cambio climatico, ma anche sul fronte dei prezzi. Il previsto picco dell’inflazione viene continuamente rivisto al rialzo e continuerà così almeno fino al prossimo autunno, mettendo sotto pressione le banche centrali.

L’inflazione ha sorpreso ancora i mercati. Proprio quando credevano che l’inflazione negli Stati Uniti avesse raggiunto il picco, a giugno è salita oltre le aspettative a 9,1% anno su anno. Aveva già sorpreso i mercati riaccelerando a 8,6% a maggio, dopo un rallentamento nel mese di aprile.

L’indice USA dei prezzi al consumo (CPI) di giugno mostra che l’inflazione ha raggiunto il livello più elevato dal 1981 nella prima economia al mondo. Inoltre, l’aumento dei prezzi è generalizzato.

Il problema inflazione non è né di rapida soluzione né temporaneo

La guerra in Ucraina ha spinto al rialzo i prezzi dell’energia e degli alimentari, ma gli ultimi dati sull’inflazione USA includono anche aumenti significativi nel costo delle case, delle auto usate, e altro.1

E non soltanto negli USA. A giugno, l’inflazione nell’eurozona è schizzata a +8,6%, marcando un nuovo record, mentre nel Regno Unito è salita al 9,4% dal 9,1% di maggio, il livello più alto in 40 anni.2

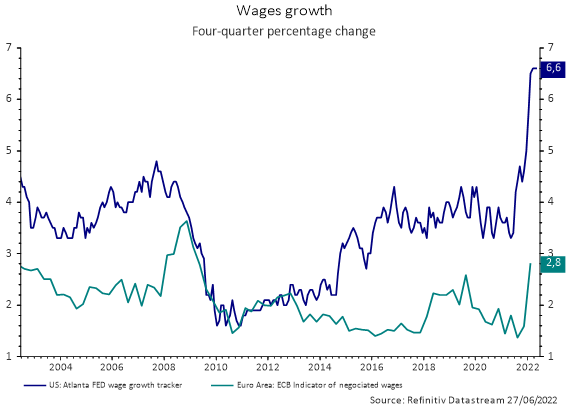

Le pressioni inflazionistiche potrebbero venire ulteriormente rafforzate da quelle del mercato del lavoro. Siamo già in presenza di un aumento dei salari negli USA, con i lavoratori che lo chiedono per far fronte all’inflazione. Nell’area euro questo trend è appena cominciato.3

Anche il Giappone, che storicamente ha visto livelli d’inflazione bassi, ha riportato un’inflazione “core” al di sopra del target del 2% della banca centrale per due mesi consecutivi.4

Il grafico qui sotto mostra la crescita dei salari negli Stati Uniti e nell’eurozona in percentuale nel quarto trimestre:

Fonte: Refinitiv Datastream 27/06/2022

Il picco deve ancora arrivare

Credo che non abbiamo ancora visto il picco d’inflazione negli Stati Uniti e ci aspettiamo che rimanga elevata per i prossimi 18 mesi, anche se potrebbe cominciare a rallentare nell’ultima parte del 2022. Credo inoltre che il picco sia ancora davanti a noi nell’eurozona e nel Regno Unito.

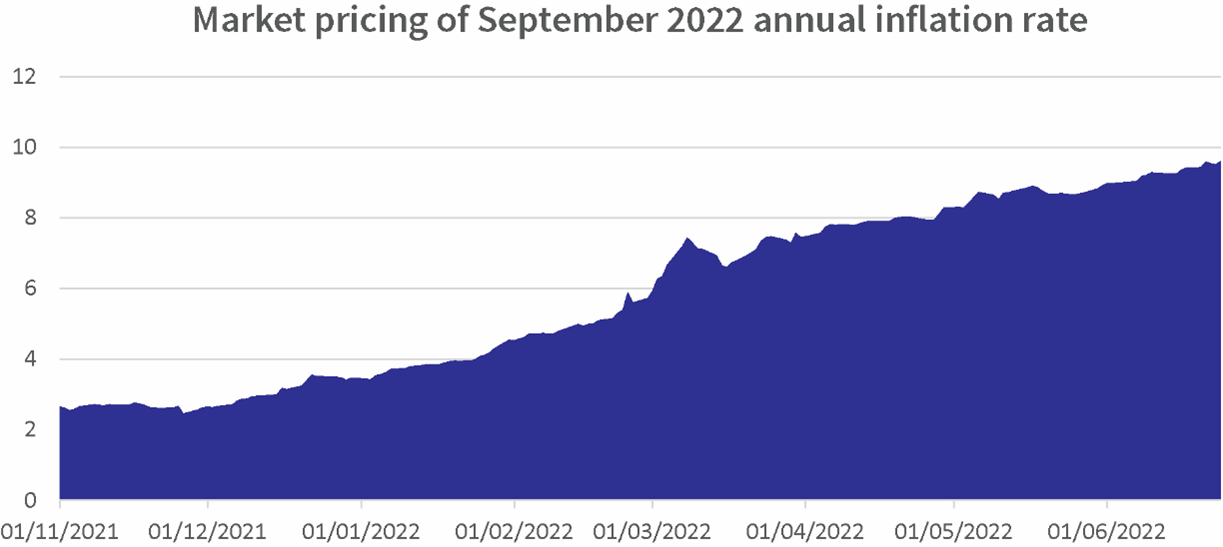

Le previsioni per l’eurozona sono di un’inflazione al 9,5% a settembre o ottobre, prima che cominci a rallentare anche se a un passo moderato, creando il rischio di un’inflazione radicata.

Siamo ben lontani dalle previsioni fatte prima dell’invasione russa dell’Ucraina: all’epoca si prevedeva che l’inflazione dell’eurozona raggiungesse il picco del 4,5% nel secondo trimestre del 2022. Tenendo conto della dipendenza dell’Europa dal gas russo e con un euro più debole e quindi prezzi d’importazione più alti in un momento in cui i prezzi delle materie prime stanno aumentando, i rischi di una ulteriore revisione al rialzo restano.

Il grafico sotto mostra come il mercato continui a rivedere al rialzo le previsioni d’inflazione. Questo è il pricing del tasso annuale d’inflazione a settembre 2022.

Fonte: Bloomberg, AXA IM, al 24/06/2022

Come muoversi in questo scenario?

Le obbligazioni a breve scadenza indicizzate all’inflazione possono contribuire a proteggere il portafoglio dall’erosione del valore reale degli investimenti e dai movimenti dei tassi d’interesse.

La nostra strategia preferita per questo momento, AXA WF Global Inflation Short Duration Bonds, unisce due aspetti: catturare l’inflazione senza detenere però emissioni con lunghe scadenze, quindi focalizzandosi solo sulla parte breve della curva dei linkers, senza avere troppa esposizione sulla duration.

Quando investiamo in obbligazioni con scadenze brevi abbiamo più correlazione all’inflazione e meno ai tassi.

Quindi, le obbligazioni con breve duration, da uno a tre anni e fino a cinque anni, beneficeranno di un’inflazione molto elevata. Inoltre, questi titoli sono potenzialmente meno impattati da un aumento del tasso nominale, grazie alla bassa correlazione.

Perché investire in AXA WF Global Inflation Short Duration Bonds?

AXA WF Global Inflation Short Duration Bonds è un fondo obbligazionario globale che mira a cogliere opportunità nel mercato Inflation-linked diversificando tra regioni geografiche e scadenze. Investe principalmente in obbligazioni governative dei paesi sviluppati a breve termine e tasso variabile con copertura del rischio di cambio.

Ecco tre motivi per investire nella strategia oggi:

- Inflazione in aumento alla base del rendimento. L’inflazione in aumento è alla base del rendimento del fondo.

- Soluzione alternativa al cash. AXA WF Global Inflation Short Duration Bonds può essere un’alternativa alle giacenze di liquidità accantonate sui conti correnti, aiutando a proteggerle dall’erosione del potere d’acquisto dovuta all’inflazione.

- Liquidità. Ogni anno il 20% delle obbligazioni va a scadenza, fornendo liquidità al fondo e permettendo di cogliere le opportunità di una fase di rialzo dei tassi.

- Q29uc3VtZXIgUHJpY2UgSW5kZXggU3VtbWFyeSAtIDIwMjIgTTA1IFJlc3VsdHMgKGJscy5nb3Yp

- RXVybyBpbmRpY2F0b3JzIC0gRXVyb3N0YXQgKGV1cm9wYS5ldSkgLyBDb25zdW1lciBwcmljZSBpbmZsYXRpb24sIFVLIC0gT2ZmaWNlIGZvciBOYXRpb25hbCBTdGF0aXN0aWNzIA==

- VS5TLiBsYWJvciBtYXJrZXQga2VlcHMgRmVkIG9uIGFnZ3Jlc3NpdmUgcmF0ZSBoaWtlIHBhdGggfCBSZXV0ZXJz

- SmFwYW4ncyBpbmZsYXRpb24gdG9wcyBCT0ogdGFyZ2V0IGZvciAybmQgbW9udGggaW4gdGVzdCBvZiBtb25ldGFyeSBzdGFuY2UgfCBSZXV0ZXJz

Visita il nostro Fund Center

Per ulteriori informazioni sul prodotto (performance, documenti correlati, ecc.), visita il nostro Fund Center.

Scopri di piùRischi principali

Vi sono rischi inerenti a qualsiasi tipo d'investimento, compreso quello in AXA WF Global Inflation Short Duration Bonds:

Rischio di credito: in caso d'inadempienza o declassamento del rating di uno o più emittenti, il valore dell'obbligazione diminuirebbe, provocando una diminuzione del NAV.

Rischio di liquidità: rischio di affrontare difficoltà nell'acquistare o vendere gli attivi del comparto.

Rischio di controparte: rischio di default (insolvenza, bancarotta) di una delle controparti che comporterebbe un mancato pagamento o una mancata consegna.

Impatto dell’uso di tecniche, come ad esempio gli strumenti derivati: alcune strategie di gestione comportano rischi specifici, come il rischio di liquidità, il rischio di credito, il rischio di controparte, il rischio di valutazione, il rischio legale, il rischio operativo e i rischi associati agli attivi sottostanti.

Disclaimer

Comunicazione di marketing: Prima dell’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave per gli investitori (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di AXA Investment Managers. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione. Maggiori informazioni sulla politica dei reclami di AXA IM sono al seguente link: https://www.axa-im.it/avvertenze-legali/gestione-reclami. La sintesi dei diritti dell'investitore in inglese è disponibile sul sito web di AXA IM https://www.axa-im.com/important-information/summary-investor-rights.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di AXA Investment Managers o di società ad essa affiliate, né la raccomandazione di una specifica strategia d'investimento o una raccomandazione personalizzata all'acquisto o alla vendita di titoli. L’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché AXA Investment Managers impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. AXA Investment Managers declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

AXA Investment Managers non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di AXA Investment Managers delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di AXA Investment Managers e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

AXA Investment Managers può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

AXA Investment Managers si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

A cura di AXA IM Paris – Sede Secondaria Italiana, Corso di Porta Romana, 68 - 20122 - Milano, sito internet www.axa-im.it.

© 2025 AXA Investment Managers. Tutti i diritti riservati.