Titoli tecnologici: opportunità di crescita a lungo termine in un mercato volatile

- 26 Aprile 2022 (5 min di lettura)

Il contesto macroeconomico fa prospettare notevoli difficoltà a breve-medio termine - inflazione, aumento dei tassi d'interesse ed escalation delle tensioni geopolitiche pesano sulla fiducia degli investitori. Passando alle note positive, la curva dei rendimenti resta piatta, in particolare per i mercati a termine, indicando la diffusa convinzione in un basso picco nel ciclo dei tassi, con ricadute limitate. La volatilità dovrebbe iniziare a stabilizzarsi, favorendo la crescita del settore azionario fino al 2023. A nostro avviso, i fondamentali a lungo termine dovrebbero reggere, aprendo promettenti opportunità e offrendo gli investitori possibilità di crescita in strategie tecnologiche selezionate.

Investendo in ottica a lungo termine con l'obiettivo di sfruttare trend pluridecennali, cerchiamo di identificare società dotate di fondamentali solidi, esposte a importanti temi a lungo termine, con un approccio che abbina criteri quantitativi e qualitativi per costruire portafogli caratterizzati da un'elevata quota attiva, basso turnover e una buona diversificazione. Non rincorriamo nicchie o mode passeggere, né cerchiamo di anticipare eventi macro con tecniche di trading a breve termine. È una scelta importante, se consideriamo come l'aumento dei tassi d'interesse può influire sul potenziale di crescita delle azioni nell'immediato futuro.

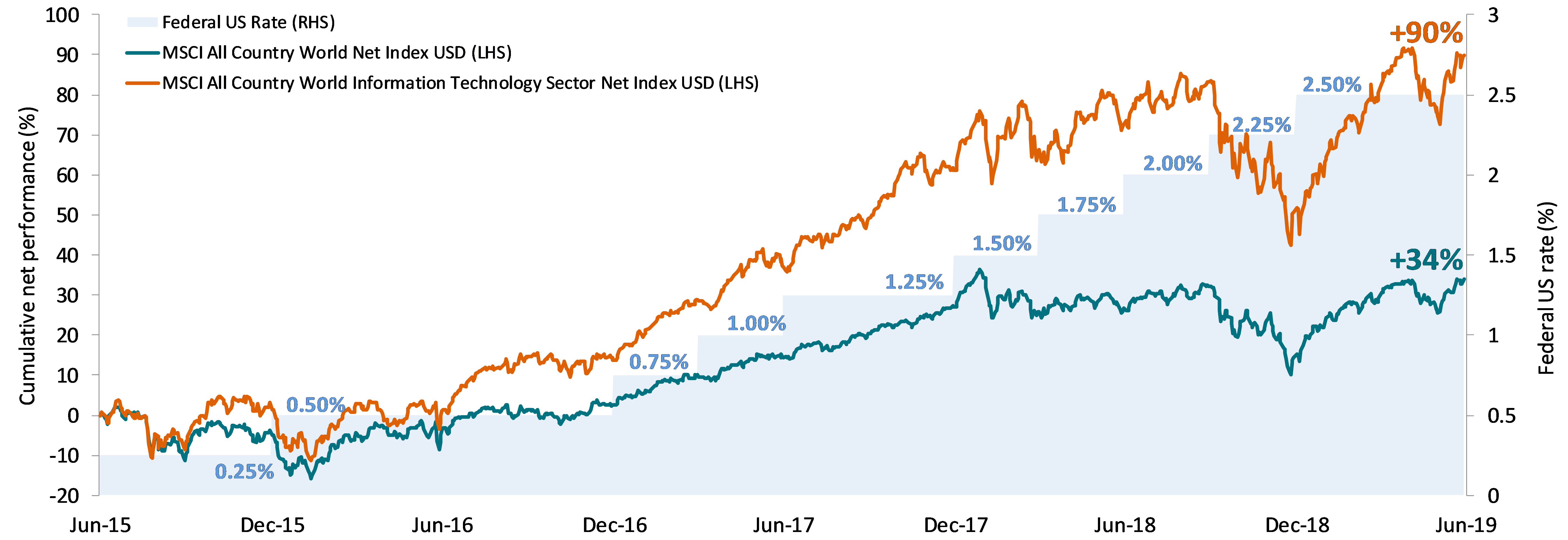

Consideriamo il precedente ciclo di aumento di tassi negli Stati Uniti nel periodo 2015-18; sebbene in un contesto di tassi in aumento si può ipotizzare che i titoli growth sottoperformino, in quel ciclo rialzista la componente tecnologica dell'indice MSCI ACWI ha registrato un tasso di rendimento pari a circa tre volte la performance dell'indice generale.

Fonte: Lipper, Bloomberg, al 30 giugno 2019. Base in USD. I dati forniti si riferiscono a mesi o anni passati e le performance passate non sono un indicatore affidabile di risultati futuri. La performance dell'indice è calcolata sulla base dei dividendi.

Crescita robusta del comparto tecnologico

È difficile pensare che il 2022 possa essere meno volatile del 2021, eppure il comparto tecnologico ha continuato a registrare una crescita robusta, con buoni livelli di liquidità e posizioni patrimoniali rassicuranti. Tra le società incluse nell'MSCI ACWI che al 24 marzo avevano già pubblicato i risultati del quarto trimestre 2021, il 67% ha superato le previsioni di ricavi, e il 57% le previsioni di utili. Per le componenti tecnologiche dello stesso indice, i risultati oltre le previsioni sono stati, rispettivamente, del 69% e del 63%, a dimostrazione dell'ottima crescita messa a segno l'anno scorso dalle società tecnologiche.

La domanda di nuova tecnologia da parte di imprese e consumatori continua a supportare la crescita del comparto. L'uso dei semiconduttori prolifera in numerosissimi mercati finali, ad esempio nel campo dell'Internet delle cose (IoT) o nel settore automotive. Il cloud computing e i progetti di trasformazione digitale contribuiscono alla crescita della spesa informatica. Secondo Gartner, la crescita mondiale della spesa IT nel 2021 ha superato del 6,9% quella del 2020, e per il 2022 si prevede un ulteriore aumento del 6%, trainato dall'accelerazione digitale connessa al processo di upgrade dei sistemi informatici promosso da imprese di tutto il mondo per diventare più efficienti, fidelizzare maggiormente i dipendenti e sviluppare il proprio business1 .

Nel segmento delle società tecnologiche a elevata capitalizzazione, gli investitori sono stati distratti dal rumore prodotto da un ristretto numero di società di alto profilo. Netflix, per esempio, ha subito un rallentamento nella crescita degli abbonamenti dopo il picco di domanda determinato dalla pandemia. Il management riconosce che i dati pubblicati per la prima parte del x sono comparativamente più deboli, ma si rafforzano col passare del tempo, facendo sperare nella transitorietà del fenomeno. Meta (Facebook) è stata penalizzata dai cambiamenti dei sistemi operativi degli smartphone, che ne hanno colpito la capacità di raccogliere i dati degli utenti, e dall’accresciuta concorrenza di competitor come TikTok tra le generazioni più giovani. È importante riconoscere che si tratta di difficoltà idiosincratiche molto specifiche di questa società, e che non rispecchiano le performance di altre large cap tecnologiche, che hanno per lo più registrato risultati incoraggianti. Apple sembra essere riuscita a muoversi con agilità nonostante gli intoppi delle catene di fornitura, favorita anche dalla forte domanda dei suoi device; i consumatori continuano ad acquistare nuovi prodotti tecnologici. Alphabet (Google) ha dichiarato risultati eccellenti, grazie all’apporto delle entrate pubblicitarie dovute al risveglio di settori che tradizionalmente spendono molto per questi servizi, come il settore viaggi e tempo libero, che erano rimasti quasi fermi durante la pandemia. Amazon e Microsoft hanno continuato a registrare solide performance con le rispettive offerte di e-commerce e cloud computing, mentre le aziende di semiconduttori sono favorite da vari trend che stimolano la domanda, tra i quali il 5G, ancora nelle prime fasi di sviluppo.

L'economia digitale

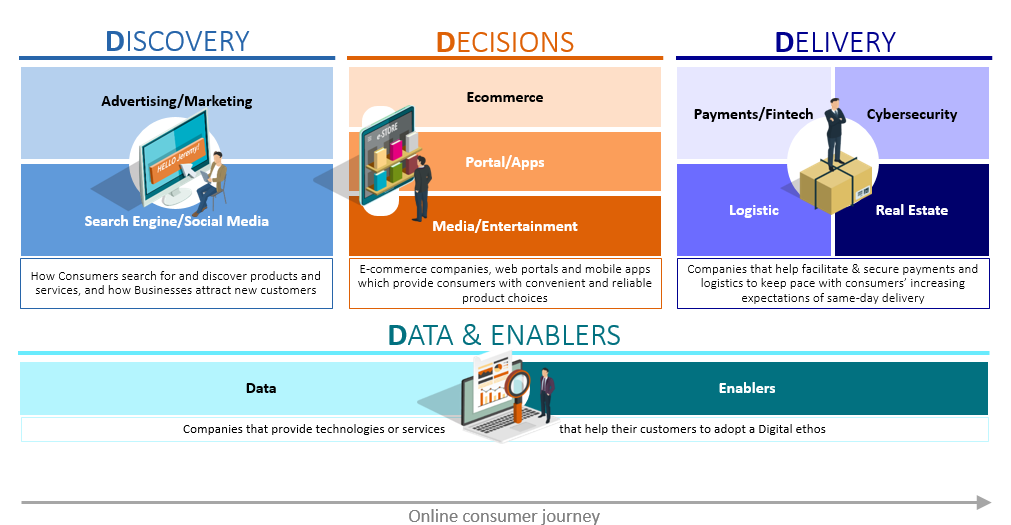

Tecnologia e dinamiche demografiche sono le due principali forze trainanti dei temi a lungo termine del consumatore connesso, che determinano anche la necessità per le imprese di adottare una logica digitale nei rapporti con partner, clienti e dipendenti. La crescente diffusione degli smartphone ci consente di restare sempre connessi, soprattutto le giovani generazioni native digitali. Man mano che i loro consumi crescono e che aumenta la componente di spesa online o tramite canali digitali, cerchiamo di cogliere queste opportunità in quattro temi principali:

Fonte: AXA IM. A soli fini illustrativi.

Robotech

La strategia Robotech si articola in quattro sottotemi distinti che ampliano la nostra esposizione a opportunità e mercati finali al di fuori delle tradizionali società di robotica: Industria, Trasporti, Sanità, Enabler tecnologici. Questo ci dà la libertà di guardare oltre la volatilità del mercato a breve termine e di investire in entusiasmanti trend tecnologici di rottura, tra cui la chirurgia robotizzata, i sistemi di visione artificiale e i veicoli a guida autonoma. Grazie a questa diversificazione riusciamo, ad esempio, a gestire l'impatto dell'inflazione dei costi – se questo elemento rappresenta un ostacolo per le imprese industriali, penalizzate dal rincaro dei fattori produttivi, i produttori di semiconduttori sono favoriti da un crescente potere di determinazione dei prezzi e dalla domanda elevata, grazie ai quali possono usufruire di margini migliori.

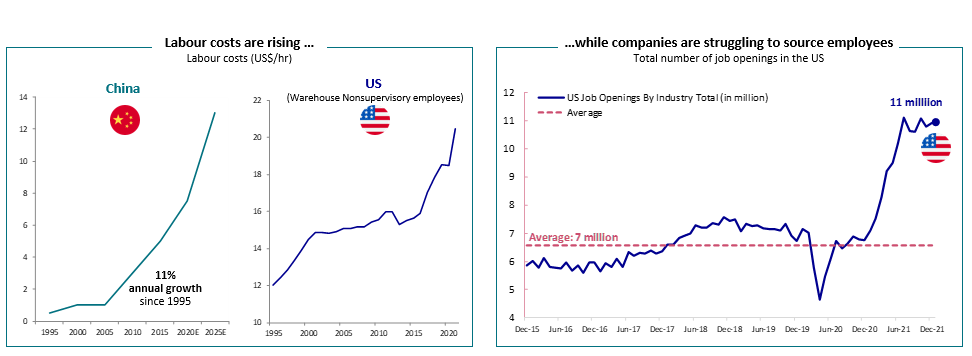

L’inflazione dei salari e la carenza di manodopera sono elementi di forte preoccupazione in molti settori, ma rappresentano fattori di crescita positivi per il comparto dell'automazione, al quale le aziende si rivolgono per trovare soluzioni alle loro difficoltà. Grazie a sistemi di automazione sempre più sofisticati, i tempi necessari per il recupero degli investimenti si accorciano e rendono più fattibile investire nella robotica. Il costo della produzione in costante aumento in Cina, per esempio, ha impresso una forte spinta alla domanda di automazione, sia localmente che in altri mercati emergenti. La rapida inflazione dei salari nel settore dei magazzini USA, alimentata dal passaggio a lungo termine all'e-commerce e dal relativo picco di domanda durante la pandemia, ha accelerato la crescita del commercio online, e potrebbe spingere la domanda di sistemi logistici e magazzini automatizzati.

Fonte: Grafico sx: BofA Merrill Lynch Thematic Investing, Robot Revolution - Global Robot & AI Primer (novembre 2015), Oxford Economics. Grafico in mezzo: US Bureau of Labor Statistics, The Current Employment Statistics (CES), settembre 2021. Grafico dx: Bloomberg, 31/12/2021. A soli fini illustrativi. Le performance ottenute in passato non sono indicative di rendimenti o trend futuri. I dati riportati rappresentano esclusivamente le nostre view correnti sui mercati, e non vanno interpretati come una consulenza d'investimento.

Analogamente, i problemi delle supply chain emersi durante la pandemia non sono una novità; effetti simili si erano visti durante la guerra commerciale tra Stati Uniti e Cina, con la rilocalizzazione di alcune attività manifatturiere verso il mercato europeo o statunitense, dove il costo del lavoro è alto e la manodopera soggetta a carenze. Investire nell'automazione aiuta le società a mitigare gli impiatti sulla produzione globale e a pianificare per il futuro.

Outlook

Il tema del consumatore connesso e quello della digitalizzazione hanno beneficiato degli effetti della pandemia, molte società sono in crescita e attirano nuovi clienti. Consapevoli che alcune di queste opportunità si normalizzeranno e che, con l'attenuarsi degli effetti della pandemia, sarà più difficile mantenere analoghi livelli di crescita, abbiamo realizzato alcune prese di profitto in società produttrici di sistemi di accesso remoto o di tecnologie di facilitazione del lavoro agile. Permangono comunque alcuni importanti fattori favorevoli, eredità a più lungo termine del Covid-19. Inoltre, con i ribassi determinati dalla recente volatilità del mercato, alcuni titoli che combaciano con le nostre strategie offrono valutazioni interessanti. È probabile che permanga anche la crescente domanda di sistemi digitalizzati di gestione delle risorse umane e di elaborazione paghe, oltre che di soluzioni di pagamento e di digital banking. A fronte della durata della pandemia, la probabilità che le aziende tornino alle prassi di lavoro pre-Covid-19 sono esigue, in quanto imprese e consumatori si stanno abituando ad accedere istantaneamente e con maggiore facilità ai servizi elettronici, senza gli ostacoli del mondo fisico. La crescente diffusione dei pagamenti online, per esempio, potrebbe rendere sempre più raro l'uso del contante. Tra le società con buone probabilità di trarre beneficio da questo trend figurano FIS e Global Payments.

Analogamente, abbiamo individuato tre aree principali in cui nei prossimi anni vedremo una crescita della robotica:

- automazione dei magazzini – la logistica automatizzata è sempre più essenziale per le società che cercano di soddisfare una clientela online esigente, che insiste su consegne rapide e affidabili, un trend in espansione anche in nuovi settori che non avevano considerato l'automazione prima della pandemia;

- veicoli elettrici (EV) e relative batterie – gli EV attirano sempre più interesse da parte di consumatori attenti all'ambiente, grazie al miglioramento della tecnologia delle batterie e all'abbassamento dei prezzi; occorrono investimenti in conto capitale per la produzione di auto dei prossimi 12-24 mesi;

- importanza dei sistemi sanitari – con la pandemia i governi si sono resi conto che, per molti anni, si sono fatti investimenti insufficienti nelle infrastrutture sanitarie, e ora potrebbero puntare alla tecnologia per migliorare l'efficienza. Molti interventi di chirurgia elettiva sono stati rinviati a causa della pandemia, e oggi c'è una lunga lista di attesa per interventi compatibili con la chirurgia automatizzata, ad esempio per il trattamento delle patologie erniarie, che offrirà stabili opportunità di crescita.

I titoli tecnologici sono spesso considerati come investimenti a lungo termine, anche per via della lunghezza dei tempi di ricerca e sviluppo e della durata delle immobilizzazioni, e pertanto possono essere più sensibili a contesti di tassi elevati. Questa componente non è così rilevante nel contesto attuale, in quanto oggi le società tecnologiche hanno posizioni patrimoniali solide e generano molta liquidità, per cui non hanno la necessità di ricorrere a prestiti; le società con più liquidità potrebbero persino trarre beneficio da un contesto di aumento dei tassi.

Il consumatore connesso e il futuro dell'automazione offrono interessanti opportunità di crescita a lungo termine. Eventi macro come i cicli dei tassi avranno qualche effetto, e sarà necessario gestire brevi periodi di volatilità, ma questa non è una novità, avendo sperimentato già in passato fasi di volatilità, ad esempio nel 2017 dopo l'elezione di Trump, durante la guerra dei dazi tra USA e Cina nel 2018 e, più di recente, durante la pandemia che, per molti versi, ha favorito l'orientamento a lungo termine del settore tecnologico. Le nostre tesi orientate al lungo termine restano valide.

- Rm9udGU6IEdhcnRuZXIgUTQyMSBJVCBTcGVuZGluZyBXb3JsZHdpZGUgdXBkYXRlLCAxOCBnZW5uYWlvIDIwMjI=

Disclaimer

Prima dell’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate, si prega di consultare il Prospetto e il Documento contenente le informazioni chiave per gli investitori (KID). Tali documenti, che descrivono anche i diritti degli investitori, possono essere consultati - per i fondi commercializzati in Italia - in qualsiasi momento, gratuitamente, sul sito internet www.axa-im.it e possono essere ottenuti gratuitamente, su richiesta, presso la sede di AXA Investment Managers. Il Prospetto è disponibile in lingua italiana e in lingua inglese. Il KID è disponibile nella lingua ufficiale locale del paese di distribuzione. Maggiori informazioni sulla politica dei reclami di AXA IM sono al seguente link: https://www.axa-im.it/avvertenze-legali/gestione-reclami. La sintesi dei diritti dell'investitore in inglese è disponibile sul sito web di AXA IM https://www.axa-im.com/important-information/summary-investor-rights.

I contenuti pubblicati nel presente sito internet hanno finalità informativa e non vanno intesi come ricerca in materia di investimenti o analisi su strumenti finanziari ai sensi della Direttiva MiFID II (2014/65/UE), raccomandazione, offerta o sollecitazione all’acquisto, alla sottoscrizione o alla vendita di strumenti finanziari o alla partecipazione a strategie commerciali da parte di AXA Investment Managers o di società ad essa affiliate, né la raccomandazione di una specifica strategia d'investimento o una raccomandazione personalizzata all'acquisto o alla vendita di titoli. L’investimento in qualsiasi fondo gestito o promosso da AXA Investment Managers o dalle società ad essa affiliate è accettato soltanto se proveniente da investitori che siano in possesso dei requisiti richiesti ai sensi del prospetto informativo in vigore e della relativa documentazione di offerta.

Il presente sito contiene informazioni parziali e le stime, le previsioni e i pareri qui espressi possono essere interpretati soggettivamente. Le informazioni fornite all’interno del presente sito non tengono conto degli obiettivi d’investimento individuali, della situazione finanziaria o di particolari bisogni del singolo utente. Qualsiasi opinione espressa nel presente sito internet non è una dichiarazione di fatto e non costituisce una consulenza di investimento. Le previsioni, le proiezioni o gli obiettivi sono solo indicativi e non sono garantiti in alcun modo. I rendimenti passati non sono indicativi di quelli futuri. Il valore degli investimenti e il reddito da essi derivante possono variare, sia in aumento che in diminuzione, e gli investitori potrebbero non recuperare l’importo originariamente investito.

Ancorché AXA Investment Managers impieghi ogni ragionevole sforzo per far sì che le informazioni contenute nel presente sito internet siano aggiornate ed accurate alla data di pubblicazione, non viene rilasciata alcuna garanzia in ordine all’accuratezza, affidabilità o completezza delle informazioni ivi fornite. AXA Investment Managers declina espressamente ogni responsabilità in ordine ad eventuali perdite derivanti, direttamente od indirettamente, dall’utilizzo, in qualsiasi forma e per qualsiasi finalità, delle informazioni e dei dati presenti sul sito.

AXA Investment Managers non è responsabile dell’accuratezza dei contenuti di altri siti internet eventualmente collegati a questo sito. L’esistenza di un collegamento ad un altro sito non implica approvazione da parte di AXA Investment Managers delle informazioni ivi fornite. Il contenuto del presente sito, ivi inclusi i dati, le informazioni, i grafici, i documenti, le immagini, i loghi e il nome del dominio, è di proprietà esclusiva di AXA Investment Managers e, salvo diversa specificazione, è coperto da copyright e protetto da ogni altra regolamentazione inerente alla proprietà intellettuale. In nessun caso è consentita la copia, riproduzione o diffusione delle informazioni contenute nel presente sito.

AXA Investment Managers può decidere di porre fine alle disposizioni adottate per la commercializzazione dei suoi organismi di investimento collettivo in conformità a quanto previsto dall'articolo 93 bis della direttiva 2009/65/CE.

AXA Investment Managers si riserva il diritto di aggiornare o rivedere il contenuto del presente sito internet senza preavviso.

A cura di AXA IM Paris – Sede Secondaria Italiana, Corso di Porta Romana, 68 - 20122 - Milano, sito internet www.axa-im.it.

© 2024 AXA Investment Managers. Tutti i diritti riservati.